Арбитаж

🦄 26% годовых в рублях без риска на полном пассиве - сбор фандинга на вечном фьючерсе индекса Московской биржи

- 09 декабря 2024, 19:50

- |

Продолжаем цикл постов о прибыльных стратегиях на фондовых и криптовалютных биржах мира.

В прошлый раз мы рассказали о достаточно простой, но в то же время эффективной торгово-инвестиционной стратегии по сбору фандинга на криптовалютных биржах, которая позволяет с легкостью и практически с отсутствующими рисками, на полном пассиве зарабатывать 15-20% годовых в долларах США. Читать тут.

После чего, нам написало несколько человек с вопросами — можно ли что-то похожее делать на Московской бирже.

Да, это возможно! Правда не так эффективно и стабильно как на криптовалюте, тем не менее подобного рода торговые ситуации действительно возникают и ими можно пользоваться, в случае если планируемая доходность, которую можно также предварительно рассчитать, вас устроит.

Кроме того, в связи с тем, что Московская биржа начала экспериментировать с вводом вечных фьючерсов на индексы, товары, валюты и акции, возможно, что в будущем таких торговых возможностей будет формироваться значительно больше, а вы уважаемые читатели данного поста, уже будет во все оружия.

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 17 )

Доходность выше ставки при нулевом риске

- 01 ноября 2024, 19:33

- |

Первая мысль у вас: «что за кликбейтный заголовок? Таких неэффективностей не бывает. Вернее бывают, но они за секунды закрываются роботами. Чушь какая-то».

А вот представьте, есть в мире халява)) Я специализируюсь на арбитражных сделках с фьючерсами. В предыдущих постах писал про свои арбитражи с фьючем на Лукойл, и меня народ захейтил, что, мол, опасненькие это сделки были. Хотя меня это удивило, по факту здесь 95% народа гораздо более опасными вещами занимается.

Сегодня хочу написать тоже про арбу фьюч+акция, я здесь реально никаких рисков не вижу. Кто увидел — поправьте меня в комментариях.

На скрине спредовый график акций и фьючерсов Газпрома. По умолчанию фьюч всегда торгуется в контанго на размер ставки, ну и к дате экспирации контанго понемногу сокращается, сокращается, и на экспире фьючи обмениваются на акции 1 к 1. Лонг фьюча с внесением лишь ГО вместо полной стоимости, но чуть дороже — это по сути альтернатива плате за плечо. Я не буду целиком про ценообразование фьючей здесь расписывать, поищите в закрепе в моём ТГ канале, у меня серия постов на эту тему была.

( Читать дальше )

Самая интересная сделка за последнее время. MOEX.

- 25 октября 2024, 15:52

- |

Заработал на лонгах Мосбиржи:

Вот ведь интересная ситуация. Читаю разные блоги, ленты. И ощущение, что весь рынок очень заранее знал про повышение ставки. Все ждали 20-21. При этом Мосбиржа — чуть ли не единственная компания, которая от роста ставки не проигрывает. Даже немного выигрывает. Должна быть сильнее рынка, по идее.

А происходит ровно обратное. За последние пару недель индекс -3%, акции мосбиржи -6%. Падает в два раза быстрее рынка. Ну откупил, чо. Поймал коррекцию.

( Читать дальше )

"Хейтеры, люблю вас"

- 18 октября 2024, 15:29

- |

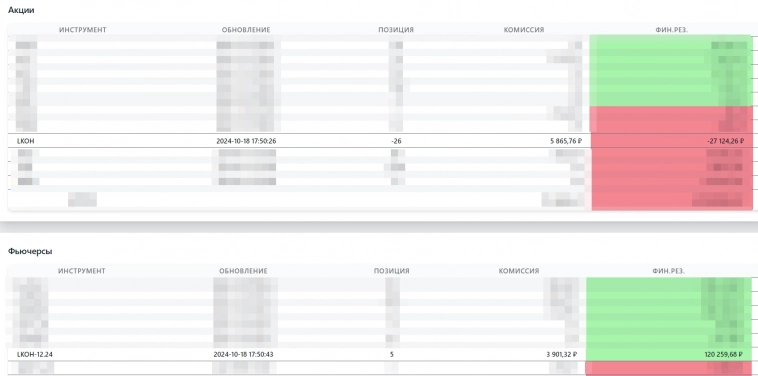

Несколько дней назад делился своей сделкой и наблюдениями по фьючерсу Лукойла. Мне в комментах сказали, что ничо я в рынке понимаю и вообще повезло))

Хочу ещё раз поделится аналогичной сделкой.

Сегодняшний результат:

Движение проданной акции:

( Читать дальше )

Лукойл, ещё одна арбитражная возможность

- 11 октября 2024, 16:23

- |

Писал позавчера про сделку на Лукойле с описанием стратегии. Сегодня забрал ещё немножко, +50тыс рублей.

( Читать дальше )

10 неэффективностей на российском рынке

- 27 июня 2024, 13:17

- |

10 неэффективностей на российском рынке

✔️Геополитика рулит: Геополитические события значимо влияют на оценку акций, но не на фундаментальную оценку.

✔️Дисконт forever: Исторически высокий дисконт по мультипликаторам к развитыми фондовыми рынками (США, Европа).

✔️Эмоциональные качели: Распродажа акций нерезидентами и объявления мобилизации привели к аномальной дешевизне рынка в 2022 году.

Автаркия 🇷🇺

✔️Заблокированные нерезы: Международные санкции и блокировка средств нерезидентов вывели из оборота около 50% «умных денег».

✔️Россия наше всё: Санкции сократили возможности для инвестирования за рубеж, россияне и олигархи вынуждены инвестировать в национальный рынок.

✔️Пузырь: Усиление концентрации капитала внутри страны создает условия для образования пузырей.

Доминирование ритейл-инвесторов 🤑

✔️Ритейл правит: Физические лица составляют около 80% объема торгов.

✔️Эмоциональные качели: Усиление эмоциональных реакций на рыночные события и снижение внимания к фундаментальному анализу.

( Читать дальше )

Что такое арбитраж и почему он так популярен

- 20 декабря 2023, 10:03

- |

В мире цифрового маркетинга и онлайн-бизнеса термин «арбитраж», «P2P» часто упоминаются как стратегия, приносящие стабильный доход. Но что же это такое и почему это обрело такую популярность?

Арбитраж в контексте онлайн-маркетинга — это покупка трафика на одной платформе по низкой цене и его перепродажа на другой платформе с целью получения прибыли. Арбитражник, профессионал в этой сфере, зарабатывает на разнице между ценой покупки и продажи трафика.

Почему арбитраж популярен?

— Доступность: Начать работу в арбитраже можно с относительно небольшими инвестициями.

— Гибкость: Арбитраж предлагает возможность работать с различными источниками трафика и платформами.

— Масштабируемость: Эффективные арбитражные стратегии могут масштабироваться, увеличивая прибыль.

Роли и задачи арбитражника

Арбитражник — это не просто медиапланировщик, но и творческий маркетолог. Он должен уметь анализировать аудиторию, создавать привлекательные креативы и оптимизировать рекламные кампании.

( Читать дальше )

ТНС закончились. Встречаем новые бумаги для пампинга акций

- 11 декабря 2023, 16:20

- |

Уходящий 2023 год нам напомнил две старые истины: 1) «Свято место пусто не бывает», 2) «И это пройдет». Вспомним основные мейнстримы.

До начала 2023 трейдеры активно работали арбитраж фьючерса на доллар и вечного фьючерса, снимая по проценту арбитражной разницы на спреде. До тех пор, пока не ввели фандинг, хотя и после его ввода арбитраж вечный/квартальный жив. Потом на дефиците идей первого эшелона началось восхождение II и III эшелонов.

Трейдеры вспомнили, что в начале 2000-х гг скальпинг зародился именно на акциях РАО ЕЭС, которые летали по 20% в день. Период второго эшелона тоже имел свои пункты, к которым можно отнести взлет НКХП, когда СМИ писали, что оборот по НКХП приблизился к обороту Лукойла. Тут же взлетать на 20% в день начали Соллерс, Камаз, Павловский автобус, когда Путин сказал что нужно развивать наш автопром и на свет появился «Москвич-JAC».

На банковских новостях летали БСП, Авангард, Кузнецкий банк. Но пиком стали бумаги ТНСки и энерго сбытовые компании, которые до ноября показывали прирост стоимости в 500-1000%! Тут пришла «засада» в виде резкого снижения в ноябре по целому ряду бумаг II и III эшелонов на повышенном объеме. А как известно, тренд начинается и заканчивается на объемах.

( Читать дальше )

Арбитраж на Си. Фандинг сожрал всю прибыль.

- 20 ноября 2023, 20:00

- |

Целый месяц спрэд стоял как скала и не сужался! Сужаться стал только на днях. Сегодня закрыл конструкцию — продал 7 вечных фьючей по 88,46, купил 7 декабрьских по 88,9. Спрэд — 44 копейки. Заработал 56 копеек на контракт, но за месяц все сожрал фандинг и по итогу я в минусе. Минус 6000р примерно. Так что, так себе стратегия.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал