Алроса

Минфин: Госпакет в ЮГК планируется продать структуре Газпромбанка. Вопрос о передаче пакета АЛРОСе не стоит — ТАСС

- 15 августа 2025, 13:13

- |

РФ намерена в этом году продать перешедший в собственность государства пакет акций «Южуралзолота» (67,25%) миноритарному акционеру — компании, входящей в структуру Газпромбанка, сообщил журналистам замглавы Минфина Алексей Моисеев. Рыночная стоимость пакета составляет 85 млрд руб.

По словам Моисеева, вопрос о передаче пакета «Алросе» не стоит. «Нет, „Алросе“ не обсуждается.

tass.ru/ekonomika/24789793

- комментировать

- 314

- Комментарии ( 2 )

📉 3020: тест на прочность | Расстановка сил с Валентиной Савенковой 11-15.08.25

- 14 августа 2025, 14:54

- |

В фокусе на этой неделе:

🔹 3020 — ключевой рубеж: пробой или отскок?

🔹 Две стратегии: защитные активы vs аутсайдеры с потенциалом

🔍 Дивгэпы: Х5, МосБиржа, Сургут-преф — время входа?

Особое внимание:

• Алроса — баланс долгов и рентабельности

• ВК — оценка эффекта допэмиссии

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. Адрес: 123610, Россия, Москва, Краснопресненская набережная, дом 12, подъезд 7, этаж 18. Телефон: +7 (495) 258-19-88. veles@veles-capital.ru.

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо сделки, упомянутые в ней, могут не соответствовать Вашему финансовому положению, цели (целям) инвестирования, допустимому риску, и (или) ожидаемой доходности.

( Читать дальше )

Алроса в кризисе. Стоит ли акционерам ждать дивиденды?

- 13 августа 2025, 16:56

- |

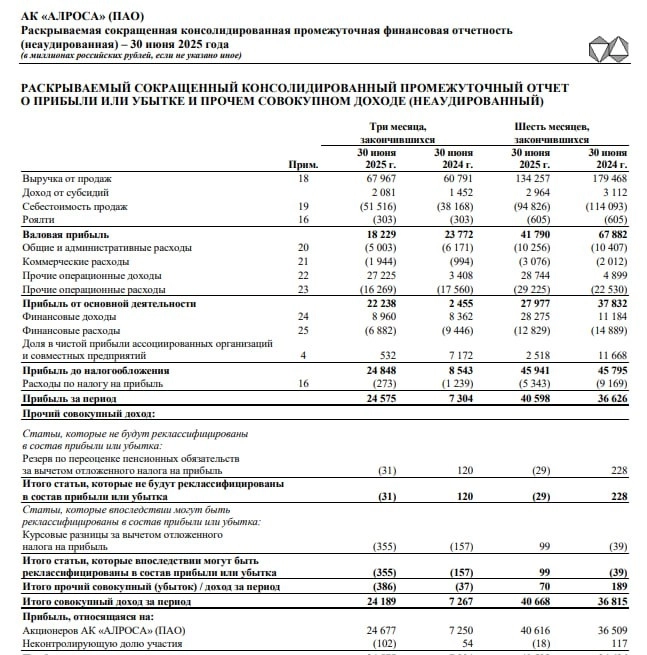

Прибыль 1 пол. 2025 = 40,6 млрд руб. (в 1 пол. 2024 = 36,5 млрд руб.)

Проблема тут в том, что если в прошлом году прибыль была НЕ разовой, то в этом году она сформирована разовыми факторами — доходом от продажи Катоки и курсовыми разницами.

❌ Скор. прибыль 1 пол. 2025 = 6,2 млрд руб. (в 1 пол. 2024 = 41,7 млрд руб.)

❌ FCF 1 пол. 2025 = 2,6 млрд руб. (в 1 пол. 2024 = 38 млрд руб.)

👀 Продажа Катоки

Алроса продала долю в своем ангольском активе за 15,9 млрд руб. при прибыли на свою долю в 1-м полугодии 2025 года на уровне 11,6 млрд руб.

Т.е. сумма продажи Катоки — дешевле 1 прибыли. Продажа явно вынужденная.

💸 Дивиденды

В теории могут выплатить 50% от прибыли за 1 полугодие, это 2,76 руб. на 1 акцию и доходность 5,6%.

При этом, денежный поток практически нулевой (2,6 млрд руб. против 20,3 млрд руб. необходимых для выплаты). Второе полугодие будет слабее первого — сезонно продажи алмазов во 2-х полугодиях хуже + доллар низкий + цены тоже все еще низкие.

( Читать дальше )

❓ Золотая акция: что это, и где такую взять? ❓

- 13 августа 2025, 13:57

- |

🔥 Насмотревшись на первобытные ужасы прошедшего дивидендного сезона, воплощенные в тысячах «лайфхакеров», искренне непонимающих, почему шортить гэп — это заведомо плохая идея, я принял ответственное решение возглавить зло, с которым некогда был призван бороться: отныне каждую среду до самого скончания веков на этом канале будет выходить образовательный контент. Небольшими словесными штрихами — так, чтобы не травмировать особо впечатлительную публику — я постараюсь приподнять для Вас покров тайны, скрывающий от неопытного пользователя принципы функционирования удивительного мира финансовых инструментов, и на простых примерах показать, что биржа — есть нечто большее, чем просто комната, в которой евреи рисуют случайные цифры поверх разноцветных графиков.

✏️ Но не спешите покидать наш медленно погружающийся в пучину сотен однотипных образовательных постов корабль: традиционная для моего канала словесная эквилибристика останется с нами даже там, где в попытках познать истинную суть вещей сам чёрт ногу сломит. Такими темпами, глядишь, и мне в очередной раз удастся своей писаниной настроение Вам поднять, и Вам получится с информацией для торговли полезной лично познакомиться.

( Читать дальше )

Расчетный дивиденд Алросы за 1П25 — 2,76 руб./акц. (ДД ~ 6%), однако нам трудно определить вероятность выплаты из-за слабого свободного денежного потока и низких цен на алмазы

- 13 августа 2025, 13:09

- |

Во вторник (12 августа) Алроса раскрыла результаты по МСФО за 1П25. Выручка снизилась на 25% г/г до 134 млрд руб. Скорр. EBITDA сократилась на 42% г/г до 37 млрд руб. Чистая прибыль увеличилась на 11% и составила 41 млрд руб., при этом ее значение скорректированное на неденежные статьи и разовый эффект от продажи доли в ангольской алмазодобывающей компании «Катока» составило, по нашим оценкам, всего 7 млрд руб., что в 7 раз ниже, чем в 1П24.

FCFF упал более чем в 10 раз г/г и составил всего 3 млрд руб., FCFE ушел в отрицательную зону и составил -6 млрд руб., против положительного потока в 38 млрд руб. годом ранее. Коэффициент чистый долг/EBITDA составил 1.2х на конец 1П25 (0.05х на конец 1П24).

Дивидендная политика компании предполагает коэффициент выплат дивидендов не менее 50% чистой прибыли при значении коэффициента чистый долг/EBITDA не выше 1,5х. Последний раз компания выплатила дивиденд за 1П24 в размере 2,49 руб./акц.

( Читать дальше )

#ALRS short

- 13 августа 2025, 11:55

- |

📑Отчёт по МСФО за 1П 2025.

🔴Выручка упала на 25% г/г до 134,3 миллиардов рублей.

🔴EBITDA упала на 42% г/г до 37 миллиардов рублей.

🟡Чистая прибыль выросла на 11% до 40,6 миллиардов рублей. Вычитаем продажу Катоки в Анголе, остается 6 миллиардов рублей.

🔴Свободный денежный поток компании в 2024 году стал отрицательным, на уровне -17,6 ярдов. Забываем про дивиденды.

💎Синтетические алмазы продолжают давить цены, крупнейшая компания в секторе De Beers, убыточна на уровне EBITDA и сокращает добычу на 36% г/г во 2кв.

Алроса работает на склад, постоянно увеличивая запасы. Два фактора – снижение цен на алмазы и санкции – давят котировки.

💰В июне 2024 г. АЛРОСА приобрела у Полюса золоторудное месторождение «Дегдеканское» за 5,4 млрд руб., добычу на котором планируется запустить в 2027г. Балансовые запасы составляют 38 т золота, а годовой объем выпуска к 2030 г. ожидается на уровне 106,1 тыс. унций.

⚙️Цена может собрать ликвидность до 50р, но пока откат и далее ожидаю проторговку у 45р.

( Читать дальше )

💎 Алроса (ALRS) | Обзор результатов по МСФО за 1П2025г, худшее уже позади?

- 13 августа 2025, 11:48

- |

▫️ Капитализация: 357,7 млрд / 49,6₽ за акцию

▫️ Выручка ТТМ: 194 млрд ₽

▫️ EBITDA ТТМ: 51,6 млрд ₽

▫️ скор. ЧП ТТМ: 9 млрд ₽

▫️ скор. P/E: 40

▫️ P/B 0,9

👉 Результаты за 1П2025г:

▫️ Выручка: 134,3 млрд ₽ (-25,2% г/г)

▫️ EBITDA: 37 млрд ₽ (-42,1% г/г)

▫️ скор. ЧП: 11,9 млрд ₽ (-77,9% г/г)

✅ После завершения продажи доли в Катоке, чистый долг Алросы сократился до 61 млрд рублей (ND/EBITDA = 1,2). Долговая нагрузка приемлемая, но долг во 2п2025 снова продолжит расти.

👆 Алроса официально завершила продажу активов в Анголе 15,9 млрд р. Актив продали дёшево, но альтернативы нет.

❌ Не смотря на затянувшееся падение цен на алмазы и убытки крупнейших производителей, менеджмент не ожидает восстановления отрасли до конца 2025г. Сейчас цены на алмазы оттолкнулись от дна, но несущественно.

👆 Все чаще встречается мнение, что отрасль пора хоронить, однако мы видим на примере Катоки, что покупатели на алмазодобывающих компаний есть, вопрос только цены.

Синтетических алмазы продолжают наполнять рынок, но в полный отказ от натуральных алмазов особо не верю.

( Читать дальше )

Новые грани алмазно-бриллиантовой отрасли

- 13 августа 2025, 11:43

- |

В 2024 г. мировой спрос на ювелирные изделия с природными камнями снизился на 1,6% до 80,7 млрд. долл. Это произошло из-за санкционного давления на Россию – одного из самых крупных участников рынка драгоценных камней, избыточных запасов у огранщиков Индии и конкуренции с синтетическими аналогами. К февралю 2025 г. профицит алмазов у индийских огранщиков сократился до привычного уровня, что создает дополнительные предпосылки для роста цен.

Международный рынок искусственных камней в 2024 г. вырос на 38% г/г до 16,3 млрд долл. В США доля синтетики в помолвочных кольцах достигла 50% против 17% в 2020 г. При этом цены упали на 84% за 10 лет: карат синтетического бриллианта в 2024 г. стоил 500 долл. против 3925 долл. за природный аналог. Молодое поколение предпочитает синтетику с точки зрения заботы об окружающей среде, этичности и цены. Натуральные камни ассоциируются с экологическим ущербом.

В сегменте натуральных драгоценных камней Россия сохраняет доминирующие позиции, контролируя 50% мировых запасов алмазов (1.

( Читать дальше )

Портфели БКС. И снова в фокусе геополитика

- 13 августа 2025, 10:57

- |

Главное

• Российский рынок акций замер в ожидании встречи глав России и США, поэтому до ее итогов активных действий мы не ждем. До этого времени Индекс МосБиржи, скорее всего, будет консолидироваться под отметкой 3000 пунктов.

• Актуальный состав фаворитов в портфеле: ВК (VKCO), Т-Технологии (T), Ozon (OZON), Яндекс (YDEX), ЛУКОЙЛ (LKOH), Сбер-ао (SBER), ЕвроТранс (EUTR).

• Актуальный состав аутсайдеров в портфеле: Группа Позитив (POSI), Московская биржа (MOEX), МТС (MTSS), Татнефть-ап (TATNP), АЛРОСА (ALRS), ФСК–Россети (FEES), РусГидро (HYDR).

• Динамика портфеля за последние три месяца: фавориты выросли на 15%, в то время как Индекс МосБиржи показал рост на 10%, так же, как и корзина аутсайдеров.

Краткосрочные фавориты: причины для покупки

ЛУКОЙЛ

В конце августа выйдет отчетность по МСФО за I полугодие 2025 г. Ждем более ограниченного снижения дивидендной базы по сравнению с другими компаниями российского нефтегаза. Это объясняется тем, что ЛУКОЙЛ выплачивает дивиденды из своего свободного денежного потока, а другие компании — из чистой прибыли.

( Читать дальше )

Алхимия нового времени: превращаем химию в кризис отрасли

- 13 августа 2025, 09:43

- |

Человечество тысячелетиями мечтало о создании философского камня. Вероятно все эти мечты и сказки являются отражением простого желания получить все, сразу и без особенных усилиях. Примерно как щука, исполняющая желания, или волшебная фея. Ну вы поняли.

И вот, в 21 веке, ученые, не имея достаточно фантазии, стали реализовывать все те идеи, которые люди (и фантасты, и люди-фантасты) придумали за миллионы холодных бессоных ночей. И, можно сказать, что философский камень тоже уже создан. Вот только он превращает не медь в золото, а химическое вещество в алмазы. Да-да, речь снова про технологию химического выращивания алмазов, которая позволяет получить неотличимый от натурального продукт с в 10 раз более низкой себестоимостью.

Очередное чудо науки и человеческой мысли.

Дальше осталось сделать свое дело главному закону экономики — закону спроса и предложения. Если на рынок выйдет множество алмазов с в 10 раз меньшей ценой, то никакое сокращение добычи шахтовым способом не сможет компенсировать этот избыток предложения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал