Акции сша

Обзор компании Trex

- 31 августа 2021, 12:01

- |

Обзор Trex Company #TREX

Сектор: Industrials

Отрасль: Building Products & Equipment

Компания производит и продает изделия из дерева, пластика и сопутствующие аксессуары, в первую очередь, для настилов жилых домов. Компания продает свою продукцию через оптовых дистрибьюторов, розничных продавцов пиломатериалов и магазины Home Depot и Lowe’s, а также через сотрудников прямых продаж, независимых торговых представителей и участвует в торгах по проектам.

Источники дохода компании

Trex не дает разбивку продаж по продуктам или регионам. Есть только условное разделение на Trex Residential (96% выручки) и Trex Commercial (4%).

Сильные стороны

1️⃣ Trex – номер один на рынке производства альтернативных дереву материалов для настила террас. И есть ещё большое пространство для расширения: сейчас дерево занимает 78% целевого рынка настила. По подсчетам компании, каждый 1% доли рынка, занимаемый древесиной, представляет собой дополнительную выручку в размере более чем $50 млн (5% от текущей). Основные преимущества композитных материалов над деревом: не гниют, не требуют сезонной покраски или герметизации, не интересны для насекомых.

2️⃣ Trex имеет несколько конкурентных преимуществ по сравнению с другими конкурентами из индустрии композитных настилов. Один из них — это дешевое и высокоэффективное производство; другой — это массовое распространение, где ее продукты продаются в тысячах точек. Эти преимущества перерастают в высокие маржи, гораздо более высокие, чем у конкурентов.

3️⃣ Компания играет на теме ESG, поскольку в основном продукция производится из переработанных материалов. Инвестиции в области ESG за последний год получили большее внимание в СМИ, и это то, что инвесторы все чаще принимают во внимание при принятии инвестиционных решений. Точно так же потребители гораздо более сознательно относятся к брендам, которые они покупают, будь то продукты питания, средства по уходу за волосами, одежда или товары для дома. Нет никаких причин, по которым эта философия не применилась бы и к выбору потребительских товаров для строительства. Продукция Trex воплощает экологический аспект ESG и активно продвигает преимущества своей продукции по сравнению с обработанной древесиной. Хотя склонность к ESG является скорее субъективным или качественным фактором при рассмотрении инвестиций в Trex или любую другую компанию в этом отношении, это, тем не менее, положительно для компании.

4️⃣ Международная экспансия. Компания уже присутствует на всех континентах и продолжает усиливать своё положение на рынке. Тенденция популяризации удаленной работы привела к росту спроса на загородную недвижимость по всему миру, что должно повлечь за собой рост затрат на обустройство частных домов.

5️⃣ Сильные финансовые результаты с маржей операционной прибыли в размере 26% против 9% среднего значения сектора, чистый долг близок к нулю относительно доходов, регулярный байбек за последние 8 лет добавил к капитализации $1,7b к текущим $12,8b.

Рекордный операционный денежный поток последних кварталов был инвестирован для завершения строительства нового производственного объекта в Вирджинии и увеличения производства на существующем предприятии в Неваде.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

💻 NVIDIA (NVDA) - очень дорого, несмотря на такой рост

- 31 августа 2021, 01:47

- |

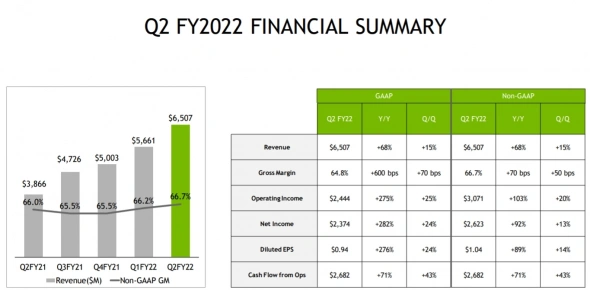

▫️ Выручка TTM: $21,9 b

▫️ Прибыль TTM: $7 b

▫️ P/E TTM:81 (fwd P/E 2021: 50 — оптимистично)

▫️ P/B: 27 ▫️ P/S: 25

▫️ Дивиденды TTM: $0,16 на акцию

t.me/taurenin - делаю только полезные посты

👉 Выручка по сегментам компании за последний отчетный квартал:

Gaming $3.1 b (+85% y/y) ➡️ 48% от выручки

Data Center $2.4 b (+35% y/y) ➡️ 37% от выручки

Visualization $0.5 b (+156% y/y) ➡️ 7.7% от выручки

Automotive $0.15 b (+37% y/y) ➡️ 2.3% от выручки

ИТОГО: $6,5 b (+66,7% y/y)

❗ Драйверами роста являются и цены и объемы реализации.

👉 Ключевое и быстрорастущее направление компании — производство видеокарт. Точной статистики относительно того, какой % видеокарт используется в майнинге — нет, но по оценкам некоторых аналитических агентств доля майнеров в продажах составляет

( Читать дальше )

⏹️ AMD (AMD) - не так дорого, как кажется

- 31 августа 2021, 01:44

- |

▫️ Капитализация: $130 b

▫️ Выручка TTM: $13.34 b

▫️ Прибыль TTM: $3.44 b

▫️ P/E TTM:40 (fwd P/E 2023: 10-13)

▫️ P/B: 19

▫️ P/S: 9.75

Подписывайтесь на мой скромный канал: t.me/taurenin делаю только полезные посты

👉 Total Addressable Market (объем целевого рынка) оценивается компанией в$79 b.БОльшую долю TAM занимают процессоры для ПК ($32 b) и дата центров ($35 b).

👉 БОльшую часть выручки компании формируют процессоры. Остальная продукция и услуги пока занимают незначительную долю.

👉 Драйвером такого роста выручки был рост цен, который составил около 50%. Соответственно, рост объемов продаж составил около 40%.

✅ Компания растёт очень быстро

Сегмент Computing and Graphics (в основном, процессоры для ПК и ноутбуков) вырос на 65% г/г во 2кв2021 и на 55% г/г за 1П2021. Выручка сегмента за 1П2021 составила $4,35 b.

Сегмент

( Читать дальше )

Facebook: интернет ракета ушла на дозаправку?

- 30 августа 2021, 18:14

- |

Последние годы Facebook не переставал удивлять своими показателями. Бизнес, которому ещё недавно предсказывали угасание, показывал феноменальный рост, а акции оказались одними из самых прибыльных на рынке.

Сегодня посмотрим на успехи Facebook через призму последнего отчёта за второй квартал и порассуждаем, есть ли потенциал у компании? Стоит ли удерживать её далее?

Быстрый взгляд на последний отчёт рисует радужную картинку.

За последний квартал выручка компании увеличилась на 56% г-к-г, до $29.1 млрд, на 7% обойдя прогнозы. Это был самый быстрый рост выручки с 2016 года. Для иллюстрации, за весь 2016 компания заработала $27.6 млрд.

Основной рост выручки произошёл благодаря увеличению средней цены за рекламу на 47% по сравнению с прошлым годом. В тоже время количество показанной рекламы увеличилось всего на 6%.

Общая аудитория пользователей всей “империи

( Читать дальше )

IPO 2021 года GR Venture Capital

- 30 августа 2021, 17:36

- |

GR Venture Capital

Кому нужна передышка?

Рынок IPO развивается бешеными темпами по всем показателям. Скорость усугубляется количеством новых выпусков, которые появились на рынке в июле. В июле было проведено в общей сложности 54 IPO на сумму 16,9 млрд долларов США. В августе было проведено еще несколько IPO, в результате которых общая сумма (на данный момент) на 2021 год составила 236 IPO, собрав 94,2 миллиарда долларов.

Среди этих сделок были как победители, так и проигравшие на вторичном рынке. И в целом, IPO в 2021 году снизились, как только вышли на рынок IPO. Средняя первая сделка из 236 IPO, которые мы отслеживаем (мы не отслеживаем SPAC или прямые списки), составляет 20,4% по сравнению с выпуском. Те же 236 IPO, по состоянию на 13 августа, торгуются всего на 10,4% по сравнению с ценой выпуска. Февраль, в частности, отягощает весь год, так как на рынок вышло 25 IPO со средним уровнем открытия 36,8%. Те же самые 25 IPO сейчас торгуются на уровне — 19,6% по сравнению с выпуском, в совокупности. Пятнадцать из 25 сделок в том месяце были заключены в секторе биотехнологий, который «ощущает» влияние чувствительности оценки с ранних стадий 2021 года.

( Читать дальше )

1400 иностранных акций на СПБ, сделал списки в finviz и прямой эфир

- 29 августа 2021, 13:08

- |

заходишь в finviz, изучаешь акции в скринере, а потом оказывается, что многих нет на СПБ.

Решение: год назад публиковал на смартлаб списки из 11 секторов, пришла пора их обновить.

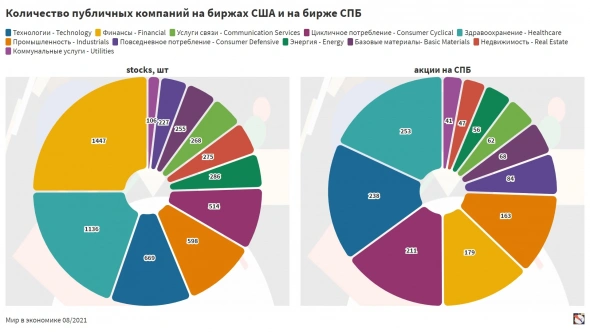

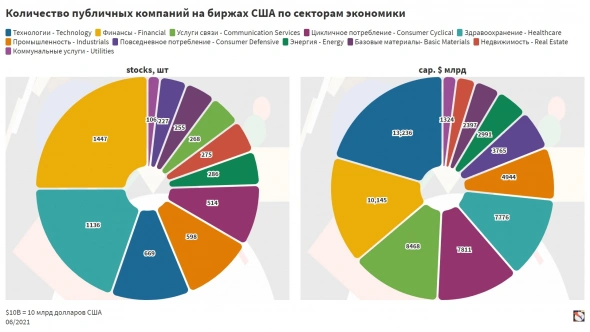

Добавил в списки новые акции, появившиеся на СПБ с лета 2020 года (теперь их более 1400) и вот такую картинку сделал:

замечу, что на Мос бирже иностранных акций 281 штука (будет с 1 сентября), а я не включал в свои списки европейские акции с СПБ.

Из картинки видно, что на СПБ большая часть акций из секторов: Здравоохранение, Технологии и Цикличное потребление, тогда как в США на первом месте по количеству публичных компаний финансовый сектор. Вот ещё картинка, где можно сравнить сектора по количеству акций и капитализации:

( Читать дальше )

Акции Affirm взлетели на 40% после новостей о партнёрстве с Amazon

- 29 августа 2021, 11:07

- |

Affirm Holdings (AFRM) заключила соглашение о партнёрстве с Amazon (AMZN), предусматривающее предоставление рассрочки покупателям на amazon.com. Об этом сообщается в пресс-релизе Affirm. Рассрочка будет доступна для покупок от $50. Affirm предоставит стандартную беспроцентную рассрочку на несколько месяцев, без скрытых комиссий. Сервис сейчас тестируют с отдельными покупателями Amazon. В ближайшие месяцы рассрочку обещают сделать широко доступной.

Сервисы беспроцентной рассрочки активно вытесняют кредитные карты, особенно у молодого поколения. В 2020 г. в США через такие сервисы было приобретено товаров и услуг на $25 млрд, согласно Bloomberg. Amazon, таким образом, пока идёт по пути привлечения партнёра, а не создания собственного финтех подразделения. Следует отметить, что у Amazon уже подключены похожие сервисы. Для Affirm сделка крайне важна на фоне сокращения цен и прогнозов продаж главного её клиента – Peloton (PTON), на которого приходится примерно 20% выручки Affirm.

( Читать дальше )

Новый перечень эмитентов на Московской бирже: от малоизвестного производителя наполнителей для кошачьего туалета до монстров мирового финансового рынка

- 28 августа 2021, 14:55

- |

С 1 сентября 2021 года на Московской бирже увеличивается количество иностранных акций (к торгам будут допущены еще 77 зарубежных акций). В результате число акций и депозитарных расписок иностранных эмитентов, с которыми инвесторы могут совершать сделки на Московской бирже, достигнет 281. Давайте с ними знакомиться, разбираться и выбирать наиболее перспективные для включения в свои инвестиционные портфели. Предлагаю начать с того, как сами компании себя позиционируют, а более подробный анализ сделаем на сайте Инвестиционные идеи и на канале Инвестиционные идеи в Telegram по тем акциям, которые наберут наибольшее количество отзывов в комментариях. И так, приступим.

Отчёт компании Applied Materials за 2Q2021

- 28 августа 2021, 11:38

- |

Отчет Applied Materials #AMAT за 2Q2021

Основные цифры

Выручка: $6196m (+41% г/г)

Операционная прибыль: $2013 (+76% г/г)

EPS: $1,9 (+79% г/г)

Маржа операционная: 30,4%

Маржа чистой прибыли: 24,5%

P/E = 21

EPS (посл. 12 мес) = $6,17

EPS (след. 12 мес) = $7,97 (+29% г/г)

Чистый долг отрицательный

Дивиденды: 0,71%

Комментарий

Отчет, как и ожидалось, хороший, без сюрпризов: все сегменты выросли, $1,5b обратного выкупа, $219m дивидендов. С момента комплексного обзора компании ничего не поменялось, т.к. прошло достаточно мало времени, поэтому все, ранее описанные, факторы остаются в силе.

Ожидания по темпу роста EPS на будущие годы от консенсуса аналитиков пока остаются неизменными:

2022/2021: 14%

2023/2022: 4%

2024/2023: 8%

Несмотря на ожидание замедления темпов роста, спрос на оборудование для производства полупроводников вполне понятен – это расширение мощностей основных компаний-сборщиков, вроде TSMC, для борьбы с кризисом чипов.

Оценка инвестиционной привлекательности

( Читать дальше )

Фонд Первичных Размещений - в светлое будущее!

- 27 августа 2021, 07:29

- |

Вчера вечером Телеграм-канал Фридома выпустил скромное сообщение:

⚡️ ИК «Фридом Финанс», маркетмейкер ЗПИФ «Фонд первичных размещений», сообщает о решении ООО «УК „Восток-Запад“ включить в состав ФПР акции СПБ Биржи до IPO.

#новостиFFIN

Мой канал на YouTube | и в Telegram

После чего чат пайщиков ФПР… почти никак не отреагировал. Но на мой взгляд, событие более важное, чем допэмиссия или смена генерального директора. Вот мои краткие выводы из произошедшего:

Непрогнозируемая политика

Раньше нарушение заявленной стратегии было только в передержке акций после локапа (привет #zy). Теперь это более существенные отступления и повышение риска.

Причём риск повышается не только из-за участия в pre-IPO (а инструмент более рискованный, чем IPO), но и из-за прецедента наличия в Фонде инструмента отличного от бумаг IPO и кеша в виде ОФЗ. Что мешает фонду завтра начать заниматься посевными инвестициями?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал