АФК Система

Рост акций Системы возможен при возврате к старой дивидендной политике - Инвестиционная компания ЛМС

- 10 апреля 2019, 13:38

- |

Отчет за 4 квартал отразил медленное снижение финансовых обязательств корпоративного центра, которые уменьшились на 1,7% до $3,45 млрд. (223,2 млрд. руб.) и не достигли обещанных Евтушенко $2,94 млрд. (190 млрд. руб.)

Рост акций «Системы» возможен при возврате к старой дивидендной политике после уменьшение долговой нагрузки до $2,32-2,47 млрд. (150-160 млрд. руб.) Снижение долговой нагрузки может произойти при выходе дочерних компании на IPO. В презентации сказано – «Система» будет строить бизнес непубличных компаний до $1-2 млрд. и выходить на IPO.Кумановский Дмитрий

Инвестиционная компания ЛМС

Можно ожидать выхода на IPO Ozon и Segezha Group в конце 2020 года, что позволит сократить долговую нагрузку до обозначенных значений и вернуться к выплатам дивидендов по уставу. Это увеличит капитализацию АФК «Системы» на $1 млрд. (65 млрд. руб.), до $2,37млрд. (154 млрд. руб.). Возможной оценкой акций «Системы» будет $0,25 (16руб.), на уровне P/S=0,2, т.е. оценка «Системы» на конец апреля 2017, до объявления об уменьшении дивидендных выплат.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

МТС - решение о возможном делистинге МТС с NYSE пока не принято - Евтушенков

- 08 апреля 2019, 14:47

- |

Согласно заявлению основного владельца «АФК „Система“ Владимира Евтушенкова в кулуарах выставки Arabia Expo, решение о возможном делистинге „МТС“ с Нью-Йоркской фондовой биржи пока не принято.

В начале февраля МТС сообщал, что планирует обновить структуру листинга своих акций на фондовых биржах: в том числе оценит, необходимость листинга в США, а также рассмотрит возможность сделать „Московскую биржу“ основной площадкой для торговли ценными бумагами.

https://www.finversia.ru/news/markets/evtushenkov-reshenie-o-vozmozhnom-delistinge-mts-s-nyse-poka-ne-prinyato-55928

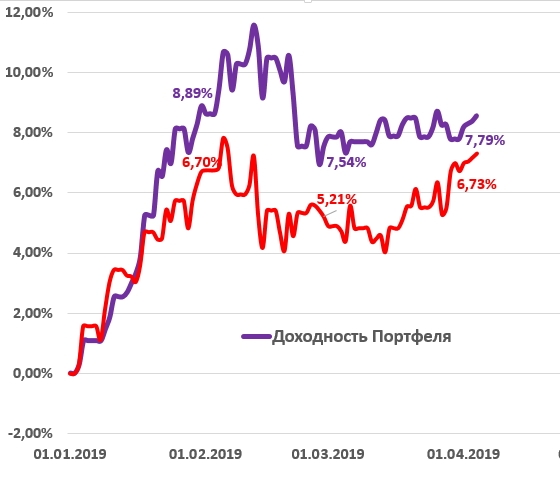

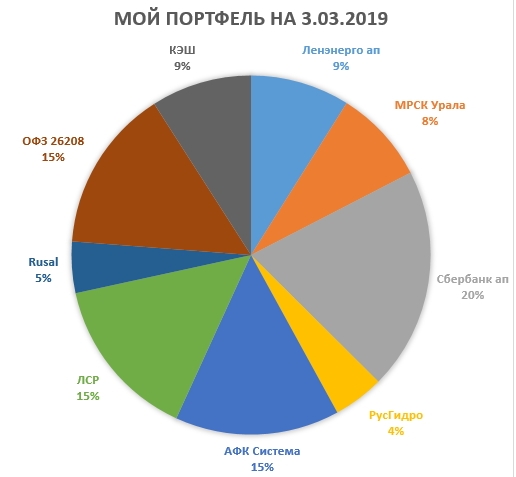

Итоги марта. Обзор портфеля.

- 08 апреля 2019, 11:04

- |

Текущий состав портфеля выглядит так:

( Читать дальше )

Сокращение долговой нагрузки АФК Система - ключевой катализатор акций - Атон

- 05 апреля 2019, 18:11

- |

Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА для Системы и повышаем нашу целевую цену до 20 руб. (+16%, потенциал роста 115%) после включения ее результатов за 2018 и новых оценок в нашу модель, а также других изменений. Эти изменения включают, в том числе, увеличение доли в Ozon, которая сообщила о рекордном росте оборота на 73% г/г в 2018, и такие сделки, как создание СП в области микроэлектроники, а также ожидаемое слияние Биннофарм и OBL Pharma, которые могут разблокировать значительный потенциал для акций Системы в будущем. Тем не менее мы продолжаем считать, что сокращение долговой нагрузки останется ключевым катализатором акций, который может привести к их переоценке.АТОН

Результаты за 2018 – сильные на фоне улучшения динамики в ключевых сегментах

Выручка в 4К18 ускорилась кв/кв и выросла на 15.5% г/г до 225.1 млрд руб., что на 4% выше консенсуса Интерфакса. Система перешла на новую систему отчетности (МСФО 15 и 16) с 1К18, и на сопоставимой основе выручка достигла 219.8 млрд руб. Все основные активы холдинга, за исключением РТИ и Биннофарма, показали значительный рост выручки.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 05 апреля 2019, 09:01

- |

Какие акции стоит купить под прошлогодние дивиденды. Аналитики дали прогнозы самых выгодных дивидендных вложений

Крупные российские компании год от года наращивают дивиденды. За последние три года они увеличили совокупные дивидендные выплаты в 2 раза – примерно с $20 млрд до $40 млрд, отмечает портфельный управляющий «Альфа-капитала» Дмитрий Михайлов. И это, по его словам, не предел: у многих компаний заметно снизилась долговая нагрузка, а особого желания вкладываться в новые долгосрочные инвестиционные проекты нет. По оценке ITI Capital, в этом году средняя дивидендная доходность (отношение дивиденда на акцию к ее цене) бумаг крупных российских компаний может составить 7% против 6% годом ранее. Сейчас на рынке много качественных акций, которые обеспечат доходность минимум 7–8% годовых, замечает аналитик «

( Читать дальше )

Сделки Системы в сфере недвижимости не должны повлиять на денежные потоки компании - Sberbank CIB

- 04 апреля 2019, 16:13

- |

Компания не выполнила своих планов по снижению долга до 190 млрд руб. в 2018 году. Более того, комментарии менеджмента во время телефонной конференции о том, что холдинг не спешит с продажей доли в «Детском мире», хотя в конце 2018 года сделка казалась близкой к завершению, ставят под вопрос выполнение планов снижения долговой нагрузки в ближайшее время. Тем не менее АФК «Система» подтвердила свои стратегические цели уменьшить долг до 140-150 млрд руб.

В 4К18 приток денежных средств в компанию в форме дивидендов, средств от выкупа акций МТС и монетизации прочих активов покрыл потребности холдинга в инвестициях и расходах, а небольшое сокращение долга было обеспечено за счет уменьшения денежных средств. Денежные средства на уровне холдинга сократились всего до 9,8 млрд руб. на конец 2018 года, а в этом году АФК «Система» предстоит погасить 59 млрд руб. долга, включая предстоящее в мае погашение еврооблигаций на 25 млрд руб. ($355 млн). Уровень ликвидности должен был повыситься после продажи МТС 39,5% в МТС Банке за 11,4 млрд руб. и размещения рублевых облигаций на 20 млрд руб. в 1К19; при этом недавние сделки компании в сфере жилой недвижимости не должны повлиять на денежные потоки. К тому же у АФК «Система» есть открытые кредитные линии в банках (объем доступных средств не раскрывается), и она, вероятно, намерена использовать эти средства на погашение краткосрочного долга.Sberbank CIB

До 2020 года у Системы не будет возможности раскрыть потенциал своей стоимости - Атон

- 04 апреля 2019, 13:28

- |

Долг холдинговой компании остается одним из ключевых опасений АФК “Системы”: на конец прошлого года он составил 223 млрд руб. (30% совокупного долга группы), практически не изменившись в годовом сопоставлении. Чистый долг группы вырос на 10% г/г до 603 млрд руб. к концу 2018 г. Отношение чистого долга к EBITDA составило 2,3x.

Как сообщается в пресс-релизе, АФК “Система” будет стремиться сократить валовый долг холдинговой компании до 140-150 млрд руб. в среднесрочной перспективе. По нашей оценке, это приведет к снижению чистого долга группы до 520-530 млрд руб. и сокращению отношения чистого дога к EBITDA до более комфортного уровня 2,0x. Менеджмент прокомментировал в ходе конфренц-звонка, что корпорация имеет возможность снижать долговую нагрузку органически на 5-10 млрд руб. в год.

( Читать дальше )

Системе удалось нарастить маржинальность бизнеса - Промсвязьбанк

- 04 апреля 2019, 12:02

- |

Выручка АФК Система в IV квартале 2018 года по старым правилам МСФО выросла на 12,7% — до 219,8 млрд рублей, говорится в материалах корпорации. Скорректированный показатель OIBDA повысился на 15,5% и составил 53 млрд рублей. Маржа скорректированной OIBDA Системы составила 23,8%. По новым МСФО выручка АФК Система увеличилась на 15,5% и составила 225,1 млрд руб. Скорректированный показатель OIBDA увеличился на 45,5% — до 66,8 млрд руб., маржа скорректированной OIBDA составила 29,7%. По старым МСФО корпорация получила скорректированный чистый убыток в размере 2 млрд рублей, по новым стандартам — чистую прибыль в 391 млн рублей.

Результаты АФК Система оказались лучше ожиданий рынка. Компания продемонстрировала хороший рост выручки и, что более позитивно, опережающие темпы роста OIBDA. Благодаря этому компании удалось нарастить маржинальность бизнеса. Рост выручки и OIBDA связан с положительной динамикой развития бизнеса ключевых портфельных компаний: МТС, Детский мир, Segezha Group, Агрохолдинг Степь и Медси.Промсвязьбанк

АФК «Система»: лучше ожиданий

- 04 апреля 2019, 11:43

- |

Cкорректированная OIBDA увеличилась на 46% год к году с учетом изменений в стандартах отчетности. Вчера АФК «Система» опубликовала отчетность за 4 кв. 2018 г. по МСФО, которая оказалась несколько лучше наших ожиданий. Так, выручка выросла на 16% (здесь и далее – год к году) до 225 млрд руб. (3,4 млрд долл.), превзойдя наши оценки на 4%. Скорректированная OIBDA увеличилась на 46% до 66,8 млрд руб. (1,0 млрд долл.), что лучше нашего прогноза на 2% и в значительной степени обусловлено переходом к применению стандартов МСФО 9, МСФО 15 и МСФО 16. Без учета этого эффекта скорректированная OIBDA выросла на 11% до 53,0 млрд руб. (796 млн долл.). Рентабельность по скорректированной OIBDA при этом повысилась на 6,2 п.п. до 29,7% с учетом применения новых стандартов, или на 0,6 п.п. до 24,1% без влияния этого фактора. Чистая прибыль составила 391 млн руб. (6 млн долл.).

Компания ориентируется на достижение долговой нагрузки на корпоративный центр до 140–150 млрд руб. На уровне корпоративного центра чистые финансовые обязательства Системы на конец квартала равнялись 223 млрд руб. (3,2 млрд долл.). Консолидированный чистый долг (включая обязательства перед росимуществом) составил 603 млрд руб. (8,7 млрд долл.), что эквивалентно 2,7 скорректированной OIBDA за предыдущие 12 месяцев, до учета применения стандартов МСФО 9, МСФО 15 и МСФО 16 (на уровне предыдущего квартала). Компания назвала одной из основных стратегических целей снижение долговой нагрузки корпоративного центра до 140–150 млрд руб.

( Читать дальше )

Система - темпы роста ряда ключевых активов превысили ожидания - Атон

- 04 апреля 2019, 10:43

- |

Вчера Система опубликовала сильные результаты за 2018 — выручка группы превысила прогноз Интерфакса на 4%. Выручка Системы за квартал достигла 225 млрд руб. по новым стандартам МСФО (+15.5% г/г) на фоне сильной динамики ключевых активов, в том числе, роста выручки у МТС +11.3% г/г, Детского мира +13% г/г, агрохолдинга СТЕПЬ +183.9 % г/г, Segezha + 39.6% г/г и Медси +60.3% г/г. На сопоставимой основе выручка составила 220 млрд руб. Показатель EBITDA группы вырос на 45.5% по новым стандартам МСФО и на 15.5% на сопоставимой основе (53 млрд руб.). Корпоративные финансовые обязательства снизились всего на 1.7% г/г (до 223 млрд руб.), что, на наш взгляд, является несколько негативным фактором.

Мы считаем результаты Системы позитивными, поскольку темпы роста ряда ключевых активов превысили ожидания. Мы повысили нашу целевую цену до 20 руб. и сохранили рейтинг ВЫШЕ РЫНКА. Группа также внесла небольшие изменения в ранее объявленную стратегию, оставив основные цели без изменений — снижение дисконта рыночной капитализации до СЧА, максимизация стоимости для акционеров и снижение долговой нагрузки до комфортного уровня в 140-150 руб. (органически группа может уменьшать долг на 5-10 млрд руб. в год, тогда как более амбициозных показателей можно достичь за счет монетизации).АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал