Блог им. Lovkach56rus

Итоги марта. Обзор портфеля.

- 08 апреля 2019, 11:04

- |

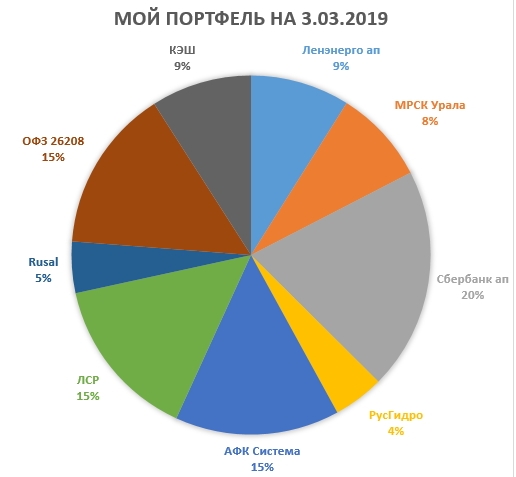

Текущий состав портфеля выглядит так:

Я продал акции МосБиржи в небольшой плюс (+1,5%). И сократил позицию в акциях РусГидро в 2 раза, их пришлось закрыть в убыток (-3,2%). Все это я сделал, чтобы купить акции ЛСР, которые упали на новостях о продаже главным акционером 9,71% акций, по цене ниже рыночной. Такой шанс я не мог упустить и моментально набрал позицию. Правда, я немного пожадничал, после пробития 600 рублей, думал что цена снизится хотя бы до 590 — проколом, но бумагу быстро выкупили. В итоге купил уже по 615 рублей. Текущая продажа увеличит фрифлоат акций, тем самым акции ЛСР попадут в индексы – вызвав закуп фондами. Плюс уже в мае компания объявит дивиденды, которые с высокой вероятностью будут на уровне прошлых лет и составят 78 рублей на акцию (12,7% див. доходность). Считаю что акции будут % на 10-20% дороже текущих цен уже через пару месяцев.

Еще у меня стояла заявка на покупку Русала по 28 рублей на новостях о том, что EN+ не будет выплачивать дивиденды за 2018 год.

Актив весьма интересный, буду добирать лесенкой ниже 28 рублей, если получится. Пока на котировки давит невыплата дивидендов по итогу 2018 года и возможное снижение дивидендов от ГМК Норникеля, в связи с ростом инвестиционной программы и желанием главного акционера их несколько уменьшить.

Драйверов для роста котировок достаточно.

1. Возможный рост цен на алюминий на фоне дефицита и роста спроса на 3,6-3,7% в год.

2. Делеверидж, который компания анонсировала: «РУСАЛ» собирается выплатить $900 млн долга в 2019 году;

3. Возможное включение в индекс MSCI уже в 2019 году.

Теперь коротко пройдемся по интересным новостям и событиям за прошедший месяц. Начну традиционно с АФК Системы.

Долг компании в рублях за 2018 год не изменился. Это весьма печальная новость! Долг не гасят, делевериджа нету, соответственно и дивиденды маленькие.

АФК Система рекомендует выплатить дивиденды в денежной форме в размере 0,11 (ноль целых одиннадцать сотых) рубля на акцию.

Без продажи Детского мира, компания планирует гасить долг ежегодно на уровне 5-10 млрд рублей. Такими темпами компания вернется к своей дивидендной политике только лет через 7-10, не раньше.

АФК «Система» до конца лета определится со сроками возврата к текущей дивидендной политике – СЕО.

Итак, основной драйвер, который может здесь и сейчас раскрыть – стоимость компании, вновь на неопределенный срок повис в воздухе.

При этом основные дочки растут очень хорошими темпами!

Но все эти дочки будут готовы к IPO после 2021 года, а возможно и еще позже. Данные активы не видны рынку, потому стоимость не раскрывается.

С точки зрения бизнеса компания делает все правильно, но нам – инвесторам хочется быстрого получения прибыли, поэтому любые действия, которые приводят к росту долга сказываются негативно на капитализации.

При всем этом, я продолжаю верить в компанию, потому упорно продолжаю держать акции. Местами на росте сокращаю, как это сделал месяца полтора назад, местами докупаю, когда котировки штурмуют минимумы.

Из важного стоит отметить 2 события.

1. МТС все же заплатит штраф в размере 850 млн $.

2. МТС приняла новую дивидендную политику на 2019-2021 г., планирует выплачивать не менее 28 руб. на акцию в год;

С учетом байбека и дивидендов, акции МТС могут стоить куда выше текущих котировок, что будет позитивно для акций АФК Системы.

РусГидро продолжает не радовать новостями, сразу же после дня инвестора, где обещали, что не будет больше дополнительной эмиссий, выходит новость:

ПРАЙМ/. «Русгидро» в 2019 году получит 7 миллиардов рублей, в 2020 году — 6 миллиардов рублей через допэмиссию в пользу РФ для реализации первого этапа проекта строительства двух линий электропередачи (ЛЭП) 110 кВ Певек — Билибино на Чукотке, следует из постановления правительства РФ;

А также анонсировали дополнительный капекс, который растет из квартала к кварталу. Отчет по МСФО был ожидаемо слабым, новая политика учета не спасла от списаний.

МРСК Урала утвердила бизнес план, который включает инвестиционную программу. По итогам текущего года компания рассчитывает получить 2,048 млрд. рублей чистой прибыли, что в 2,6 раза больше по сравнению с прошлым годом. EBITDA прогнозируется в размере 9,232 млрд рублей (рост на 26,2%), выручка – 93,074 млрд рублей (рост на 3,8%);

С прогнозом прибыли, у компании всегда были проблемы. Я считаю стоит просто дождаться отчета за 1 кв. 2019 года и дальше решать, что делать с акциями компании.

Ленэнерго утвердила новый бизнес план, в котором несколько увеличила прибыль и, соответственно, дивиденды на 0,5 рубля.

Сбербанк с учетом компенсации за капитал, суборды и фондирование получит за Denizbank порядка $5 млрд уже во 2 кв 2019 года. Приятная весьма новость.

На этом закончу свой небольшой обзор если кому-то будет интересно следить за моим портфелем, можете подписаться также на мою группу в вк.

Данный обзор не является индивидуальной инвестиционной рекомендацией, автор статьи не осуществляет деятельность по инвестиционному консультированию.

- 08 апреля 2019, 13:26

- 08 апреля 2019, 13:47

- 08 апреля 2019, 18:38

- 08 апреля 2019, 20:03

теги блога Точка Спокойствия

- En+

- En+ Group

- FixPrice

- Globaltrans

- Lyft

- lyft inc

- Ozon

- Polymetal

- QIWI

- S&P500

- softline

- SVB

- tcs group

- tesla

- USDRUB

- X5 Retail Group

- акции

- Алроса

- АФК Система

- БСП

- ВТБ

- Газпром

- Глобалтранс

- ГМК НорНикель

- Детский мир

- дивиденды

- европа

- инвестиции

- инвестиции в акции

- инвестиции в недвижимость

- инвестиционная идея

- Интер РАО

- инфляция

- Китай

- Коррекция

- кризис

- Кризис в США

- криптовалюта

- Ленэнерго

- ленэнерго ап

- ЛСР

- лукойл

- Магнит

- Максим Орловский

- мать и дитя

- Мечел

- ММК

- МосБиржа

- мосэнерго

- МРСК Урала

- мтс

- недвижимость в РФ

- Нефть

- НЛМК

- Новатэк

- Новости

- обзор акций

- облигации

- ОГК-2

- отчеты МСФО

- офз

- Пик

- политсрач

- Полюс

- Полюс Золото

- портфель

- прогноз

- прогноз по акциям

- Распадская

- рецессия

- роснефть

- Русал

- русгидро

- самолет

- санкции

- сбер

- сбербанк

- Сбербанк преф

- Северсталь

- Совкомфлот

- Софтлайн

- сургут преф

- сша

- татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- ТМК

- Транснефть

- Транснефть преф

- трейдинг

- форекс

- Фосагро

- ФРС

- Экономика

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания