АНАЛИТИКА

"Классические" ОФЗ-ПК 10.04.2024

- 10 апреля 2024, 13:22

- |

«Классические» ОФЗ-ПК — облигации с переменным купоном, который привязан к ставке RUONIA с 7-дневным лагом. Купон ежеквартальный, рассчитывается по следующей формуле:

«Среднее арифметическое значение ставок RUONIA за период, начинающийся за 7 дней до даты начала купонного периода и заканчивающийся за 7 дней до даты окончания купонного периода.»

Другими словами при повышении или снижении ключевой ставки купон соответственно растет или снижается, с минимальным лагом, тем самым минимизируя процентный риск (чувствительность цены облигации к изменению процентной ставки). Таким образом, доходности данных выпусков всегда соответствуют рыночным условиям.

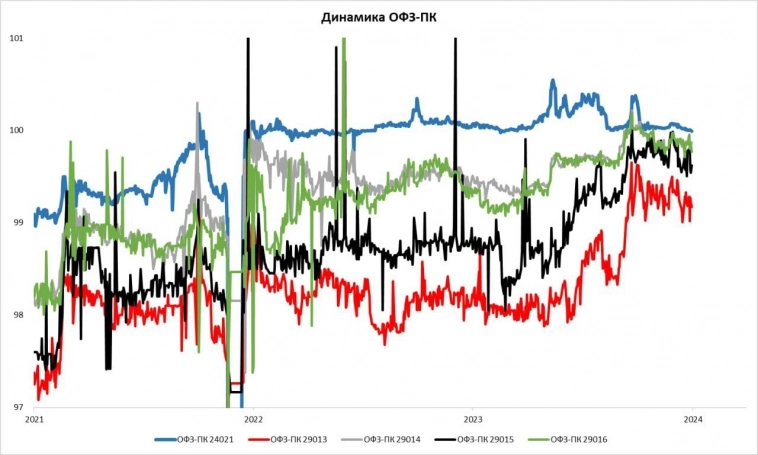

Несмотря на это, на рынке зачастую возникают опасения по поводу снижения котировок флоутеров на фоне смягчения ДКП (наличие процентного риска) и, соответственно, невозможность закрыть позицию по привлекательной цене. В качестве контраргумента приводим график динамики некоторых выпусков. Обратить внимание стоит на самый короткий — 24021 (погашается 24 апреля). С марта 2022 года его волатильность близка к нулю. Ниже номинала опускался очень редко и краткосрочно. На фоне ужесточения ДКП в прошлом году и повышенного спроса торговался зачастую выше номинала, сейчас около 100%.

( Читать дальше )

Обзор IPO Займер - какие есть риски?

- 10 апреля 2024, 12:05

- |

Займер – крупнейшая в России микрофинансовая организация.

Рынок МФО

Займер ссылается на исследование Б1 — они прогнозируют темпы роста рынка МФО в России на 16% в ближайшие 2 года, и затем замедление до 12%. Темпы роста ранее были выше 25%.

МФО – это небольшие и короткие займы. Средний размер займа – 10 000 руб., средний срок займа = 30 дней. Клиентами МФО являются 7,8 млн человек, деятельность МФО регулирует ЦБ России.

ℹ️ Состав акционеров —100% акций Займера принадлежат Сергею Седову.

Финансовые показатели

Чистая процентная маржа (процентные доходы – процентные расходы), в млрд руб.

• 2020 = 8,2

• 2021 = 13,6

• 2022 = 21,3

• 2023= 18,5

Процентные доходы в 2023 году снизились несмотря на рост рынка МФО в России, Займер объясняет это новыми ограничениями ЦБ.

⚠️ Ограничения ЦБ

ЦБ последовательно снижает максимальную дневную процентную ставку по микрозаймам. В 2019 году оно было 1,5% в день, тогда же его снизили до 1%, а в середине 2023 года – до 0,8% в день.

( Читать дальше )

🚀 Инвестиционные рекомендации здорового человека от аналитиков Тинькофф 🚀

- 09 апреля 2024, 13:26

- |

📌 Знаю-знаю — они просто не успели обновить целевую цену акции, а потому мы и имеем такой спецэффект.

✏️ Однако если же рассматривать эту фотокарточку как своеобразное проявление современного искусства в вакууме, то в ней одной можно разглядеть всю глубину философии сегодняшних реалий российского фондового рынка и мудрость тысячи хомяков.

Воистину шедевр! 🤣

⚠️ Авторский Telegram-канал ⚠️

⬆️ Больше, раньше, злее ⬆️

Сбер сильно отчитался за 1 квартал 2024 года. Какие будут дивиденды?

- 09 апреля 2024, 12:23

- |

Сбер опубликовал сильный отчет за март 2024 года по российским стандартам.

• Чистая прибыль Сбербанка за март 2024 года = 128,5 млрд руб.

За февраль 2024 = 120,4 млрд руб.

За январь 2024 = 115,1 млрд руб.

Итого: за первые 3 мес. 2024 года прибыль составила 364 млрд руб. (в 2023 году было 350,2 млрд руб.). Несмотря на высокую ключевую ставку Сбер продолжает хорошо зарабатывать.

Детали отчета

• Чистые процентные доходы Сбера за 3 мес. 2024 = 618,8 млрд руб. (в 2023 за тот же период = 517,1 млрд руб.)

март = 208 млрд руб.

февраль = 199,2 млрд руб.

январь = 211,7 млрд руб.

• Чистые комиссионные доходы Сбера за 3 мес. 2024 = 165,7 млрд руб. (в 2023 за тот же период = 156,4 млрд руб.)

март = 61,1 млрд руб.

февраль = 55,9 млрд руб.

январь = 48,7 млрд руб.

Резервы за 3 мес. 2024 года составили 206 млрд руб. (в марте 56,4 млрд руб., чуть выше среднего по 2023 году, тогда в месяц было 53 млрд руб.).

( Читать дальше )

ОФЗ-ПК 29006 09.04.2024

- 09 апреля 2024, 11:06

- |

Ранее несколько раз обсуждали выпуск ОФЗ-ПК 29006, ставка купона по которому рассчитывается как средняя RUONIA за последние 6 месяцев до начала купонного периода + премия 1.2%. С тех пор перспективы облигации несколько изменились. Сейчас она торгуется по 101% от номинала, в связи с чем в оптимистичном сценарии доходность к погашению составляет на данный момент около 15%.

Ретроспективный подсчет накопленной доходности в годовом выражении показывает 14.40%, 14.12% и 14.08% при покупке облигации 31.11.23, 29.12.23 и 31.01.24 соответственно. Итоговая доходность к погашению при удержании облигаций составит в среднем 14.7-14.75%, что уже сопоставимо с короткими выпусками ОФЗ.

Какие дальнейшие перспективы?

Посмотрим на динамику более длинных аналогов: 29007-29010. ОФЗ-ПК серий 29006-29010, хотя и являются флоутерами, ведут себя частично как фиксы из-за 6-месячного лага в механизме расчета нового купона. Так в начале цикла повышения ставки летом прошлого года перечисленные выпуски облигаций активно снижались в цене, после чего по мере приближения нового купонного периода начинали восстанавливаться.

( Читать дальше )

Обзор графиков в cTrader. Гистограмма

- 09 апреля 2024, 08:27

- |

Гистограмма — это один из основных типов диаграмм, который показывает цены открытия, закрытия, максимум и минимум цены для выбранного периода времени в виде баров.

Каждый столбец показывает, как менялись цены за определенный период времени. Дневной гистограмма (по умолчанию для графиков cTrader) показывает ценовой бар за каждый день.

Каждый бар обычно показывает цены открытия, максимума, минимума и закрытия. Это можно настроить так, чтобы отображались только максимум, минимум и закрытие.

Технические аналитики используют гистограммы для отслеживания ценового движения, что помогает принимать торговые решения.

Гистограммы позволяют трейдерам анализировать тенденции, выявлять потенциальные развороты тенденций и отслеживать волатильность и движение цен.

Каждый столбец на гистограмме имеет вертикальную линию, которая показывает самую высокую и самую низкую цену, достигнутую за период.

Цена открытия отмечена небольшой горизонтальной линией слева от вертикальной линии, а цена закрытия отмечена небольшой горизонтальной линией справа от вертикальной линии.

( Читать дальше )

«Расстановка сил» на фондовом рынке с Валентиной Савенковой – 8-12 апреля 2024 года

- 08 апреля 2024, 18:25

- |

— Валютный рынок: у верхней границы диапазона.

— Индекс Мосбиржи: только вверх.

— Товарный рынок: рост нефти и золота на фоне неопределенности в газе.

— Модельный портфель: +2 позиции.

Не является индивидуальной инвестиционной рекомендацией.

#ВЕЛЕС_Капитал #velescapital #аналитика #инвестиции #фондовыйрынок

Обзор отчета Globaltrans за 2023 год — прибыль рекордная, а дивидендов нет. Почему?

- 08 апреля 2024, 17:43

- |

Мой большой обзор Globaltrans от 18 января был вот тут, рекомендую прочитать, если пропустили: https://t.me/Vlad_pro_dengi/702

Финансовые результаты

✔️ Выручка за 2023 год = 104,7 млрд руб.

За 2022 = 94,5 млрд руб.

Напомню, что выручка компании зависит от ставок аренды полувагонов. Корреляция арендной ставки полувагонов и выручки компании = 87,4%. Поэтому зная ставки аренды, можно прогнозировать выручку. В 2023 году ставки были на рекордном уровне – в среднем 2 702 руб. в сутки. В начале 2024 года ставки даже чуть выше.

✔️ Чистая прибыль за 2023 год = 38,6 млрд руб.

Рекордная для компании за все время. В 2022 году была 25,2 млрд руб.

Обращаю внимание, что 2 статьи, которые увеличили чистую прибыль – разовые.

3,4 млрд руб. – получили от продажи эстонской дочки

3,2 млрд руб. – положительные курсовые разницы

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал