АНАЛИТИКА

Инвестиционная стратегия аналитиков "ФИНАМа" на II квартал 2021 года

- 20 апреля 2021, 11:17

- |

Всем привет!

Сегодня в 14:00 приглашаем вас принять участие в онлайн-встрече с аналитиками «ФИНАМа», которые представят инвестиционную стратегию на II квартал 2021 года. Эксперты оценят сложившуюся конъюнктуру в мировой экономике и на финансовых рынках, дадут прогнозы дальнейшего развития ситуации и озвучат актуальные инвестиционные рекомендации.

Спикеры онлайн-дискуссии:

- Наталия Малых, руководитель отдела анализа акций ГК «ФИНАМ»

- Ольга Беленькая, руководитель отдела макроэкономического анализа ГК «ФИНАМ»,

- Дмитрий Серебренников, руководитель группы портфельного моделирования ГК «ФИНАМ»

- Алексей Ковалев, аналитик ГК «ФИНАМ»

- Анна Зайцева, аналитик ГК «ФИНАМ»

Модератор — Ярослав Кабаков, директор по стратегии ИК «ФИНАМ».

Онлайн-дискуссия пройдет в Zoom 20 апреля в 14:00 мск.

- комментировать

- Комментарии ( 0 )

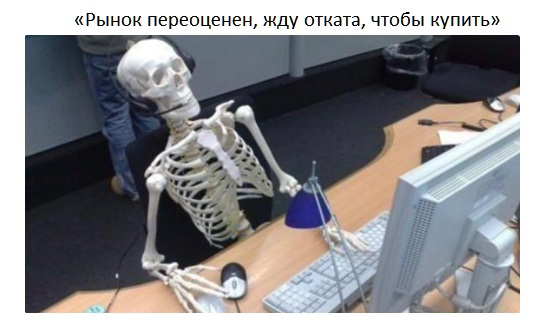

«Рынок переоценен, жду отката, чтобы купить» ")

- 20 апреля 2021, 11:12

- |

Друзья!

Немного юмора в ленту, веселья ради… я очень долго смеялся, решил поделится 🙃.

Держи нос по ветру, читай 📖 Мой блог либо 📢 Мой Telegram

Насколько устойчивы дивиденды МТС?

- 19 апреля 2021, 17:59

- |

МТС — занимает второе место в индексе Мосбиржи по ожидаемой дивидендной доходности за 2020 год после префов Сургутнефтегаза. Финальная выплата с датой закрытия реестра 8 июля составит ₽26,5 на акцию. Вместе с промежуточной выплатой суммарные дивиденды за 2020 год будут на уровне ₽35,4 на акцию. Дивидендная доходность к текущей цене составляет 11%.

Напомним, что высокая дивидендная доходность часто означает риск сокращения или низкий темпа роста дивидендов в будущем.

— В абсолютном выражении дивиденды МТС за 2020 год составят более ₽70 млрд.

— При этом свободный денежный поток, который компания заработала за год составляет ₽58 млрд. А с учетом погашения обязательств по аренде — всего ₽43 млрд.

Ресурсов, которые генерирует бизнес МТС сейчас недостаточно, чтобы платить такой уровень дивидендов. А ведь кроме этого есть еще программа выкупа акций на ₽15 млрд в год.

( Читать дальше )

Еженедельный технический анализ финансовых рынков. Выпуск №24 от 19.04.2021г

- 19 апреля 2021, 17:06

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков — https://youtu.be/Aeh2waZQdL8

( Читать дальше )

Еженедельный обзор («ФИНАМ»), 19.04.2021.Оживление продаж и отчеты банков помогли S&P 500 и DJIA обновить максимумы

- 19 апреля 2021, 16:58

- |

На минувшей неделе на большинстве мировых рынков господствовал позитивный сентимент на фоне улучшающихся перспектив восстановления глобальной экономики. Американский рынок был поддержан внушительным ростом розничных продаж в марте, которые подскочили на 9,8% м/м при ожидаемом увеличении на 5,9% м/м. Оптимизма добавили и квартальные отчеты крупнейших банковских групп США, зафиксировавших солидные прибыли благодаря росту комиссий за инвестиционно-банковские услуги и общему оживлению на рынках капитала.

По итогам недели Dow Jones Industrial Average вырос на 1,18%, индекс широкого рынка Standard & Poor's 500 стал тяжелее на 1,37%, а Nasdaq Composite выиграл 1,09%. Немецкий индекс DAX, в свою очередь, закрылся в плюсе на 1,48%, британский FTSE 100 поднялся на 1,50%, тогда как китайский CSI 300 завершил неделю снижением на 1,37%. Долларовый индекс DXY закрылся на уровне 91,56 пункта, потеряв за неделю 0,65%, а валютная пара EUR/USD окрепла на 0,73% до 1,1983.

Доходность 10-летних облигаций США за неделю упала на 8,4 б.п. до 1,590%, британских 10-ти летних Gilts – на 1,1 б.п. до 0,765%. Доходность 10-летних немецких бондов выросла на 3,5 б.п. до -0,262%.

( Читать дальше )

Итоги недели (12-18 апреля): крипторынок ушел в коррекцию

- 19 апреля 2021, 13:20

- |

Комментирует Юрий Мазур, руководитель отдела анализа данных CEX.IO Broker:

Прошлая неделя для традиционных финансовых площадок прошла достаточно спокойно. На это повлияло отсутствие сильного негативного информационного фона, большинство инвесторов уже просто свыклось с достаточно вялотекущим развитием событий. Нефть марки Brent продемонстрировала бычий настрой и вернулась к отметкам выше $66 за баррель. Цены на золото также прибавили в цене и закрепились на уровне $1 776 за тройскую унцию. Драгметалл продолжил набирать силу, так как участники рынка стараются застраховать свои риски в случае нового всплеска пандемии и шокового сценария для мировой экономики.

На валютных рынках американский доллар продолжил уступать свои позиции. На общем фоне снижения USD российский рубль также продемонстрировал силу. Еще в начале прошлой недели котировки USD/RUB находились вблизи уровня 77, в пятницу же торги по рублю закрылись на отметке 75,82. Участники рынка таким образом смещают технические риски в сторону укрепления российской валюты. Однако, стоит отметить, что рубль находится в крайне агрессивной среде. Основные негативные факторы для RUB — внутриполитические волнения и рост напряжения на внешних границах. Мы считаем, что пока по рублю действует негативный сценарий, и с технической точки зрения он будет нивелирован только после закрытия пары USD/RUB ниже 75. Пара EUR/RUB будет сильно зависеть от динамики российского рубля к доллару и склонности евро к укреплению на международных площадках. Мы полагаем, что до конца месяца EUR/RUB продолжит колебаться в диапазоне 89-91, однако ухудшение политической ситуации в России может вытолкнуть пару к уровню 95.

( Читать дальше )

Обзор долгового рынка за неделю (ГК "ФИНАМ"). «Медведи» на рынке UST отступили

- 19 апреля 2021, 12:32

- |

Обзор российского рынка

«Медведи» на рынке UST отступили – и рынки долларового долга ЕМ вздохнули полной грудью. Несмотря на сложный «санкционный» фон (США объявили о санкциях на первичный рынок ОФЗ), российская суверенная долларовая кривая показала очень неплохой ценовой рост – самые дальние выпуски сбросили по доходности за неделю 25-27 б. п.

Фонды, специализирующиеся на hard currency облигациях развивающихся стран, потихоньку компенсируют потери марта.

Немного оживился первичный рынок: «Совкомфлот» и Альфа-банк могут разместить новые евробонды. В случае с Альфа-банком речь может идти о субординированном выпуске в долларах со сроком обращения 10,5 лет и колл-опционом через 5,5 лет.

Российские бумаги оказались под давлением с начала года не только в связи с ростом доходности базового актива (UST), но и из-за расширения кредитных спредов. Сейчас они получили возможность отыграть часть потерь.

( Читать дальше )

$50 за собеседование в McDonald's

- 19 апреля 2021, 10:45

- |

Компании, которые возвращаются к нормальной работе после выхода из локдауна, сталкиваются с необычной проблемой. В условиях, когда государство раздает стимулирующие чеки и пособия, мало кто хочет выходить на трудную низкооплачиваемую работу по ставке в $12 в час

McDonald's уже предупредил, что из-за недостатка рабочей силы полное восстановление работы ресторанов в США откладывается.

Расходы на рабочую силу составляют пятую часть издержек McDonald's. Их рост не должен привести к критическому падению прибыльности. Однако, если учесть, что рост расходов также коснется сельскохозяйственной продукции и стоимости упаковки для еды, то давление на маржу чистой прибыли компании может быть серьезным.

Bastion Podcast #41: Как потерять $20 млрд за 2 дня. История краха Билла Хванга и его Archegos Capital

- 19 апреля 2021, 09:46

- |

Инвестор Билл Хванг потерял десятки миллиардов долларов из-за рискованных ставок на компании технологического сектора. Разбираемся как Хвангу удалось из южнокорейского эмигранта, работающего в McDonald’s, превратиться в миллиардера, а затем все упустить.

Содержание

0:00Сын пастора из Южной Кореи

5:55 Как потерпел крах хедж-фонд Tiger, когда там работал Билл Хванг

15:30 Вторая неудача в карьере — кризис 2008 года

18:48 Упасть и подняться: создание Archegos в 2013 году

23:00 Как Хванг покупал акции

38:28 Миссионер с Wall Street

44:50 Инвестиционные принципы христианского отбора акций

50:50 В чем причина неудач?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал