АНАЛИТИКА

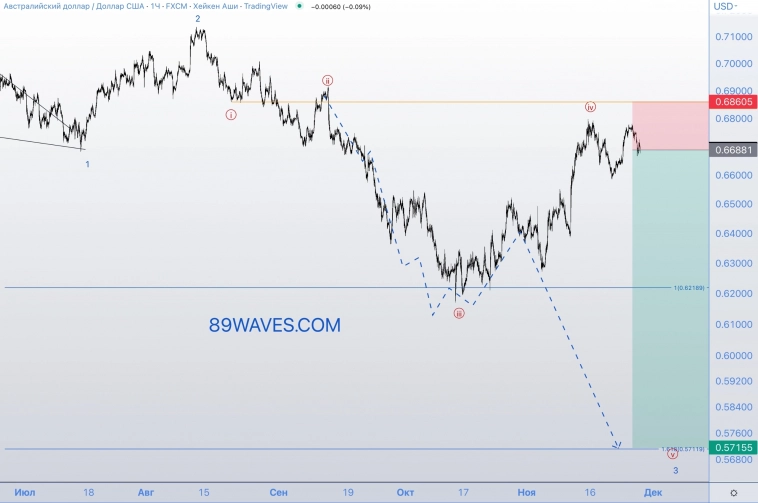

Волновой анализ австралийского доллара: торговый план 1к6

- 29 ноября 2022, 03:29

- |

#AUD/USD

Таймфрейм: 1H

Месяц назад писал здесь про развитие волны [iv]: t.me/waves89/4366. И вот теперь она могла завершиться. Да так, что прямо сейчас можно набрать короткую позицию по паре с p/l 6.

Я бы не сказал, что сценарий сильно вероятный – обычно австралийский доллар коррелирует с S&P500, который по плану растет. Но в качестве хеджа лонгов по EUR и GBP, шорт здесь рассмотреть можно. Если же торговать в отрыве от других инструментов, то лучше, наверное, данную сделку пропустить.

- комментировать

- Комментарии ( 0 )

Через сколько стреляют активы и новая идея добавленная сегодня

- 28 ноября 2022, 17:56

- |

( Читать дальше )

Актуальные инвестидеи: покупка акций "Акрона" и Coca-Cola

- 28 ноября 2022, 16:04

- |

Тикер |

AKRN |

Идея |

Long |

Горизонт |

1 месяц |

Цель |

20 000 руб. |

Потенциал идеи |

17,6% |

Объем входа |

5% |

Стоп-приказ |

17 000 руб. |

Цена акции сформировала среднесрочный восходящий тренд и находится у сильного локального уровня сопротивления. При пробитии появляется потенциал для дальнейшего роста. Идея на рост бумаги с целью 20 000 руб. При объеме позиции в 5% и выставлении стоп-заявки на уровне 17 000 руб. риск на портфель составит 0,29%. Соотношение прибыль/риск составляет 3.

The Coca-Cola Company

( Читать дальше )

Шпаргалка для инвестора: важные события недели и прогнозы

- 28 ноября 2022, 13:42

- |

Важные события предстоящей недели

· Свои финансовые результаты с 28 ноября по 2 декабря опубликуют Salesforce, Intuit, Pinduoduo, Dollar General, Synopsys, Workday и Marvell Technology.

· В пятницу, 2 декабря, будет опубликован отчет по рынку труда США по итогам ноября. Аналитики ожидают роста числа занятых в несельскохозяйственном секторе на 200 тыс. (261 тыс. в октябре) и сохранения уровня безработицы на отметке 3,7%.

· Второе чтение ВВП США за III квартал ожидается в среду, 30 ноября. Экономисты прогнозируют, что оценка роста показателя улучшится с 2,6% до 2,7% (к/к) в пересчете на год.

· Кроме того, в среду выйдут предварительные данные по индексу потребительских цен в еврозоне за ноябрь. После скачка на 10,6% (г/г) в октябре ожидается замедление инфляции до 10,4% (г/г) за счет смягчения ценового давления со стороны рынка энергоносителей.

· На неделе ожидается ряд публичных выступлений членов FOMC. В среду выступят Джером Пауэлл, Мишель Боуман и Лиза Кук, в четверг – Майкл Барр, Лори Логан и Мишель Боуман, в пятницу – Чарльз Эванс.

( Читать дальше )

Доллар на локальных минимумах, но ФРС продолжит ужесточение политики

- 28 ноября 2022, 11:24

- |

По итогам прошедшей недели индекс доллара просел на 0,95%, закрывшись в пятницу на отметке 105,8 п. Доллар США стал демонстрировать слабость после публикации протокола последнего заседания FOMC, в то же время евро укрепился после того, как отчет о заседании ЕЦБ за октябрь показал, что европейские политики опасаются возможного укоренения инфляции, и это оправдывает их прогноз дальнейшего повышения ставок. Однако участники валютного рынка пока не уверены в том, когда процентные ставки в США достигнут своего пика.

Активный рост на американском рынке акций и снижение индекса доллара во вторник отразили улучшение настроений в отношении рисков, поскольку инвесторам понравились не только сильные данные по корпоративным доходам от американских компаний, но и выросшие ожидания более медленного повышения ставок ФРС. На этом фоне многие мировые валюты укрепились по отношению к ослабшему доллару.

Доходность казначейских облигаций США по большинству сроков на прошедшей неделе снижалась. Так, 10‑летние гособлигации в пятницу утром давали 3,67% против 3,84% в начале недели.

( Читать дальше )

Как анализ инсайдерской активности по секторам мог предупредить вас о падении котировок на нефть марки WTI и BRENT

- 27 ноября 2022, 01:52

- |

В октябре 2022 года мы наблюдали интересную картину. В октябре было совершено минимальное количество покупок со стороны инсайдеров. Инсайдеры воздержались от покупок акций нефти и газа, что нельзя сказать о продажах. Цена марки WTI в октябре была на отметке $92 за баррель. Сегодня ее цена на отметке в $76.

Примечательно, что инсайдеры продолжают продавать акции нефти. В ноябре инсайдеры продали акции нефти на $162 млн., а купили всего на $27 млн.

Это показывает насколько просто можно спрогнозировать падение котировок на нефть марки WTI и BRENT используя только лишь анализ инсайдерской активности по секторам.

Фондовый рынок. Прогноз и события на неделю 28 ноября - 2 декабря 2022 года

- 25 ноября 2022, 14:11

- |

Индексы Мосбиржи и РТС на следующей неделе сохранят неплохие шансы развития роста при положении выше поддержек 2150 и 1100 пунктов соответственно (район полос Боллинджера дневных и недельных графиков), в то время как преодоление указанных значений будет свидетельствовать о рисках ускорения продаж вплоть до возвращения к среднесрочному медвежьему движению. Российскому рынку все еще не хватает надежд на улучшение геополитической обстановки, но если на этом фронте будет спокойно, а зарубежные рисковые активы продолжат рост, покупки также могут вернуться в отечественные акции. Реакция нефтяных компаний РФ на объявление потолка цен на нефть в случае его уровня ниже 65-70 долл при этом может оказаться негативной ввиду реализации рисков будущего падения доходов.

На корпоративном фронте финансовые результаты за 3-й квартал 2022 года по МСФО на следующей неделе ожидаются от РусГидро и Системы. Мосбиржа опубликует объем торгов за ноябрь. На макроэкономическом фронте выйдет динамика розничных продаж и уровня безработицы в России за октябрь. Рубль в целом чувствует себя стабильно и не подает сигналов выхода за рамки узких диапазонов. Ближайшее важное значение против доллара расположено у 60 руб, а против евро – у 63,50 руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал