SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

usd

ПОВЕДЕНИЕ ЮРЛИЦ В ОСНОВНЫХ ВАЛЮТАХ

- 13 июня 2024, 12:05

- |

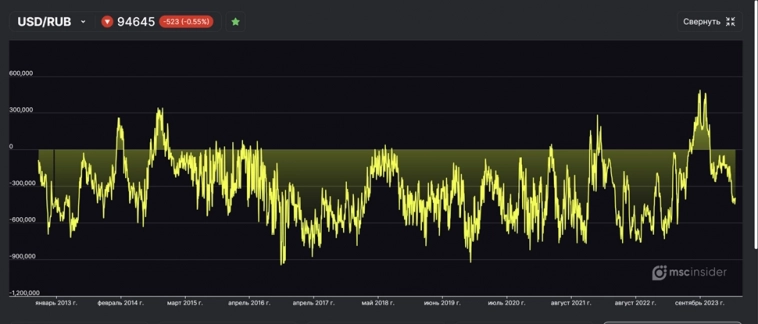

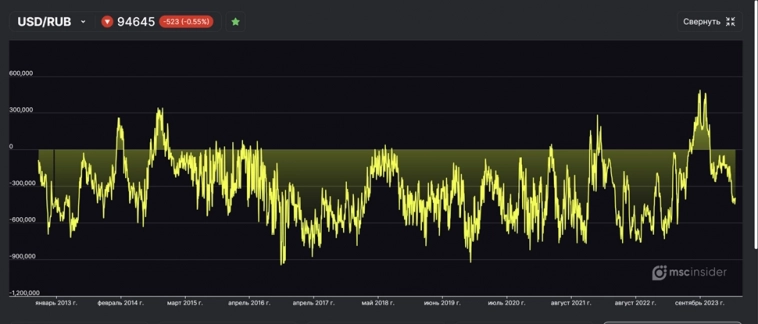

На фоне последних санкций возможна высокая волатильность валют. Сегоня рассмотрим, как Юридические лица встретили новости о запрете торговать USD/RUB, EUR/RUB и сказалось ли это на CNY/RUB.

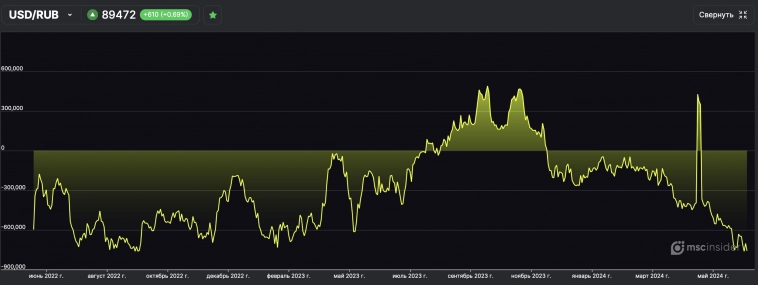

USD/RUB

С начала года Юридические лица активно наращивали шорт-позиции — нетто-покупки (чистые позиции, лонг — шорт) достигли минимальных значений за последние два года. (нетто-покупки usd)

EUR/RUB

Юрлица с начала года были склонны наращивать лонг позиции, нетто-покупки постепенно увеличивались, но глобально всё так же оставались в шорт-позициях.(eur)

( Читать дальше )

- комментировать

- 505 | ★3

- Комментарии ( 4 )

Доллар и EMA200

- 21 мая 2024, 23:11

- |

Давненько не писал про валюту, а ведь тут назревает интересная ситуация😉

- Во-первых, курс доллара к рублю уже ушел ниже 200-дневной скользящей EMA. От нее, между прочим, часто покупают, если верят в долгосрочный рост актива.

- Во-вторых, мы приблизились к поддержке на уровне 89.50. Сможет ли рубль проигнорировать оба этих фактора и продолжить своё укрепление? Ответ — не знаю😜 Но для ищущих лонга по доллару самое время поискать разворотку. В случае ее отрисовки может получиться неплохой торговый момент.

https://t.me/+cVjMyxdUl8EzODBi

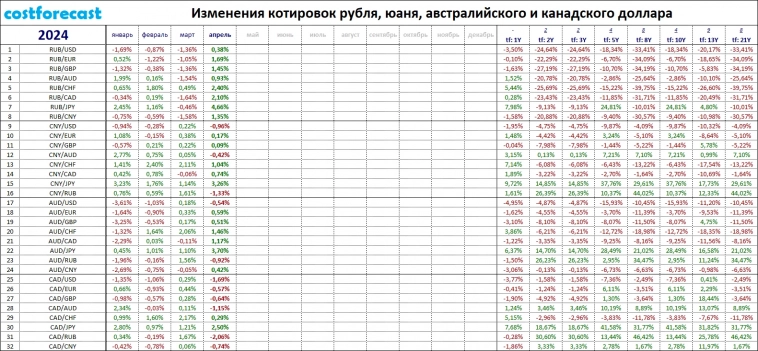

Изменения котировок рубля, юаня, австралийского и канадского доллара (30.04.2024).

- 17 мая 2024, 13:10

- |

Доллар упрямо идет на юг

- 25 апреля 2024, 22:11

- |

Доллар на H4 сильно перепродан по RSI, просится хотя бы отскок наверх. Да и на дневке он подошел к нижней границе боллинджера. Правда, характер движения такой, что разворачиваться в моменте ему будет сложно… Нужно немного раскачаться, проторговать хотя бы небольшой боковичок или разворотку нарисовать. Пока сложно… Так что может и пониже сходить. В самом крайнем случае может к EMA200 спуститься, это курс 90. Почему бы и нет ?😜

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции !

https://t.me/+cVjMyxdUl8EzODBi

Баксик в этом году нетороплив…

- 22 апреля 2024, 22:09

- |

Баксик в этом году нетороплив… Растет размеренно, с откатиками, без суеты. Ну а куда ему торопиться? Но растет. Как говорится, «сколь веревочка не вейся, а конец один». Обратите внимание, доллар сделал ретест уровня 93, где тут же начались покупки. Ожидаю уход с текущих к 94-95. И похоже, это будет только начало серьезного роста..

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции !

Что будет если торговать по открытому интересу Юридических или Физических лиц во фьючерсе USD/RUB? Сравнение

- 21 апреля 2024, 17:30

- |

Есть открытые позиции юридических и физических лиц на МосБирже. Я решил что мало кто их глубоко анализировал,- они подаются в качестве ежедневного формата, они неудобные, непонятно что означают если не видишь всю историю их изменения. Сделаем анализ и проведем бэктест стратегии,- будем следовать большим позициям «лонг» и большим позициям «шорт» по очереди,- сначала юридических лиц, потом физических лиц.

Если собрать всю всю историю открытых позиций, сделать разницу лонг и шорт между друг-другом, то мы получим «чистые позиции». Это разница лонг и шорт позиций.

1) Чистые позиции юридических лиц по фьючерсу USD/RUB

Чтобы уловить сильные изменения, — используем индикатор RSI на эти чистые позиции.

2) RSI на чистые позиции юридических лиц по фьючерсу USD/RUB

( Читать дальше )

Если собрать всю всю историю открытых позиций, сделать разницу лонг и шорт между друг-другом, то мы получим «чистые позиции». Это разница лонг и шорт позиций.

1) Чистые позиции юридических лиц по фьючерсу USD/RUB

Чтобы уловить сильные изменения, — используем индикатор RSI на эти чистые позиции.

2) RSI на чистые позиции юридических лиц по фьючерсу USD/RUB

( Читать дальше )

Доллар по-тихому ушел наверх

- 16 апреля 2024, 18:10

- |

Пока мы тут бумагой торгуем, доллар тихой-сапой ушел выше 93.50. Подсвечиваю 🔥

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции !

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал