s&p500

📈Индекс S&P500 вновь подошел к историческому максимуму.

- 13 марта 2024, 20:23

- |

👉Американский фондовый рынок продолжает расти. Рост наблюдается как после позитивных, так и после негативных отчетов. Любые комментарии чиновников и аналитиков полностью игнорируются. Например, CEO JPMorgan и CEO Citadel высказались, что ФРС не стоит спешить с понижением ставки. Но ожидания рынка это никак не изменило, CME FedWatch Tool продолжает указывать на ожидания первого снижения ставки в июне с вероятностью в 64,8%.

👉Соотношение покупателей и продавцов в CFD на индекс S&P500 по данным IG имеет перевес последних: 33% покупателей против 67% продавцов, что указывает на вероятность продолжения восходящего движения.

👉Технически, на индикаторе RSI наблюдается уже 4 дивергенции подряд, ни одна из которых не привела к существенной коррекции. Сейчас цена вновь подошла к верхней границе нисходящего (синего) канала, от которого демонстрировала небольшой отскок в прошлую пятницу. В случае пробоя данной границы наверх открывается дорога к росту до верхней границы восходящего (желтого) канала (~отметка 5275). Если же цена вновь отобьется от границы канала и сможет закрыться ниже предыдущего фрактала на отметке 5100, то можно ожидать коррекции хотя бы до 50-дневной скользящей средней.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Как долго будет продолжаться рост?

- 13 марта 2024, 16:05

- |

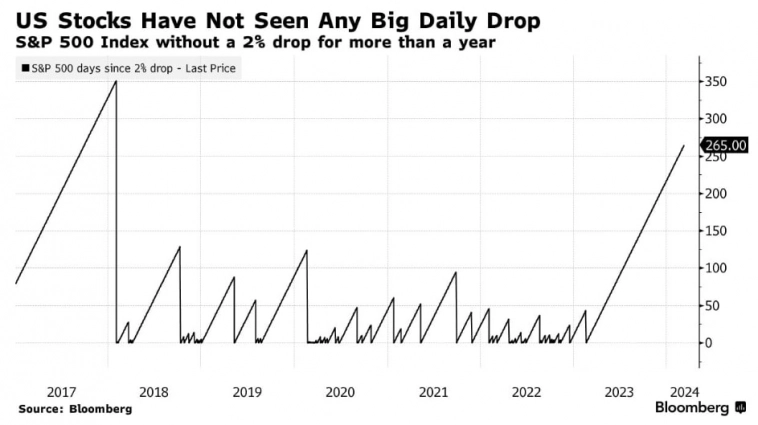

S&P 500 не падал более чем на -2% за день уже больше года.

bloomberg.com

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

В 2023 году мировые дивиденды достигли рекордных $1,66 трлн — Bloomberg

- 13 марта 2024, 12:37

- |

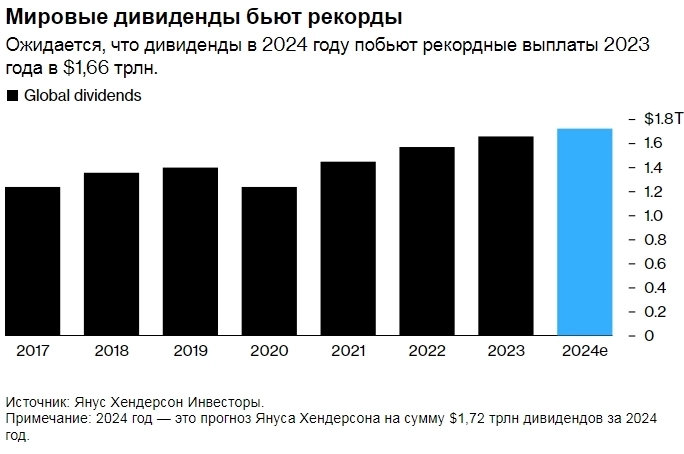

В отчете Global Dividend Index, опубликованном в среду, говорится, что выплаты выросли на 5% в годовом исчислении в базовом исчислении, при этом в четвертом квартале рост составил 7,2% по сравнению с предыдущими тремя месяцами.

Согласно свежему отчету британского управляющего активами Janus Henderson Group Plc, глобальные дивиденды в прошлом году достигли рекордных $1,66 трлн, и в 2024 году ожидается еще один исторический максимум.

Согласно отчету, в 2023 году выплаты выросли на 5%. Почти половина роста пришлась на банковский сектор, который вознаградил акционеров после резкого роста прибыли от кредитования.

Это был третий рекордный рекорд дивидендов подряд после кратковременного снижения выплат во время пандемии в 2020 году. Janus Henderson ожидает, что общий объем дивидендов в этом году достигнет нового рекорда в $1,72 трлн, что на 3,9% больше, чем в прошлом.

Мировые дивиденды бьют рекорды. Ожидается, что дивиденды в 2024 году побьют рекордные выплаты 2023 года в $1,66 трлн. Источник: Janus Henderson. Примечание: 2024 год — это прогноз Janus Henderson на сумму $1,72 трлн дивидендов за 2024 год.

( Читать дальше )

США тратят вдвое больше, чем зарабатывают — Bloomberg

- 13 марта 2024, 10:51

- |

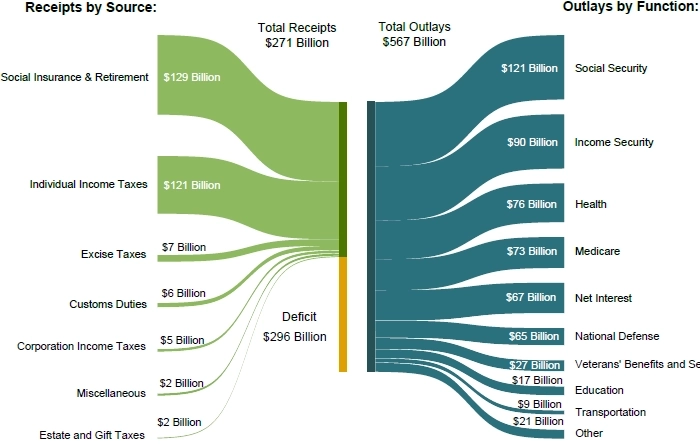

Слева: доходы федерального бюджета США и их источники, справа: расходы федерального бюджета США и их статьи. Источник: Минфин США

В феврале доходы федерального бюджета США составили $271 млрд, а расходы — $567 млрд, т. е. в два с лишним раза больше, сообщил Минфин США. Таким образом, в прошлом месяце дефицит составил $296 млрд: это на 12,9% больше, чем годом ранее; кроме того, это второй самый высокий показатель для февраля за всю историю.

Совокупный дефицит федерального бюджета США в 2024 финансовом году (начался 1 октября 2023 г.) достиг $828 млрд: это второй самый высокий показатель для данного периода времени за всю историю после ковидного 2021 года.

( Читать дальше )

Инфляция в США второй месяц подряд превышает прогнозы

- 13 марта 2024, 09:58

- |

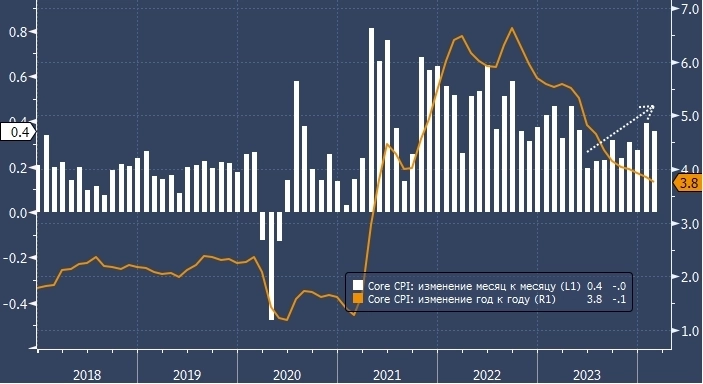

Динамика базовой потребительской инфляции в США: линия в % г/г, гистограмма в % м/м.

В США базовый индекс потребительских цен, который исключает расходы на продукты питания и энергоносители, в феврале 2024 года вырос на 0,4% по сравнению с январем, свидетельствуют опубликованные 12 марта данные Бюро статистики труда. По сравнению с февралем 2023 года вырос на 3,8%.

Экономисты считают, что базовый показатель Core CPI лучше отражает ситуацию с ценами, нежели общий индекс потребительских цен CPI. Индекс CPI вырос на 0,4% по сравнению с январем и на 3,2% по сравнению с прошлым годом, чему способствовал рост цен на бензин.

Индекс потребительских цен CPI (м/м, месяц к месяцу): факт в феврале +0,4%, прогноз экономистов +0,4%

Базовый индекс потребительских цен Core CPI (м/м, месяц к месяцу): факт в феврале +0,4%, прогноз экономистов +0,3%

Индекс потребительских цен CPI (г/г, год к году): факт в феврале +3,2%, прогноз экономистов +3,1%

( Читать дальше )

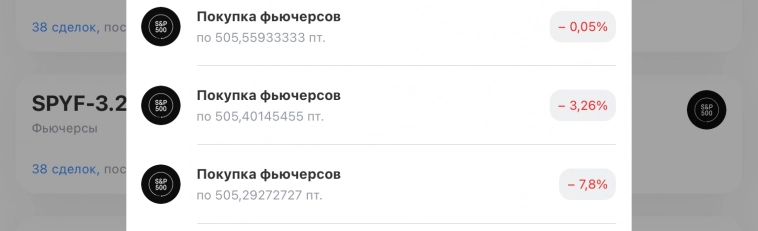

Олейник слил очередной депозит на шорте Сипи и Насдак

- 12 марта 2024, 22:23

- |

Обнулились и его доверчивые последователи. Сегодня истошно кричал про тварей и сказал, что добавит на оставшиеся деньги шорт на Нвидеа.

Объясните, пожалуйста, зачем так жить?

( Читать дальше )

Индекс S&P 500 Equal weight на этой неделе вырос до исторического максимума.

- 12 марта 2024, 16:54

- |

Почему это важно и чем интересно российским инвесторам?

Основной индекс S&P 500 обновил исторический максимум ещё в декабре и с тех пор устанавливает рекорд за рекордом чуть ли не каждый день. Но динамика S&P 500 в последние годы стала плохим барометром состояния американской экономики и рынка из-за перевеса в нем нескольких высокотехнологических компаний.

S&P 500 Equal weight отличается тем, что каждая акция из топ-500 в индексе имеет равный вес.

Большинство американских акций в 2023 году испытывали давление из-за роста % ставок. В октябре S&P 500 EW уходил в минус с начала года, а по итогам 2023 года, хотя и показал рост на 11%, более чем вдвое проиграл основному индексу S&P 500.

В декабре 2023 года компании, входящие в S&P 500 торговались со средним P/E = 15, дивидендной доходностью = 2,3%, что делало американские акции самыми дешевыми за последние 10 лет, исключая период падения рынка в момент начала коронавирусной эпидемии весной 2020 года.

Поводом для начала роста широкого рынка в декабре 2023 года стало ралли на облигационном рынке на первых признаках подготовки ФРС к смягчению монетарной политики.

( Читать дальше )

Инфляция в США в феврале неожиданно ускорилась до 3,2%

- 12 марта 2024, 15:39

- |

м/м = +0.4% (ожид +0.4% / ранее +0.3%)

г/г = +3.2% (ожид +3.1% / ранее +3.1%)

базовый CPI = +3.8% г/г (ожид +3.7% / ранее +3.9%)

Потребительские цены (индекс CPI) в США в феврале выросли на 3,2% относительно того же месяца прошлого года, сообщило министерство труда страны.Таким образом, темпы повышения ускорились по сравнению с 3,1% в январе.

Аналитики в среднем прогнозировали сохранение инфляции на январском уровне, по данным Trading Economics.

Фондовые рынки подвергаются "перезагрузке рисков", поскольку индексы ставят новые рекорды — The Financial Times

- 12 марта 2024, 15:31

- |

Растущий оптимизм в отношении мировой экономики и увеличение корпоративных доходов приводят фондовые рынки к рекордным максимумам, побуждая аналитиков прогнозировать дальнейший рост в условиях, которые некоторые называют «перезагрузкой рисков».

Индексы Уолл-стрит S&P 500, Nasdaq Composite, доминирующий в технологическом секторе, японский Nikkei 225, немецкий Dax и французский Cac 40, среди прочих, достигли самых высоких уровней за последние недели на фоне надежд на то, что центральным банкам удалось усмирить инфляцию, не вызвав при этом экономического спада.

Goldman Sachs и UBS повысили свои прогнозы по S&P 500 на конец этого года, а Bank of America в этом месяце поднял свой прогноз до 5400 — примерно на 5 процентов выше текущих уровней индекса.

«Это похоже на перезагрузку цикла риска», — сказал Эван Браун, портфельный менеджер и глава отдела стратегий по работе с активами разных типов в UBS Asset Management. «Все уже давно ожидают рецессии, а она все не наступает». Он назвал растущий энтузиазм по отношению к акциям высвобождением сдерживаемой склонности к риску.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал