DXY

Что доллар нам готовит (DXY)

- 02 октября 2020, 15:13

- |

Итак, перед вами график индекса доллара (недели). У меня полная неопределенность по всем активам, золото, валюты, фонда. По дням пробили уровень, и вроде как после отката должен быть рост, но пока в сомнениях, не факт что сегодняшний отчет NFP внесет большую ясность.

Какие мысли коллеги? Новый мини тренд на рост индекса бакса, или будет другое?

мой телеграм: Акции Shock

- комментировать

- Комментарии ( 2 )

Волновой анализ индекса DXY

- 12 сентября 2020, 21:35

- |

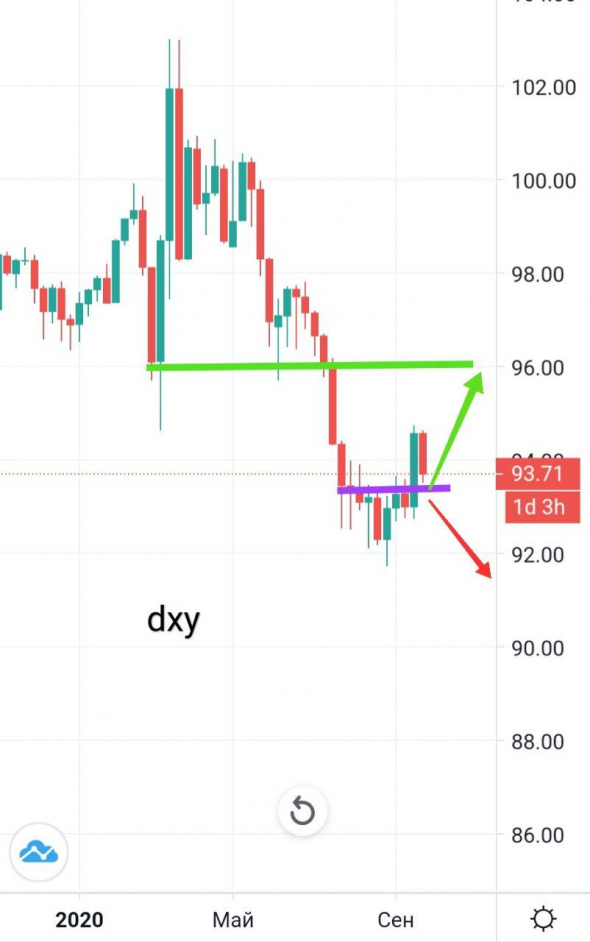

#DXY

Таймфрейм: 3H

Продолжаем шагать по прогнозу: https://t.me/waves89/2002; https://vk.com/wall-124328009_16892. Продолжает формироваться волна [ii] в область красных фиб или волна (iv) с окончанием в любой момент. Оба варианта предполагают, что даунтренд скоро возобновится, и доллар будет дальше обесцениваться.

С точки зрения трейдинга, лучше индекс пока использовать просто как индикатор движения, а торговать вещи с более понятным стопом. Например: франк, евро, канадца. Здесь пока нет очевидных идей для входа в позицию с короткими стопами.

Сопля в DXY ?!

- 07 сентября 2020, 22:49

- |

Перезаказ данных не помог.

На других платформах нет такого.

Снова БКС лютует?

USDindex

Мысли на ближайшую неделю по доллар рублю, а также американскому индексу #DXY и #EURUSD

- 31 августа 2020, 18:45

- |

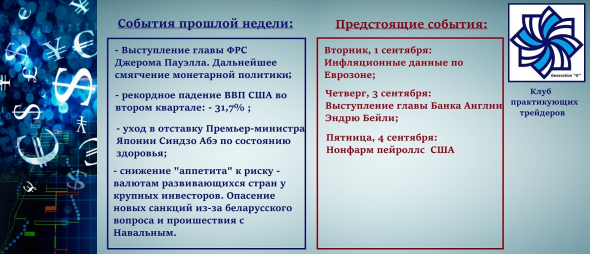

Сегодня у нас крайний день лета, осень уже стучится в кабинет американского президента, напоминая о предстоящих выборах.

Пора и нам подвести итоги минувшей недели, а также окинуть взглядом ключевые события текущей рабочей пятидневки.

На следующем слайде я выделил наиболее значимые события, которые уже оказывают влияние на финансовые рынки, и которым только предстоит это сделать в ближайшие дни:

В первую очередь, отмечу две новости по американскому доллару — выступление Джерома Пауэлла, заявившего о дальнейшем смягчении монетарной политики ФРС. Это выражается в поднятии целевого уровня инфляции свыше 2%. без пересмотра процентной ставки в сторону увеличения, с целью адаптировать политику ФРС под новую экономическую реальность и под хронически низкие ставки. Задача номер один — "поддержка

( Читать дальше )

Каким вернется доллар с летних каникул? Торговый план на неделю. (24-28.08.20)

- 24 августа 2020, 20:34

- |

Друзья, приветствую!

Погрев немного свои кости на пляжах Анталии и Алании, а также изучив быт и убранство древних народов Каппадокии, населявших подземные города и пещеры, пора возвращаться к своим… валютным парам.

(Если кому-то интересно почитать заметки об отдыхе — ю а велкам: https://vk.com/wall279557_6224 )

На прошлой неделе Хатико, наконец, дождался начала восходящей коррекции по американскому индексу #DXY .

По времени это совпало с публикацией протоколов ФОМСа в среду. Однако сказать, что «минутки» ФРС содержали в себе что-то новое или какие-то позитивные нотки нельзя — ситуация остается без изменений. Все новые пакеты стимулирующих мер одобряются, печатный станок работает без остановки. Инфляция неуклонно ползет вниз, соответственно, и процентные ставки остаются на своих местах, согласно купленным билетам (напечатанными ФРС). Похоже, этот спектакль продлится еще не один акт и хэппи-энда пока не видать. Суммируя сказанное, отметим, что фундаментальных поводов для роста доллара публикация «минуток» не дала. Но не стоит забывать про техническую коррекцию. Все же не у всех продавцов гринбека железные нервы и стальные стоп-краны - периодическая фиксация прибыли от продажи бакса перед важными новостями и провоцирует ту самую техническую коррекцию.

( Читать дальше )

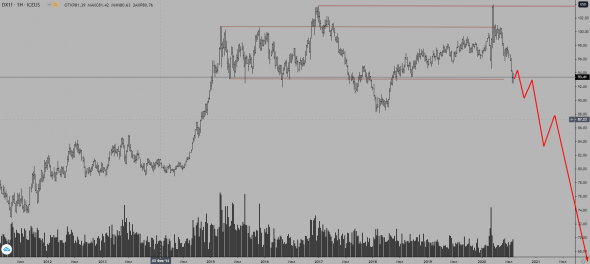

Индекс $ - тренд на снижение продолжается

- 18 августа 2020, 11:06

- |

Чуть больше месяца прошло с момента публикации моей идеи на тему индекса доллара США. Тогда обратил внимание, что по ряду фундаментальных и технических причин, доллар США обречен на ослабление. Всё именно так и происходит, а динамика $ является одним из определяющих факторов для сырья/криптовалютного/фондового рынка!

Из текущей локальной консолидации высокая вероятность выйти снова вниз, в сторону основной тенденции, на этом можем увидеть ускорение роста драг металлов, крипты, акций и прочих рисковых активов!

Напомню, что главной целью в среднесрочной перспективе является обновление минимумов по DXY - 88 пунктов

Подписывайтесь на мой телеграм канал

Рынок FOREX. Продолжится ли “смерть доллара”.

- 13 августа 2020, 17:11

- |

С момента последнего обновления в движении рынка произошло множество изменений. Рассмотрим их более детально. Для этого нужно вернуться к началу года и статье : Рынок Forex. Перспективы в новом году .

Первую цель 1.262 (было 1.2538) можно считать выполненной и на данный момент основным является вопрос уйдёт ли пара выше. На графике показаны два варианта, сложность заключается в интерпретации движения от 1.2538, которое является достаточно запутанным и его можно разметить как коррекционное, либо как импульс (начальная диагональ). Первый вариант (черным) указывает на рост евро выше 1.2538 к первой цели 1.328 и второй 1.393. Второй (красным) – отметка 1.2538 не будет пройдена. Более детально можно будет говорить уже по мере движения, в любом случае направление движения для двух вариантов совпадает. Снижение ниже 1.0879 укажет на продолжение укрепления доллара или только на окончание волны Х/1 , более детально можно будет судить по мере развития ситуации.

( Читать дальше )

Волновой анализ индекса DXY

- 12 августа 2020, 12:45

- |

Таймфрейм: 2H

Идеальная отработка сценария продолжается, убедитесь: https://t.me/waves89/1846; https://vk.com/wall-124328009_16721.

Хочу напомнить всем вновь присоединившимся, что разметки в этой группе по каждому конкретному активу обновляются строго один раз в месяц в определенную дату, согласно графику. Это исключает фальсификацию результатов — вконтакт запрещает редактировать записи старше суток, а телеграм ставит пометку «edited». Поэтому вы всегда можете отследить хронологию. Здесь всё честно и максимально прозрачно. Приходите на стрим в пятницу, если такие результаты вас заинтересовали: https://vk.cc/ayb349

Что касается индекса и текущего прогноза, то сейчас началась волна [ii] в область красных фиб или волна «iv» of (iii), которая туда не дойдет, так как будет боковой коррекцией (в том числе и треугольником). В общем, я считаю, что формируется восходящая коррекция, после которого обвал доллара продолжится.

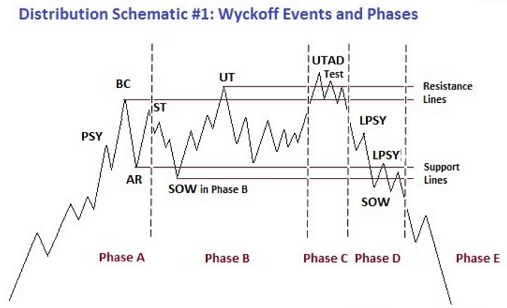

Phase D в индексе доллара.

- 08 августа 2020, 19:16

- |

Держу в курсе надвигающейся бури. В продолжении своего предыдущего поста, сообщаю что индекс доллара уже в фазе «D»

Предполагаю, что на данных уровнях чуть потопчемся, нарисуем еще очередной LPSY и далее фаза «Е». прямиком в ад.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал