DXY

Обзор, прогноз и торговый план SI.

- 18 января 2021, 09:56

- |

Бежевая Книга ФРС указывает на переломную тенденцию в долларе

- 14 января 2021, 19:00

- |

Что интересного вчера было в Бежевой книге США на фоне сегодняшних данных по пособиям по безработице:

▪️Общая Экономическая Активность по данным Бежевой Книги выросла не значительно, можно сказать, что не выросла, так как рост активности слабый и неравномерный. – понятное дело, что с пакетом стимулов сильно возрастут расходы американцев и уже скоро мы увидим колоссальный рост экономической активности.

▪️В графе экономическая активность говорится, что вырос производственный сектор, но производственный сектор в США сильно разошёлся из-за пандемии со сферой услуг, так что тут я бы тоже не говорил, что всё однозначно. Пока есть пандемия, сфера услуг будет страдать, хотя мы видим системный сдвиг в отчёте сообщается, что онлайн продажи начинают расти.

▪️Активность в сфере жилой недвижимости осталась высокой – это значит, что пока деньги влитые в экономику работают, эффект от стимулов на высоких уровнях.

( Читать дальше )

ED, DX, Si

- 13 января 2021, 12:36

- |

Ожидаю зеркальное движение по евро/доллару, поскольку федрезерв имеет более высокий вес влияния на пару, чем ЕЦБ:

( Читать дальше )

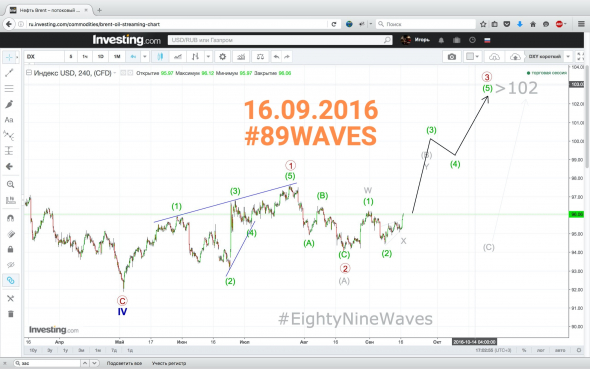

Домининация Волнового анализа над индексом бакса DXY!

- 12 января 2021, 14:13

- |

#DXY

Таймфрейм: 4H

Просто посмотрите как это прекрасно: https://vk.com/wall-124328009_20490! Хронология за 4.5 года с точными точками разворота тренда, структурой и торговыми сетапами. Покажите метод, который способен дать хотя бы наполовину схожий результат. Покажите хронологию! Только не бывает таких методов — только EWT позволяет заглядывать в будущее.

Сейчас почти сформировался заходной импульс [i] of «3». И вполне вероятно в скором времени увидеть коррекцию в область серых и красных фиб. Но пока ещё запас хода на ослабление есть. Короче, не забывайте про стопы.

( Читать дальше )

На долларе намечается долгосрочная тенденция.

- 10 января 2021, 11:40

- |

Если смотреть только на график Индекса доллара США, то исходя из временных промежутков прошлых падений Индекса доллара США к нижней границе канала, мы имеем что Индекс доллара США может до 2026 года находится в нисходящем движение до уровня 60.

Как мы видим у Индекса доллара США имеется долгосрочная тенденция к постоянному снижению.

При таком раскладе EURUSD поднимется выше 1.7, что кажется невозможным из-за проблем ЕС с инфляцией. EURUSD по 1.7 уничтожит экономику Еврозоны, а валютные войны ещё никто не отменял. К тому же, стабильная инфляция выше 2% уровня в США прогнозируется уже в 2022-2023, но возможно и раньше. Доходность по 10-летним казначейским бумагам растёт, что в итоге приведёт к возврату инвесторов в казначейские бумаги США и удорожанию доллара.

Ну и остальные страны просто не позволят США обесценить так свою валюту, возможен и сценарий графика “Вариант 2”.

☝🏻Но и в США не захотят такой дорогой доллар как на графике «Вариант 2», так как он будет бить по экономике.

( Читать дальше )

Кларида из ФРС сигналит о завершение раунда стимулирования

- 08 января 2021, 20:17

- |

Кларида председатель ФРС опубликовал сегодня:

Экономический прогноз США и денежно-кредитная политика и главные тезисы – это то, что COVID создаёт риск для краткосрочных перспектив, но перспективы всего 2021 года улучшились и потребуется некоторое время для улучшения ситуации с безработицей и экономической активностью.

Клорида так же отметил, что:

Снижение безработицы не спровоцирует ужесточение денежно-кредитной политики.

ФРС оказывает мощную поддержку экономике.

☝🏻Из этого, мы делаем вывод, что риторика ФРС резко изменилась с абсолютного негатива в конце 2020 года (ну помните о постоянно неопределённости) в сторону того, что экономика восстанавливается и восстановится.

Далее Кларида в интервью сообщил, что ожидает инфляцию за 2020 год выше прогноза, а весной инфляция перешагнёт за 2% уровень из-за сезонного фактора.

( Читать дальше )

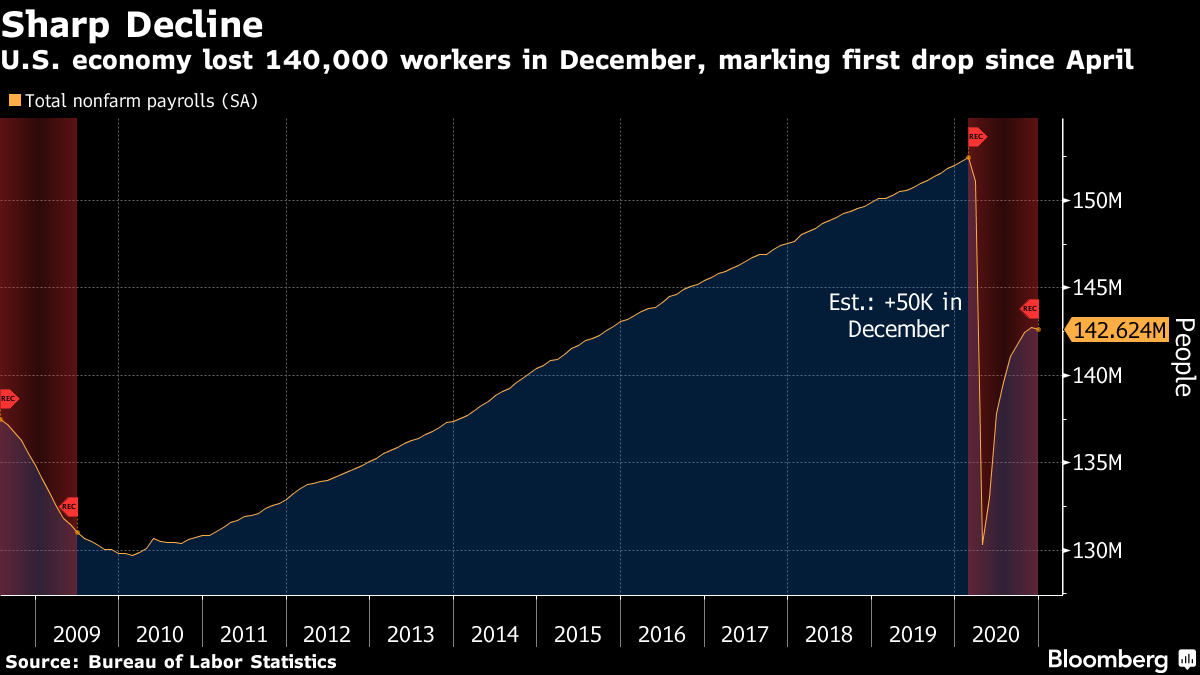

Безработица в США остаётся проблемой.

- 08 января 2021, 16:51

- |

- Количество рабочих мест вне с/х секторе в декабре упало на 140 000 человек.

- Количество рабочих мест в государственных и местных органах власти сократилось на 52 000

- Уровень безработицы не изменился 6,7%.

- Средняя почасовая оплата для всех сотрудников, занятых в несельскохозяйственном секторе, выросла на 23 цента, или 0,8 процента, за месяц до 29,81 доллара США в декабре 2020

Восстановление рабочих мест в декабре 2020 в США замедлился, о чём нас предупреждала ФРС, но никто не думал, что сокращение будет таким большим, так как консенсус прогноз был рост на 71 тысячу рабочих мест. Единственным оптимизмом остаётся то, что уровень безработицы остался на уровне 6.7%, а не вырос до 6.8%.

Безработица отражает состояние экономики США, но вот Фондовый Рынок США растёт так, словно экономика США находится в более чем идеальном состояние.

На таких показателях, хоть Индекс доллара США замедлил своё падение, но вряд ли пока он может расти!

Демократический сенат воодушевил экономику США.

- 06 января 2021, 20:50

- |

Доходность по 10-летним казначейским бумагам США растёт вместе с инфляционными ожиданиями в США, причём инфляционные ожидания в США растут как долгосрочные (10-летние), так и краткосрочные (5-летние).

Инвесторы становятся более уверенны в экономике США, что должно привести к поддержке Фондового Рынка США, к росту Доллара, к падению защитных активов и к падению Биткоина.

Но всё не так однозначно, так как демократический сенат означает, что налоги на богатых будут введены и это может скорректировать Фондовый Рынок США (хотя Фондовый Рынок США уже мог и учесть повышение налогов на богатых в цене). Кроме того, Байден собирается ещё раздавать деньги американцам, а демократический сенат означает, что теперь демократы будут воплощать в жизнь любые фантазии по поводу вертолётных денег. Вертолётные деньги будут наоборот давать Фондовому Рынку поддержку и приводить к росту денежной массы, а значит защитные активы и Биткоин тоже получат поддержку, кроме того, мы видим рост инфляционных ожиданий в США.

( Читать дальше )

usd

- 03 января 2021, 22:02

- |

Есть вероятность обновить лой 21 века.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал