экономика

Первый зампред ЦБ Ксения Юдаева дала эксклюзивное интервью YouTube-каналу Tinkoff Private Talks

- 03 февраля 2023, 10:57

- |

К нам на интервью пришла Ксения Юдаева — первый заместитель председателя Центрального банка. Она работала в Администрации Президента РФ и Центре макроэкономических исследований Сбербанка, а сейчас в ЦБ отвечает за экономическое моделирование, оценку рисков финансовой стабильности, установление курсов валют, формирование денежно-кредитной политики и подготовку статистики.

Из выпуска вы узнаете, как ЦБ оценивает состояние российской экономики сейчас и какой будет инфляция в 2023 году, можно ли считать курс рубля искусственным и как на него повлияет новое бюджетное правило. Также поговорили о юане и ключевой ставке. Обсудили, почему неквалам запретили торговать бумагами «недружественных» эмитентов и стоит ли ждать послаблений от регулятора. И конечно, Ксения ответила на главный вопрос: есть ли шанс, что когда-нибудь в России разрешат криптовалюты?

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Падение продаж 2022

- 31 января 2023, 13:21

- |

В 2022 году реальное потребление товаров повседневного спроса было ниже, чем в кризис 2014–2015 годов, выяснили в NielsenIQ. Хотя рост продаж и обеспечила инфляция, реальный спрос упал на 3,4%

Для сравнения: в 2015 году продажи в натуральном выражении снизились на 1,5%, а вклад инфляции составил 14,1%, за счет этого номинальный рост рынка год к году составил 12,5%. За прошедшие восемь лет только в 2018 году — в год проведения чемпионата мира по футболу в России — вклад реального спроса в рост оборота рынка был выше, чем влияние инфляции.

www.rbc.ru/business/26/01/2023/63d12d289a7947589f083053

Отъезд россиян из страны в начале осени 2022 года снизил спрос на продовольственные товары, указал в своей отчетности по операционным результатам за четвертый квартал и полный 2022 год X5 Group, крупнейший российский ретейлер (управляет сетями «Пятерочка», «Перекресток», «Чижик»). Этот факт компания указала в числе факторов внешней среды, которые повлияли на ее результаты в октябре—ноябре прошедшего года.

( Читать дальше )

МВФ повысил прогноз по росту мирового ВВП в 2023 году

- 31 января 2023, 11:47

- |

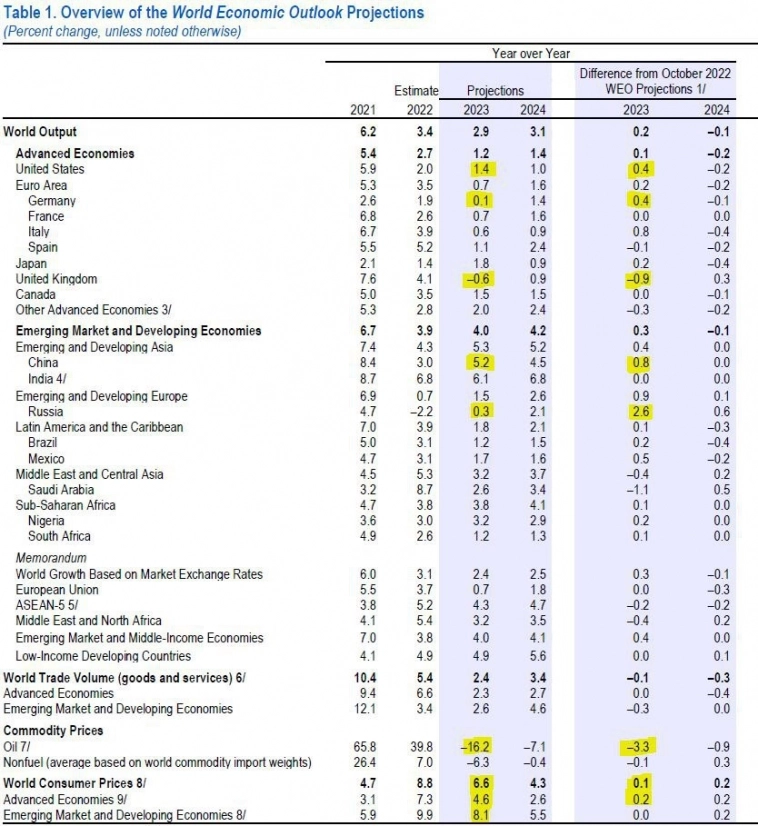

На фоне открытия китайской экономики МВФ воспылал оптимизмом и повысил прогноз по росту мирового ВВП в 2023 году с 2.7% до 2.9%.

Прогноз по Китаю повышен с 4.4% до 5.2%, прогноз по США повышен с 1% до 1.4%, Германия избежит рецессии и вырастет на 0.1%, а вот Британии не повезло — она единственная из крупных экономик закроет год с падением на 0.6%. Правда прогнозы на 2024 год в основном понижены на 0.1-0.2 п.п.

Цены на нефть будут по прогнозу МВФ ниже, чем прогнозировалось и снизятся на 16.2% в 2023 году и еще на 7.1% в 2024 году. Зато инфляция по прогнозу МВФ будет выше в развитых странах: прогноз на 2023 повышен с 4.4% до 4.6%.

Оптимизмом МВФ воспылал и по российской экономики, теперь вместо ожидания падения в 2023 году на 2.3%, он ожидает рост на 0.3%, а в 2024 году рост ускорится до 2.1%.

P.S.: Будет интересно сравнить прогноз МВФ через полгода с текущим…

t.me/trueconГермания входит в рецессию

- 30 января 2023, 15:38

- |

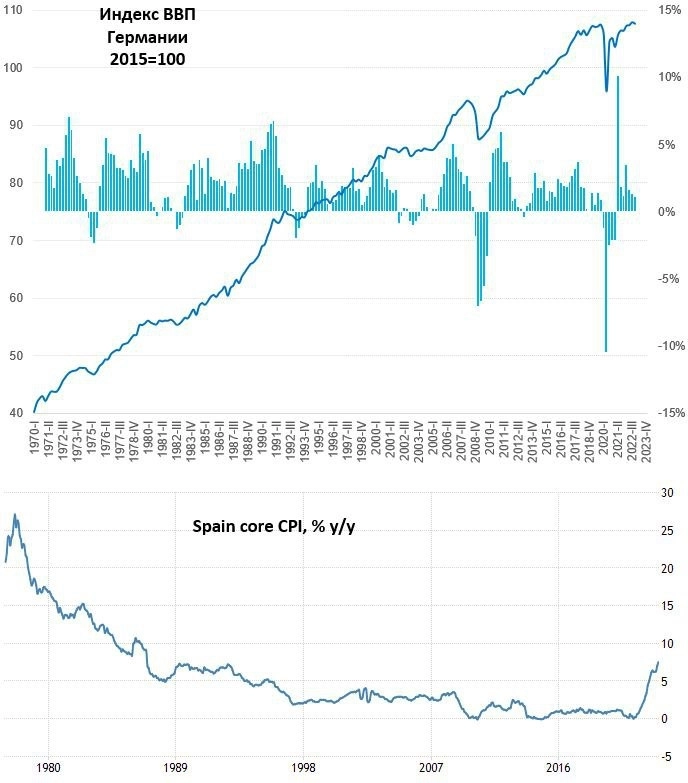

Предварительные данные по ВВП Германии в 4 квартале оказались несколько хуже ожиданий, экономика сократилась на 0.2% кв/кв, несмотря на огромную поддержку со стороны бюджета. Годовой прирост замедлился до 1.1% г/г, что в целом не так уж и плохо. В то же время, Германия, наряду с Великобритании, вошла в рецессию. В Европе формально рецессия – это два подряд квартала сокращения ВВП. Бундесбанк ожидает спада ВВП в 2023 году на 0.5%, а инфляцию на уровне 7.2%, но верит в снижение инфляции к 2.8% в 2025 году. Масштабные субсидии, конечно сгладят ситуацию, но думается она будет хуже, чем многие сейчас ожидают.

Неприятный сюрприз прилетел из Испании, которая зафиксировала в январе рост инфляции до 5.8% г/г. Но вопрос даже не в общем уровне инфляции, а в базовой инфляции, которая продолжает ускоряться и достигла 7.5% г/г (после 7% г/г в декабре и 6.3% г/г в ноябре). Европа еще далеко не абсорбировала в цены имеющиеся проблемы, что требует от ЕЦБ агрессивности, учитывая, что процентная маржа в крупнейших экономиках Европы была 0.9-1.2%, главные проблемы в финсистеме ЕС здесь еще даже не начинались.

t.me/truecon

Финансовая грамотность. Финансовые институты: внутренние и международные

- 28 января 2023, 08:02

- |

Сегодня поговорим про:

- Финансовые институты — роль и степень ответственности

- Как появился банковский и биржевой сектор, фундаментальные принципы их работы

- Определим разницу между банковскими и биржевыми услугами

Два основных финансовых института это банки и биржи.

Как появились финансовые институты и какие к этому были предпосылки?

Развитие торговли привело к накоплению денежных средств и их эквивалента в виде металлов, монет и прочее. Благодаря этому стали появляться первые, самые примитивные финансовые институты, например институт ростовщиков. Он является прародителем всей банковской системы. Ростовщики привлекали деньги в долг у одних людей и выдавали их под проценты другим людях, которые нуждались в финансах.

( Читать дальше )

Финансовая грамотность. Макроэкономика и микроэкономика.

- 28 января 2023, 07:59

- |

Ранее, в одной из статей я писал, что хочу уделять один раз в неделю время для написания информативной статьи про финансы и все что с ними связано.

Сегодня первый пост на эту тему. Возможно кому-то это будет не интересно, а кто-нибудь познает новые знания, сам же я повторю то, что уже изучал. Прошу тех кто уже много лет «в теме» строго не судить.

Уважаемые коллеги по инвестициям, если вы читаете это, если вам есть что добавить с точки зрения своего опыта, то прошу писать комментарии.

Сегодня я решил обсудить тему макро и микроэкономики. В чем их различия и так далее. Но для начала попытаемся понять самым простым языком, что такое экономика вообще.

Экономику проще всего представить как совокупность процессов финансово-хозяйственной деятельности, которые связаны между собой.

( Читать дальше )

📈 Фондовый рынок. Прогноз и события на неделю 30 января - 3 февраля 2023 года

- 27 января 2023, 15:32

- |

Индексы Мосбиржи и РТС на уходящей неделе не продвинулись далеко от уровней её начала и боковое движение может сохраниться в ближайшие дни ввиду отсутствия веских драйверов для масштабных покупок и продаж. Геополитическая обстановка перед введением 5 февраля эмбарго ЕС на импорт нефтепродуктов из РФ вновь накаляется, особенно с учетом обсуждения потолка цен в том числе на этот вид сырья. Дивидендные истории с выплатами за 9 месяцев 2022 года при этом отыграны, а перспектива итоговых дивидендов за прошлый год по крупнейшим эмитентам пока выглядит неопределенной. Из корпоративных событий следующей недели можно отметить операционные результаты РусАгро, РусГидро и ОКЕЙ за 4-й квартал 2022 года, а также данные по объему торгов Мосбиржи за январь 2023 года.

Рубль в последние дни, как и фондовый рынок, зажат в «боковике», при этом во второй половине января не проявил склонности к развитию восходящей коррекции. В связи с этим после окончания налогового периода российская валюта может вернуться к ослаблению против доллара, евро и юаня, сигналом в пользу ускорения которого стало бы закрепление валютных пар выше 70,50 руб, 76,50 руб и 10,40 руб соответственно.

( Читать дальше )

В США меняют методологию подсчёта инфляции. Как это повлияет на решение ФРС США?

- 27 января 2023, 13:33

- |

💁🏼♂️Евген столкнулся со шквалом вопросов, что мол ФРС меняет методологию подсчёта инфляции и мол ВСЁ ДАЛЬШЕ БЫЧИЙ РЫНОК.

Первое и главное! ФРС не считает инфляцию (CPI), так как её подсчитывает BLS (Бюро статистики труда). Ошибиться может каждый, но сейчас блогеры повально списывают друг у друга и поэтому у всех ФРС меняет методологию, а не BLS!

Дальше! ФРС не меняет временной период подсчёта, чтобы сгладить инфляцию, как об этом говорят разные блогеры, но меняет время подсчёта веса, где ранее вес в CPI менялся раз за два года, а теперь будет меняться за год. Важно понять, что базисный период для подсчёта инфляции не меняется и не может измениться, так как вы видите показатель в годовом исчислении, что означает «ИЗ ГОД В ГОД» или Г/Г.

🤔 Изменение методологии очень логично, так как потребление с 2020 года сильно изменилось из-за пандемии и из-за изменения денежно-кредитной политики, где ставки взлетели от 0 до 4,5%. Только вдумайтесь, какие американские горки испытали потребители в США, которые сначала были заперты на карантин, потом получили море вертолётных денег, а потом их выпустили, и они начали тратить. Получается, что двухлетний подсчёт веса не отразил бы действительность и приуменьшал бы значимость компонентов сегодняшних по сравнению с компонентами 2020 года.

За последние 30 лет правительство США более 20 раз меняло методологию расчёта инфляции и если бы в США использовали методологию 40 летней давности, то инфляция была бы сейчас примерно 15%. Но за 40 лет структура потребления сильно изменилась, и скорость потребления, а значит, менять методологию правильно и необходимо. Тут нет теорий заговоров, чтобы ФРС быстрее остановились и начали пампить рынки.

👉 Однозначно то, что инфляция в США с новым методом подсчёта станет быстрее, то есть волатильнее, так как возрастёт вес основных товаров к услугам, а услуги всегда замедляются медленнее. Естественно, новая методология увеличит скорость замедления инфляции в США, где по разным подсчётам скорость возрастёт примерно ещё на +0,5-1% от сегодняшней скорости замедления. Получается, что вполне вероятно, что следующие данные будут на уровне 5,7%, что позитивно отразится на рынках. Но повторюсь, что ставка ФРС США очень-очень-очень высокая и будет держаться практически весь 2023 год и остановка ФРС не отменяет рецессию или слив на рынках.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал