цб рф

Весь состав ЦБ профнепригоден

- 28 декабря 2023, 17:06

- |

«Вся цепочка причинно-следственных связей от изменения ставки до ее влияния на инфляцию — это процесс, который растянут во времени на несколько кварталов, 3−6 кварталов требуется для того, чтобы наше сегодняшнее решение о ключевой ставке в полной мере отразилось на динамике цен. Эти нюансы и причинно-следственные связи, наверное, среднестатистический гражданин понимать не обязан», — пояснил Алексей Заботкин.Ну пусть изучает критику:

Важной составляющей эффективности денежно-кредитной политики он назвал доверие к действиям Центробанка. Алексей Заботкин добавил, что регулятор изучает критику в свой адрес, но судить предлагает по реальному результату.

Дурость ужасная этот «цикл повышения».ЦБ безграмотно начал повышать ставку и только само по себе это увеличилои разогнало инфляцию.ЦБ должен зарубить себе на носу, что повышение ставки подряд больше чем 2 раза сразу ошибка, которая больше чем преступление!

- комментировать

- Комментарии ( 5 )

Она невменяема)))

- 27 декабря 2023, 12:17

- |

Банк России ужесточит требования по ипотеке с 1 мартаНу просто нет мозгов понять, что такие меры надо объявлять и вводить сразу, а не объявлять что будут введены в будущем.Это только стимулирует брать ипотеку сейчас.ЦБ точно против ипотечной инфляции?)))Регулятор повысит с 1 марта 2024 года надбавки к коэффициентам риска по ипотечным кредитам, чтобы ограничить риски закредитованности граждан.

ЦБ обзванивал эмитентов третьего эшелона на фоне резких скачков их акций: регулятор интересовался причинами волатильности и мерами, которые принимает эмитент в этом отношении — Ведомости

- 27 декабря 2023, 11:13

- |

www.vedomosti.ru/investments/articles/2023/12/27/1013134-tsb-obzvanival-emitentov-tretego-eshelona

СТРАСТИ ПО НЕДВИЖИМОСТИ - ПОКУПАТЬ ИЛИ НЕ ПОКУПАТЬ

- 27 декабря 2023, 10:14

- |

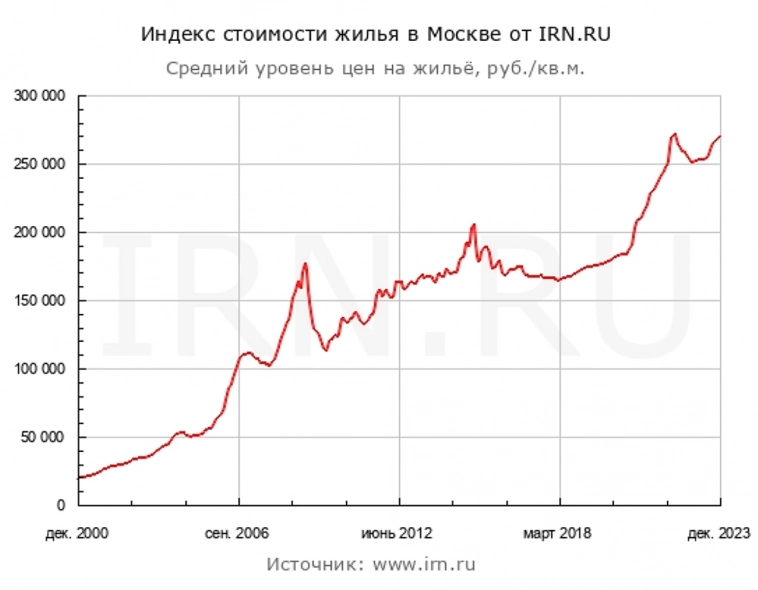

В паблике не утихают обсуждения вокруг цен на недвидимость. Мнения разделились прямо на экстремумы — одни ждут обвала и часто упоминают слово «пузырь», другие кричат, что график и дальше будет ползти вверх, невзирая ни на что.

Честно говоря, те, кто пампят за продолжение роста, у меня лично вызывают подозрение. Они больше похожи на функционеров этого рынка, чьё благополучие зависит от продаж.

Но и тех, кто сегодня ожидают разрыва пузыря, я отношу к заблуждающимся.

В анализе рынка хорошо представляет статистику канал MMI — t.me/russianmacro. Сухие цифры, но и они не удерживаются от эмоций — «Вини-Вини! Щас лопнет!» 😁

Здесь нужно слушать регулятора — Центробанк. Его главная печаль в том, что из-за обилия льготных ипотек произошёл разрыв в ценах между первичкой и вторичкой на 20-40% (в зависимости от региона).

ЦБ не беспокоят сами цены в абсолютных цифрах, пусть себе растут, создают рост экономики. Его беспокоит только этот спрэд.

Центробанк борется именно с этим спрэдом. Эльвира неоднократно говорила, что их цель — уровнять цены первички и вторички.

( Читать дальше )

Ждете повышения ключевой ставки? А ее снизят!

- 27 декабря 2023, 07:30

- |

Во всяком случае, так ожидают все аналитики, со стратегиями которых мы ознакомились. Придется снова привыкать к дешевым кредитам и растущим акциям?

Давайте начнем с прогноза самого Центрального банка: на 2024 год ЦБ в базовом сценарии видит ключевую ставку в границах 12,5-14,5%. Т.е. по комментариям главы ЦБ жесткая ДКП будет долгая, но столь высокая ставка, как сейчас – решение очень временное. Чтобы показать среднюю за год даже 14,5% нужно начинать снижать ставку уже с ближайших заседаний.

( Читать дальше )

Спб биржа и Набиулина.Наконец -то!

- 26 декабря 2023, 11:14

- |

Занимать с делом: ЦБ увидел риски в наращивании госдолга России

- 26 декабря 2023, 09:43

- |

Госдолг конкурирует за спрос с корпоративными заимствованиями, пояснил руководитель направления «Финансовая грамотность» Ассоциации владельцев облигаций Константин Новик. Инвесторы (как частные, так и институциональные) выбирают, куда вложить свои средства — в государственные облигации или частные. Чем на рынке больше ОФЗ, тем туда больше идет средств.

( Читать дальше )

Акции Мосбиржи. Почему с ноября хуже индекса.

- 26 декабря 2023, 07:15

- |

Одна из самых устойчивых компаний финансового сектора.

Думаю, с ноября скорректировалась на 10% на опасениях участников рынка об остановке валютных торгов на Мосбирже.

Раз уже Эльвира Набиуллина в интервью говорит про готовность к остановке торгов, значит, усилились опасения.

Предлагаю обсудить Ваше мнение об акциях Мосбиржи.

По дневным

С уважением,

Олег.

В ноябре спрос на кредитование продолжил снижаться, но льготная ипотека всё равно остаётся головной болью регулятора

- 25 декабря 2023, 19:32

- |

Ⓜ️ По данным ЦБ, в ноябре повышенный спрос в кредитовании продолжил снижаться — 518₽ млрд (1,6% м/м и 24,3% г/г, месяцем ранее 712₽ млрд), темпы выдачи приходят в некую норму (темпы упали до июльских значений 529₽ млрд). Необходимо учитывать лаг по сделкам, а также влияние ДКП, именно I-II квартал 2024 года даст ответы на многие вопросы и покажет по мнению ЦБ, что траектория роста полностью согласуется с целями регулятора по охлаждению кредитного спроса, соответственно, и инфляции.

🏠 Главным же драйвером в кредитовании остаётся — ипотека, по предварительным данным, в ноябре ипотека незначительно замедлилась до 2,8% (+2,9% в октябре). С начала года прирост составил 30,6%, что выше аналогичного показателя 2021 года (23,7%), где был поставлен предыдущий рекорд по кредитованию. Если рассматривать конкретные цифры, то выдача ипотеки с господдержкой почти не снизилась — 540₽ млрд (541₽ млрд в октябре), выдача же рыночной ипотеки снизилась на 19% из-за ужесточения ДКП.

( Читать дальше )

Большое интервью Э.С. Набиуллиной

- 25 декабря 2023, 18:33

- |

✔️… оглядываясь назад, мы понимаем, что денежно-кредитная политика была мягкой и надо было повышать ставку раньше. Например весной...

✔️ Нам действительно надо убедиться, что инфляция устойчиво снижается, что это не разовые факторы, которые могут повлиять на темп роста цен в конкретном месяце. И поэтому мы анализируем широкий круг показателей. Не только общий индекс роста цен, но прежде всего те показатели, которые характеризуют устойчивость инфляции. Это базовая инфляция, например, темп роста цен без учета волатильных элементов. Темп роста цен по товарам и услугам, которые меньше зависят от курса рубля. И нам надо будет убедиться, что вот такая тенденция по снижению именно устойчивых компонентов роста цен сама по себе устойчивая — устойчивая тенденция снижения устойчивых компонентов.

Нужно будет для этого два или три месяца или больше — это зависит от того, насколько широкий круг показателей, которые характеризуют устойчивую инфляцию, снижается. И, конечно, очень важны инфляционные ожидания. Потому что они высокие и еще выросли, последние опросы показали. Высокие инфляционные ожидания означают инерционность инфляционных процессов. И чем выше инфляционные ожидания, тем, конечно, сложнее снижать инфляцию. Поэтому будем учитывать все показатели…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал