статистика

Российские компании в январе – сентябре 2023 г. увеличили поставки азотных удобрений в страны ЕС на 7,6% до 1,8 млн т - Eurostat

- 18 декабря 2023, 07:37

- |

Российские компании увеличили поставки азотных удобрений в Евросоюз, согласно Eurostat. Германия лидирует с ростом в 3,2 раза, достигнув 426 300 т. Франция, Польша и Нидерланды тоже увеличили импорт.

За девять месяцев экспорт в ЕС вырос на 7,6% до 1,8 млн т, но Бельгия, Литва и Эстония сократили импорт. Доля Германии в общем объеме выросла до 23,9%. Экспорт калийных удобрений также возрос в Польшу.

Поставки комплексных удобрений снизились на 27,8%. Выраженные в деньгах экспортные доходы уменьшились в 1,8 раза до 991,3 млн евро из-за снижения цен.

- комментировать

- ★1

- Комментарии ( 0 )

CAC40: Французский индекс обновил all-time high. Что говорит статистика?

- 15 декабря 2023, 12:45

- |

паттерн: (D) обновление ATH

дата: 12.12.23

инструмент: CAC40

данные для теста: с 1988 г.

кол-во случаев: 41

частота: 1.17 раз в год

без сигнала: 5.75%

Французский индекс CAC40 обновил all-time high (ATH) 12 декабря. Сигнал бычий.

headlines Q.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Индекс Dow Jones обновил all-time high. Что говорит статистика?

- 14 декабря 2023, 09:14

- |

паттерн: (D) обновление ATH

дата: 13.12.23

инструмент: DJI

данные для теста: с 1970 г.

кол-во случаев: 108

частота: 2.03 раз в год

без сигнала: 6.98%

Индекс Dow Jones обновил all-time high (ATH). Краткосрочно, сигнал указывает на коррекцию.

headlines Q.

* мы рассматриваем только ПЕРВЫЕ обновления максимумов. В том случае если на след. день максимум снова обновляется, то данное обновление НЕ учитывается. После первого дня обновления максимума мы не рассматриваем данный сигнал в течение след. 10 торговых дней.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Обзор макростатистики Германии, Франции, Италии и отколовшейся Великобритании за 11 месяцев

- 12 декабря 2023, 08:55

- |

— Какие отрасли падают в ЕС

— Численность безработных начинает увеличиваться

— Дефляционный удар 2024 года

— Денежная масса снижается даже в номинальном выражении

— Банки сокращают кредитование экономики

— Государства наращивают дефициты бюджета вопреки высоким процентным расходам

— Деловая активность в промышленности падает

— Потребительские настроения остаются на кризисных значениях

КИТ Финанс: обзор рынка на 11/12

- 11 декабря 2023, 10:32

- |

Обзор рынка на 11/12

🇷🇺 Индекс МосБиржи за прошлую неделю -2,0% (с начала года +43%).

Падение рынка идет на фоне слабой нефти (URALS $60), на ожиданиях повышения ставки ЦБ до 16%+. Рынок заранее отыгрывает определенные события.

📉Облигационный рынок снижается после отскока в преддверии заседания Банка России, которое запланировано на 15 декабря 2023 г.

Вышли данные по инфляции в России:

> ноябрь — 1,11%

> октябрь — 0,83%

> сентябрь — 0,87%

> август — 0,28%.

Таким образом, в годовом выражении инфляция ускорилась до 7,48%.

Большинство участников рынка на фоне ускорения годовой инфляции ожидают ключевую ставку 16% на следующем заседании Банка России. Мы солидарны с этим мнением.

🖌Информируем: тех. работы завершены. По всем вопросам можно обращаться к тех. поддержке на support@brokerkf.ru

📌Полная версия аналитического материала (https://old.brokerkf.ru/doc/ideas/KitFinance_market_11.12.2023.pdf)

#обзоры_рынка

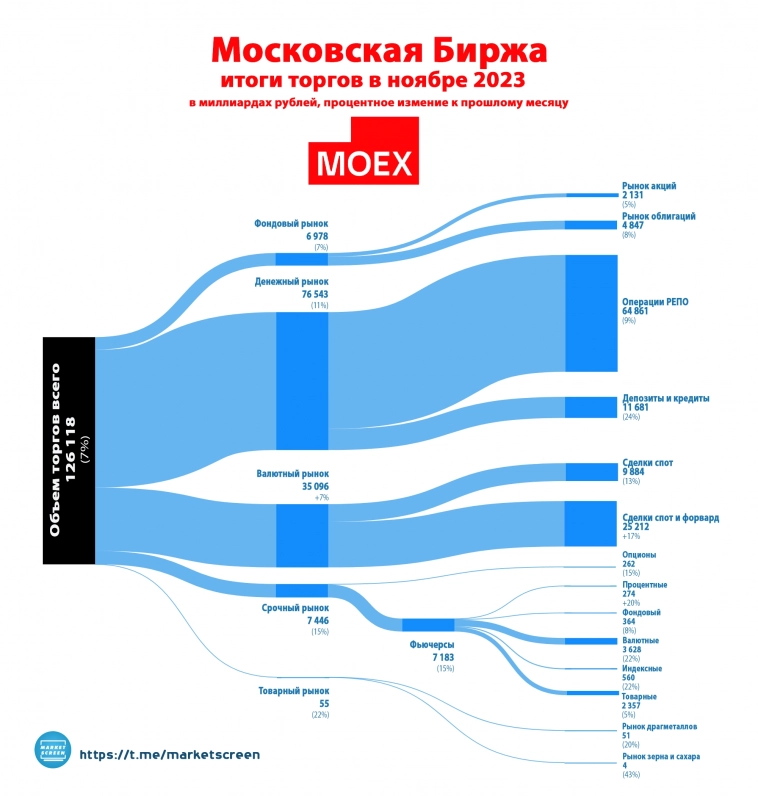

Объемы на Московской Бирже в ноябре. Диалектичненько!

- 07 декабря 2023, 11:00

- |

Московская биржа подвела итоги торгов в ноябре 2023 года

Сделала она это через сравнение с аналогичным периодом год назад, и результаты оказались восхитительные. Везде рост и благорастворение.

Мы же сделали это через сравнение с прошлым месяцем и получили общее снижение объемов торгов на 7%. Только лишь валютный рынок подрос на 7% в плане объемов.

Разделение по рынкам — ручейкам, наливающим общий объем — мы представили в виде очередной прекрасной инфографики.

-----

Дорогие друзья, приглашаю вас на свой экономико-познавательный канал — MarketScreen

Если же нужен трейдинг, анализ, графики, кривые и всё вот это вот, то второй мой канал — StockGamblers

DAX обновил all-time high. Что говорит статистика?

- 06 декабря 2023, 16:23

- |

паттерн: (D) обновление ATH

дата: 05.12.23

инструмент: DAX

данные для теста: с 1970 г.

кол-во случаев: 64

частота: 1.20 раз в год

без сигнала: 6.10%

Немецкий индекс обновил all-time high (ATH). Сигнал бычий.

headlines Q.

* мы рассматриваем только ПЕРВЫЕ обновления максимумов. В том случае если на след. день максимум снова обновляется, то данное обновление НЕ учитывается. После первого дня обновления максимума мы не рассматриваем данный сигнал в течение след. 10 торговых дней.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

У физлиц на брокерских счетах более 9 трлн рублей. Но 65% счетов пустые, а 28% — до 100 тысяч рублей

- 06 декабря 2023, 07:36

- |

Центробанк посмотрел, что за бардак творят физлица в приложениях брокеров. В 3К2023 года приток средств физлиц на брокерские счета возрос до 329 млрд рублей (в 2К2023 было 238 млрд рублей). Средний размер счёта розничного инвестора без учёта пустых и небольших счетов вырос с 1,8 до 1,9 млн рублей.

Супер, классно, но пустых и небольших счетов 93%. Из них совсем пустых 65%, 22% до 10 тысяч рублей, а 6% до 100 тысяч рублей. У меня счёт не пустой, так что я смело могу говорить о своём скромном вкладе, как и о том, что я рассказываю о своём опыте в своём канале, куда приглашаю всех желающих.

9,1 трлн рублей составил объём активов частных инвесторов, у юрлиц уже 12,5 млрд. Всё благодаря небольшой прослойке инвесторов с большими счетами от 1 млн рублей. Впрочем, действительно большими можно считать портфели от 100 млн, когда можно даже особо и не работать (по желанию, естественно, это просто моё оценочное суждение). С другой стороны, 100 млн — это даже не любая квартира понравившаяся в Хамовниках.

( Читать дальше )

Первичный рынок ВДО (4,6 млрд р., купон 17,7% в ноябре). Завтра будет хуже, чем вчера

- 05 декабря 2023, 06:57

- |

4,6 млрд р. – сумма всех размещений высокодоходных облигаций (к ВДО мы относим розничные выпуски облигаций с кредитными рейтингами не выше BBB) в ноябре. -2,5 млрд или -33% к рекордному сентябрю.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал