ставка

📌 Ключевая ставка

- 24 октября 2023, 12:09

- |

📌 Ключевая ставка

Центральные банки всего мира отвечают за то, чтобы диапазон колебания потребительских цен не был слишком широким. Для достижения стабильной низкой инфляции используется денежно-кредитная политика, которую также называют монетарной (англ. monetary policy). Ее основной инструмент – ключевая ставка.

Ключевая ставка — это процент, под который коммерческие банки занимают деньги у ЦБ или, наоборот, кладут их туда. Чем выше ставка, тем деньги для банков стоят дороже и как следствие кредиты становятся дороже для всей экономики. Снижение ставки означает снижение стоимости кредитов. Экономисты подсчитывают, какой уровень ключевой ставки необходим, чтобы инфляция находилась в целевых границах, а экономика развивалась и росла.

Для бизнеса и потребителей

Низкая ключевая ставка — стимулирует экономику. Бизнесу выгодно брать дешёвые кредиты, он может развиваться и открывать новые направления, в то время как потребителям доступные кредиты позволяют покупать больше товаров и брать больше ипотек.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Вечерний обзор рынков 📈

- 23 октября 2023, 19:01

- |

Курсы валют ЦБ на 24 октября:

💵 USD — ↘️ 94,7081

💶 EUR — ↘️ 100,3030

💴 CNY — ↘️ 12,9219

▫️ Индекс Мосбиржи по итогам основной торговой сессии понедельника опускается на 0,17%, составив 3 263,68 пункта.

▫️ Консенсус-прогноз РБК относительно грядущего заседания Совета директоров Банка России (состоится в пятницу, 27 октября)показал, что большинство (27 из 30) опрошенных экспертов закладывают рост ключевой ставки до 14%.

▫️ Норникель (+0,32%); Норникель отчитался о результатах производства по итогам III кв. и за 9 мес. 2023 г. За 9 мес. 2023 г. производство никеля сократилось до 145,3 тыс. тонн (-9%) (при этом в III кв. 2023 г. производство никеля выросло на 21% относительно II кв. 2023 г.), меди до 304 тыс. тонн (-4%). Производство палладия выросло до 2 145 тыс. унций (+1%), платины до 528 тыс. унций (+7%).

▫️Северсталь (+0,01%); Компания опубликовала отчётность за 9 мес. 2023 г. по РСБУ. Выручка: 494,64 млрд руб. (+6% г/г), чистая прибыль: 146,12 млрд руб. (-14% г/г). Кроме того, в январе – сентябре «Северсталь» нарастила выпуск стали на 5%, чугуна на 3%.

( Читать дальше )

Идеи по бумагам на 23-27 октября

- 23 октября 2023, 08:50

- |

Доброе утро, друзья !😊

📌Новая неделя знаменательна прежде всего заседанием ЦБ по ставке 27 октября (пятница). Поскольку наиболее вероятен вариант ее повышения, то это будет оказывать негативное влияние на рынок. Особенно с учетом того, что мы забрались по индексу достаточно высоко. Так что торговать на этой неделе лучше спекулятивно, а для среднесрочных позиций имеет смысл подождать более вкусных цен😋.

📌Спекулятивно же интересно смотрятся следующие бумаги:

🔹Сбербанк — цель на 275-280 р

🔹Yandex — цель 2700 — 2750

🔹TCS (Тинькофф) — цели 3600 / 3700

🔹РусГидро — есть несколько целей, вплоть до 0,915

Бесплатный канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBi

Приватный канал: https://t.me/TsaplinPrivateChannelBot - торговые идеи с точными уровнями входа, обоснованием сделки и целями

Подписывайтесь и торгуйте с прибылью !👍

Мнение: что ожидаю на этой неделе.

- 23 октября 2023, 08:31

- |

Друзья,

здравствуйте.

Рынок спокоен.

По дневным:

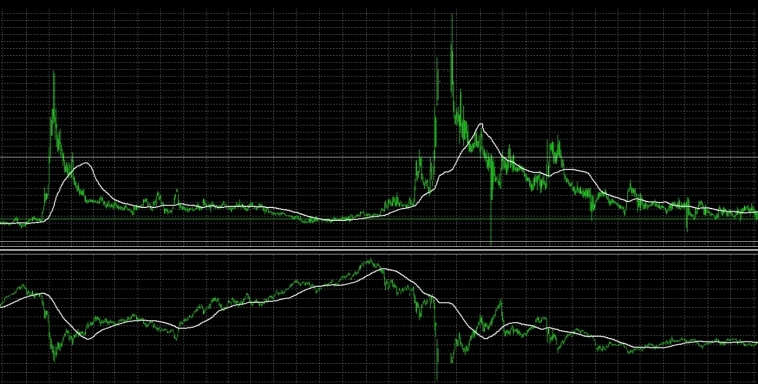

RVI («Индекс страха», т.е. вола опционов снижается, опционы чуть дешевеют) = 22,6 (падает)

индекс РТС в боковике со средней вниз (белый график — это МА(50))

(RVI — верхний график,

индекс РТС — нижний график):

Думаю,

на этой неделе будут продолжены начатые в октябре тренды:

рост золота (в связи с нестабильностью в Израиле),

рубль, думаю, нашёл временное равновесие в диапазоне около 95 за доллар.

В нефтью, думаю, лотерея:

может упасть (в связи с поставками нефти из Венесуэлы и др.), может вырасти (напряжённость в мире).

27 октября, на плановом заседании, думаю, ЦБ России поднимет ставку на 1%, до 14,0%.

Искренне желаю Вам Успешной недели !

С уважением,

Олег.

В случае нового усиления давления на рубль может реализоваться рисковый сценарий, который предусматривает повышение ключевой ставки Банка России до 17% - SberCIB

- 17 октября 2023, 07:08

- |

Старший стратег SberCIB Investment Research, Игорь Рапохин, предупредил о возможном повышении ключевой ставки Центробанка России до 17% к концу года, если усилится давление на рубль.

В базовом сценарии эксперты SberCIB ожидают поднятия ставки на 100 базисных пунктов до 14% в октябре. Они также предполагают, что к концу года ставка может либо остаться на уровне 14%, либо подняться до 15%. Банк России уже трижды повышал ставку в этом году.

Эффект от ужесточения монетарной политики на экономику проявится с задержкой, а валютный рынок реагирует сквозь импорт и сокращение потребительского спроса. Цель Центробанка – снижение инфляции до 4% и её поддержание близким к этому уровню. Однако, согласно прогнозу, инфляция в 2023 году может составить 6-7%.

Источник: quote.ru/news/article/652d65c89a7947543f279b09

Куда идет страна?

- 16 октября 2023, 20:46

- |

Рубрика #выжимки

Комментарий:

ЦБ продолжит вести жесткую монетарную политику ради достижения таргета по инфляции. Растущий курс доллара также стимулирует инфляцию. Государство явно дало понять, что критический уровень по доллару 100. При ослаблении инфляционных ожиданий ЦБ в 1й половине 2024 года начнет цикл снижения ставки, что в свою очередь разогреет рынок. Однако, доходы бюджета обгоняют темпы роста цен. Кредитование населения также растет рекордными темпами. До 2008 года конечно далеко, однако ключевой вопрос — в какой момент кредиты из топлива для роста превратятся в угрозу стабильности?

Самое важное из исследования 'Мониторинг экономической ситуации в России' от Института экономической политики имени Е. Т. Гайдара.

По итогам августа годовая инфляция (за последние 12 месяцев) ускорилась до 5,2%, при этом уровень потребительских цен за август вырос на 0,28%, что с устранением сезонности составляет 10,0% в годовом выражении. Согласно нашим оценкам, годовая инфляция продолжит ускоряться и к концу года составит 6,5–7% г/г. Устойчивое замедление годовой инфляции начнется лишь с середины 2024 г., и к концу 2024 г. она снизится до 5–6%.

( Читать дальше )

Обзор рынков за неделю (29 сентября – 5 октября): В фокусе заимствования Минфина в свете нефтегазовых поступлений, исследования ЦБ и новости компаний

- 06 октября 2023, 16:54

- |

▫️ Минфин в пятницу, 29 сентября, сообщил о планах заимствований на IV квартал текущего года: 500 млрд руб. по номинальной стоимости. На период запланировано 13 аукционных дней. 4 октября ведомством были опубликованы результаты размещения ОФЗ-ПК выпуска №29025RMFS с датой погашения 12.08.2037. Размещённый объём – 43,412 млрд руб., при спросе в 157,56 млрд руб. Выручка от размещения – 41,77 млрд руб.

Ранее Антон Силуанов заявил, что программа внутренних заимствований на 2023 год будет сокращена примерно на 1 трлн руб. (с 3,5 трлн руб.), ввиду низкого интереса банков, являющихся основным покупателями ОФЗ. Ещё одной причиной снижения плана заимствований стали выросшие в этом году нефтегазовые доходы. На завершающейся неделе Минфин отчитался о поступлениях по ним в бюджет в сентябре: 740 млрд руб., что выше результата за август на 15% и на 7,5% — за сентябрь 2022 г.

▫️ Тем временем мониторинговый комитет ОПЕК+ в среду рекомендовал сохранить существующие квоты на добычу нефти, продолжая постоянный мониторинг рынка с целью оперативно реагировать на изменяющуюся ситуацию. На данный момент Россия и Саудовская Аравия применяют собственные дополнительные ограничения по добыче. За минувшую неделю цена на нефть марки Brent снижается (приблизительно) с $95 к $84 за баррель.

( Читать дальше )

Вечерний обзор рынков 📈

- 05 октября 2023, 19:02

- |

Курсы валют ЦБ на 6 октября:

💵 USD — ↗️ 99,6762

💶 EUR — ↗️ 104,7877

💴 CNY — ↗️ 13,6183

▫️ Индекс Мосбиржи по итогам основной торговой сессии снижается на 0,08% и составляет 3 131,76 пункта.

▫️Международные резервы РФ за неделю сократились на $7,6 млрд (1,3%) и на 29 сентября 2023 года составляют $568,4 млрд, говорится в сообщении Банка России.

▫️Второй раз за неделю курс доллара США превысил отметку в 100 руб. на Московской бирже (100,09 руб. на 17:35).

▫️Индекс ОФЗ (RGBI) продолжает снижаться и на 18:30 по мск составляет 118,42 руб. Эксперты связывают динамику с ожиданиями результата заседания Совета директоров Банка России по ключевой ставке, запланированного на 27 октября.

▫️Нефтегазовые поступления в бюджет в сентябре составили 740 млрд руб., что выше результата за август на 15% и на 7,5% — за сентябрь 2022 г. За первые 9 месяцев года в бюджет поступило 5,6 трлн руб., при минимальном плане на 2023 год в размере 8 трлн руб., сообщает Министерство финансов РФ. Изменения связаны с ростом цены на нефть Urals и ослаблением рубля.

( Читать дальше )

Статистика, графики, новости - 04.10.2023 - что там с нашей нефтью?

- 04 октября 2023, 05:20

- |

Доброе утро, всем привет!

Среда...

Про нефть.

Цена на нефть продолжит оставаться высокой по мере роста спроса на энергоносители, говорит генеральный секретарь ОПЕК+ Хайтам аль-Гайс.

Международное энергетическое агентство (МЭА) заявило, что решение Саудовской Аравии и России — двух крупнейших производителей нефти и членов ОПЕК+ — сократить добычу может привести к «значительному дефициту предложения» к концу этого года.

Г-н Аль-Гайс сказал: «Это добровольное решение, принятое двумя суверенными государствами, Саудовской Аравией и Россией. Это решение можно охарактеризовать как предупредительное или превентивное из-за неопределенности».

На вопрос, обеспокоен ли он тем, что рост цен на нефть повлияет на инфляцию во всем мире, если она превысит 100 долларов за баррель, г-н Аль-Гайс сказал, что «важно не смотреть на вещи в краткосрочном периоде». Короче, мыслить надо стратегически!

«В следующем году мы ожидаем, что спрос продолжит расти и превысит 2 миллиона баррелей в день — конечно, все это зависит от некоторой неопределенности на мировом рынке. Тем не менее, мы по-прежнему настроены весьма оптимистично… что мировой спрос на нефть в этом году будет достаточно устойчивым».

( Читать дальше )

Банк Австралии на своем сегодняшнем заседании оставил ставку без изменений, на уровне 4,1%. (Релиз)

- 03 октября 2023, 08:59

- |

История изменения ставки ЦБ Австралии

Пресс-релиз

Заявление Мишель Буллок, управляющего: Решение по денежно-кредитной политике

Number 2023-25

Date 3 October 2023

На своем сегодняшнем заседании Правление постановило оставить целевой показатель денежной ставки без изменений на уровне 4,10 процента, а процентную ставку, выплачиваемую по остаткам валютных расчетов, без изменений на уровне 4,00 процента.

Процентные ставки были повышены на 4 процентных пункта с мая прошлого года. Более высокие процентные ставки работают на установление более устойчивого баланса между спросом и предложением в экономике и будут продолжать это делать. В свете этого и неопределенности, связанной с экономическими перспективами, Совет директоров снова решил сохранить процентные ставки на прежнем уровне в этом месяце. Это даст дополнительное время для оценки влияния повышения процентных ставок на сегодняшний день и экономических перспектив.

Инфляция в Австралии прошла свой пик, но все еще слишком высока и будет оставаться таковой еще некоторое время.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал