рецессия

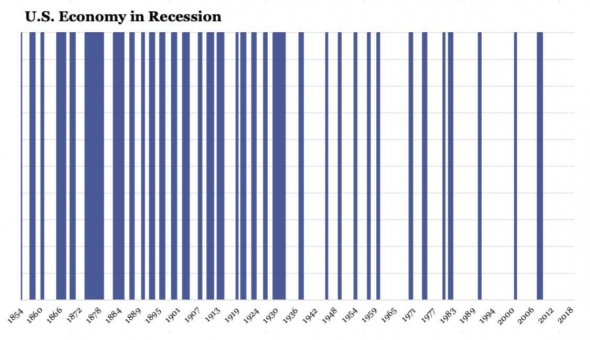

Штрих-код американски рецессий

- 15 марта 2019, 07:50

- |

- комментировать

- ★1

- Комментарии ( 5 )

Какой индикатор оповестит о кризисе в экономике США за несколько месяцев до его начала?

- 13 марта 2019, 12:15

- |

Вероятность наступления рецессии в экономике США увеличилась.

По подсчетам Федерального резервного банка Нью-Йорка, рецессия наступит в США в течение одного года с вероятностью в 24,6%, что является рекордным значением с июля 2008 г.

Вероятность наступления рецессии в экономике США (%)

Источник: ФРБ Нью-Йорка (теперь данная статистика доступна на нашем сайте в разделе «статистика США»)

Для расчета вероятности ФРБ использует разницу между доходностями по 10-ти летним и 3-х месячным гособлигациям США. Именно кривая доходности является одним из главных опережающих индикаторов, который может предсказать кризис за несколько месяцев до его наступления, считают в центральном банке.

По нашим наблюдениям, за последние тридцать лет обвал на фондовых рынках США начинался в среднем через 261 день после достижения вероятности в 23%. Данный уровень был пройден в январе 2019 г. То есть, если опираться на средние показатели, то очередное коррекционное движение должно возобновиться к сентябрю-октябрю 2019 г.

( Читать дальше )

Какая у вас доля кэша в % от ликвидных активов?

- 10 марта 2019, 01:43

- |

Какая у вас доля кэша в % от ликвидных активов?

Какая доля кэша у вас?

Ликвидные активы — акции, облигации, средства на счетах в банках ( любая недвижимость и автомобили не в счет).

Кэш — денежные средства ( в т.ч. депозиты в банках), краткосрочные облигации с погашением в ближайшие 3 мес.

Валюту баланса выбирайте какую удобно.

Идея опроса возникла при прочтении поста Дона Маттео от 09 марта 2019, 22:29 (Может пора в кэш?), за что ему отдельное спасибо.

Драги Красавчег!!!

- 07 марта 2019, 17:51

- |

— Я просто два года с графиком без очков сидел и график хоть кто-нибудь помог бы перевернуть. И вот я в очках! Рецессия!!! Нужно бегом спасать банки.

— занавес

10 лет «дьявольскому минимуму»: как изменились рынки после кризиса 2008 года

- 07 марта 2019, 06:31

- |

Ровно 10 лет назад индекс S&P 500 достиг 10-летнего минимума, установленного на символичной отметке в 666 пунктов, что стало рыночным апогеем Великой рецессии и мирового финансового кризиса 2008 года. Рассмотрим, что последнее десятилетие значило для инвесторов, какие уроки, извлеченные из тех драматичных событий, могут быть использованы в будущем, и сравним рыночные показатели того периода с нынешней ситуацией.

В продолжение smart-lab.ru/blog/526376.php

( Читать дальше )

Мировая рецессия начнется с ЕС

- 06 марта 2019, 20:02

- |

Все больше встречаю информации о новом финансовом кризисе и старте мировой рецессии. Заголовки в СМИ так и «кричат» подогревая панику. При чем первые материалы о надвигающейся рецессии начались еще в начале 2018 года, когда S&P500 успел вырасти на рекордных 8% в рамках одного месяца, а потом прокатится вниз на 12% с локального максимума. При этом все говорят и пишут именно о рецессии США. Безусловно длительный растущий цикл должен смениться циклом спада и замедления экономики. Это будет нормальным явлением и является базовым понятием в экономике. Длительный растущий цикл подходит к своему логичному завершению. С этим фактом я не спорю. Но начнется ли он так быстро, как об этом пишут СМИ? И начнется ли он с США? Давайте разбирать.

Экономические данные США

Показатели темпов экономического роста Соединённых Штатов сейчас находятся на своих стандартных отметках. Реальный ВВП США на уровне 2010-2015 годов. А это уровни ВВП после программы QE, которую ФРС запускало 3 раза. Сейчас же ФРС активно проводит ужесточения своей монетарной политики путем повышения ставки и QT. При этом данные реального ВВП такие же, как и при QE, что говорит об эффективности экономики.

( Читать дальше )

Не вините жилье в рецессии США

- 04 марта 2019, 21:14

- |

В Соединенных Штатах было 11 экономических спадов после окончания второй мировой войны. Всем, кроме двух, предшествовал большой спад на рынке жилья. За этим фактом стоит фундаментальная роль сектора жилого строительства в бизнес-цикле. Репортер Конор Догерти рассказал The New York Times, что происходит с американским рынком жилья сейчас и почему оно не станет причиной рецессии. Переводим его статью.

Окажутся США в рецессии в этом году, или же нет, но жилье не будет тому причиной. Этот сектор и так уже находится в глубоком упадке и не сможет утянуть экономику ещё ниже.

Эдвард Лимер, профессор экономики в Калифорнийском университете в Лос-Анджелесе:

«Сектор жилья не в том состоянии, чтобы обрушить нашу экономику.»

А вот насколько упадочный сектор недвижимости затормозит общее восстановление — уже другой вопрос. Продажи жилья и цены были вялыми в условиях роста процентных ставок. Тем не менее, темпы строительства и отложенный спрос со стороны молодежи указывают на то, что сектор должен как минимум оставаться стабильным в условиях неопределенности в других сферах экономики.

( Читать дальше )

Когда ждем рецессию?

- 26 февраля 2019, 10:51

- |

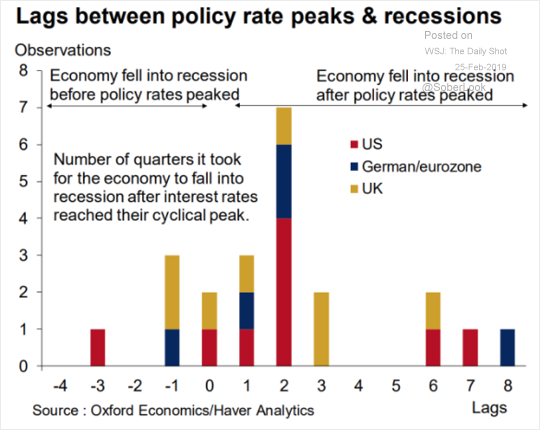

Но из высокой теории известно, что после достижения пика ставок экономика начинает стремительно катиться к рецессии. А то и к полноценному кризису. На западе, где очень любят статистику, по этому поводу уже все посчитано. А точнее, определено, каков лаг между пиком ставок и наступлением рецессии.

Итак. Считает пару кварталов от сего момента. И наслаждается.

Еще раз. Это не мое мнение. Но весьма распространенное среди всяких инвест домов.

Как минимум надо держать их мнение в голове. Все-таки у них и денег и возможностей поболе, чем у нас.

Когда начнётся рецессия?

- 25 февраля 2019, 22:51

- |

Bloomberg сегодня написал (https://www.bloomberg.com/news/articles/2019-02-25/most-economists-see-u-s-recession-by-2021-nabe-survey-shows), что согласно последнему опросу, 77% экономистов ожидают начала рецессии в экономике США до конца 2021 года. О наступлении рецессии в этом году говорят лишь 10% респондентов, в следующем году рецессию ждут 42%, 2021 год в качестве года начала кризиса называют 25%. При этом большинство говорит, что ФРС продолжит повышать ставку в этом году (рынок оценивает вероятность этого близко к нулю https://www.cmegroup.com/trading/interest-rates/countdown-to-fomc.html).

Я недавно писал (https://t.me/russianmacro/4557), что пока явных сигналов приближения рецессии в США не видно. Вероятность рецессии в этом году я оцениваю близко к нулю, вероятность рецессии в следующем году – 30%, в 2021 год – 50%.

Заключение торговой сделки с Китаем, скорее всего, приведёт к улучшению макроэкономических показателей в глобальной экономике и в США и может продлить период бескризисного роста американской экономики. Если улучшение показателей будет сильным, и инфляция увеличится, то вопрос повышения ставки ФРС может вернуться в повестку дня во втором полугодии, что в свою очередь может привести к возобновлению оттока капитала с развивающихся рынков, подобного тому, что мы наблюдали в 2018г

ЗАТИШЬЕ перед БУРЕЙ

- 24 февраля 2019, 22:25

- |

Продолжается спад в производственном секторе во всех крупнейших экономиках мира. И если в США еще не всё так печально (Manufacturing PMI 53.7), то в Японии и Еврозоне просто рецессионные показатели (см. график ниже). И судя по графику очевидно, что это не разовое и не случайное явление, а устойчивая тенденция, которая наблюдается с начала 2018 года. До конца непонятно даже, что может переломить данную тенденцию.

Предположим, что ЕЦБ запустит программу TLTRO. Появятся дешевые долгосрочные кредиты для предприятий. Но разве проблема в дороговизне и недоступности кредита в Еврозоне? Нет! Проблем с ликвидностью нет, ставки и так находятся около ноля уже несколько лет. Т.е. причина не в этом. Есть проблема с применением капитала. Банально нет точек роста в экономике, соответственно и нет смысла куда-то вкладывать деньги и уж тем более брать кредиты на эти цели. Напомню, когда экономика еврозоны активно росла до 2008 года, то и кредиты пользовались хорошим спросом, несмотря на то, что ставка ЕЦБ была около 4%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал