портфель

Купоны пришли!

- 21 ноября 2025, 12:48

- |

💸 Сегодня тот самый день, когда брокер не только показывает красные цифры, но и что-то платит. На счёт зашли купоны от:

• Эн+ Гидро 001РС-06 — $RU000A10AG22

• Газпром Капитал БО-003Р-02 —$ RU000A108JV4

Небольшой, но приятный кэшбэк за всё терпение в этом году.

Пришло время расказать про облигации в составе моего портфеля:

— Сейчас они занимают 40,5% моего портфеля.

— С июля 2025 года этот блок принёс +289 707 ₽ прибыли при вложениях 2 598 516 ₽.

— Текущая доходность портфеля по этой части — 21,19%

И самое главное — всё это без налога, потому что портфель собирается на ИИС-3. Для меня это принципиально: если есть официальный способ не платить — я им пользуюсь на максимум. При этом ноябрь — один из худших месяцев по купонам за год. Сейчас пришла мелочь по сравнению с тем, что будет дальше.

Уже в декабре ожидаю около 48 000 ₽ купонного дохода, а далее планирую выйти примерно на 50 000 ₽ в месяц стабильно. Это уже что-то, можно даже пару раз сходить в ресторан (но я так делать не буду) и заправлять машину весь месяц. Еще в августе у меня облигаций было примерно на 4 млн ₽, потом я агрессивно переложился в акции. Сейчас обратно возвращаю долю облигаций к более комфортному уровню:

( Читать дальше )

- комментировать

- 377

- Комментарии ( 0 )

Мой портфель акций на 21 ноября. Создание пассивного дохода: какие акции и облигации купил?

- 21 ноября 2025, 08:16

- |

Продолжаю покупать дивидендные акции и облигации. Основная задача — получение максимальных выплат с дивидендов и купонов в течение 10 лет. Все сделки и ежемесячные отчеты публикую на канале (отчет за октябрь).

Купил с 12 по 20 ноября:

— 10 акций Сбербанка;

— 2 акции Транснефти;

— 4 акции Новабев;

— 3 акции Новатэка;

— 5 ОФЗ 26241;

— 200 паев фонда GOLD.

Состав активов и рыночная конъюнктура

1. Сейчас доля акций составляет 54,2%, облигаций 44,1%, золота 0,3%, ₽ 1,4% (целевые доли 55/43/2). Доходность XIRR, которая учитывает ежемесячные пополнения в разные периоды времени начиная с 2023 года и налоговые вычеты на пополнение ИИС, выросла с 16,5 до 17,5%.

( Читать дальше )

Какие активы покупать новичку на фондовом рынке? Краткая инструкция по инвестированию с целью выйти на пассивный доход

- 20 ноября 2025, 08:21

- |

Поступил вопрос от подписчика: имеется небольшой портфель из акций Татнефти, Мать и дитя, Сбербанка, ИКС5 и корпоративных облигаций (3 выпуска). Доли акций и облигаций 63 и 27% соответственно. Цель — более 10 лет, пополнение на 10 тыс. р. в месяц. Какие бумаги можно добавить в портфель?

Постараюсь написать свое мнение что делать новичку в такой ситуации, оно может не совпадать с вашим и это нормально.

1. Для начала необходимо сформировать «подушку безопасности». Инвестируем не последние и не кредитные средства, это аксиома. Если платите НДФЛ, то есть смысл рассмотреть ИИС 3 типа, который дает налоговые льготы. Если не платите НДФЛ, то на брокерском счете через 1 год можно воспользоваться ЛДВ РИИ, а через 3 года ЛДВ.

2. Необходимо определить свой риск-профиль — какую степень риска в вы можете принимать для себя… В сети есть много различных тестов на определение риск-профиля. Риск-профиль может быть любой: консервативный, сбалансированный, умеренный, агрессивный.

Для определения риск-профиля необходимы следующие параметры: опыт работы с ценными бумагами, сроки достижения финансовых целей, накопления, готовность к снижению стоимости портфеля.

( Читать дальше )

Мой Рюкзак #58: Риск не оправдался, но дух Анкориджа еще с нами в одной комнате!

- 19 ноября 2025, 16:36

- |

Давненько не писал про свои ИИСы (почти 2,5 месяца), много воды утекло за это время

Встреча в Анкоридже, SDN санкции на нефтянку (первые санкции Трампа), крепкий рубль и новые налоги от Минфина

В прошлый раз пост был 7 августа, а сегодня уже 19 ноября! Мой Рюкзак #57: Дивиденды пришли, счет на максимумах — время РИСКОВАТЬ

Риск опять не оправдался, счет был на максимуме, но вернулся в начало года!)

Было 25,5 млн руб на 07.08.25

( Читать дальше )

📊 Про мой портфель на текущий момент

- 18 ноября 2025, 23:48

- |

Портфелю чуть меньше года — за это время вложено 6 005 115 рублей. С этой цифры и начинаю новый отсчёт.

Текущая стоимость портфеля: 6 274 492 рублей.

⚖️ Структура портфеля

58,6% — акции на сумму 3 676 852 ₽

41,3% — облигации на сумму 2 591 365 ₽

Московская Биржа(#MOEX) — 10,13%

Газпром(#GAZP) — 8,62%

Сбербанк(#SBER) — 8,55%

Сургутнефтегаз(#SNGSP) — 8,32%

Новатэк(#NVTK) — 6,89%

🧾 Топ-5 эмитентов в облигациях

ЛК Европлан 001P-08 #RU000A10A7C4 — 7,91%

ЛК Европлан 001P-09 #RU000A10ASC6 — 3,90%

Селектел 001P-05R #RU000A10A7S0 — 3,66%

Новосибирская область 34026 #RU000A10ABC2 — 3,63%

ИНАРКТИКА 002Р-03 #RU000A10B8P3 — 3,61%

📈 Доходность

Доходность портфеля за год:+12,7%

(При том что основное пополнение было только в июле 2025 — результат считаю отличным)

Прибыль на текущий момент: +216 601 ₽

( Читать дальше )

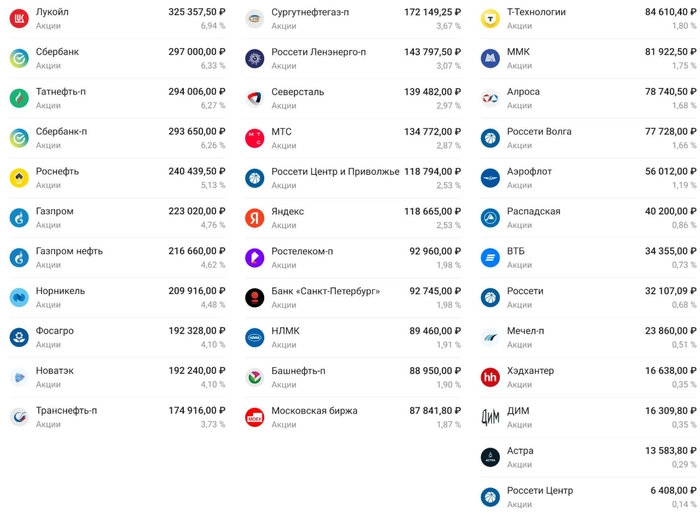

Мой дивидендный портфель (107 месяцев инвестирования)

- 17 ноября 2025, 12:03

- |

Мой инвестиционный дивидендный портфель по состоянию на утро 17.11.2025.

- Лукойл 6,94% ср. 5562р

- Сбербанк-п 6,33% ср. 219р

- Татнефть-п 6,27% ср. 516р

- Сбербанк 6,26% ср. 224р

- Роснефть 5,13% ср. 436р

- Газпром 4,76% ср. 196р

- Газпром нефть 4,62% ср. 445р

- Норникель 4,48% ср. 150р

- ФосАгро 4,10% ср. 5860р

- Новатэк 4,10% ср. 1145р

- Транснефть-п 3,73% ср. 1265р

- Сургутнефтегаз-п 3,67% ср. 38р

- Россети ЛенЭн-п 3,07% ср. 127р

- Северсталь 2,97% ср. 1117р

- МТС 2,87% ср. 271р

- Россети ЦП 2,53% ср. 0,27р

- Яндекс 2,53% ср. 3774р

- Ростелеком-п 1,98% ср. 62,9р

- Банк СПБ 1,98% ср. 363р

- НЛМК 1,91% ср. 163,8р

- Башнефть-п 1,90% ср. 1263р

- Мосбиржа 1,87% ср. 104,05р

- Т-технологии 1,8% ср. 2655р

- ММК 1,75% ср. 41,9р

- Алроса 1,68% ср. 66,88р

- Россети Волга 1,66% ср. 0,091р

- Аэрофлот 1,19% ср. 70,12р

- Распадская 0,86% ср. 183р

- ВТБ 0,73% ср. 162р

- Россети 0,68% ср. 0,14р

- Мечел-п 0,51% ср. 132р

- Хэдантер 0,35% ср. 3380р

- ДиМ 0,35 ср. 0р

- Астра 0,29% ср. 519р

- Россети Центр 0,14 ср. 0,79р

- Деньги 0,78% 34925р

( Читать дальше )

БСП на перепутье: стоит ли держать акции в портфеле — или пора выходить ⁉️

- 17 ноября 2025, 11:18

- |

💭 Анализ текущих финансовых метрик банка и оценка вероятных сценариев...

💰 Финансовая часть (9 мес 2025)

📊 Прибыль снизилась до 33,7 млрд рублей, сократившись на 16,9% относительно аналогичного периода предыдущего года. Процентный чистый доход продемонстрировал рост на 12,7%, составив 57,2 млрд рублей. Комиссионный чистый доход увеличился на 1,4% по сравнению с предыдущими тремя кварталами и достиг отметки в 8,7 млрд рублей. Резервирование составило 10,7 млрд рублей, уровень стоимости рисков — 1,7%. Объем кредитного портфеля банка поднялся на 24,8% с начала текущего года, достигнув суммы в 930,5 млрд рублей.

🧐 Долгое время кредитный портфель оставался стабильным, позволяя избегать формирования значительных резервов. Однако теперь началось повышение числа случаев неплатежеспособности клиентов, что вынудило банк увеличить объём выданных кредитов.

🤷♂️ Такое решение привело к резкому увеличению резервов. Банк перед выбором: либо постепенно увеличивать объёмы кредитования, сохраняя размер резервов примерно на уровне Сбербанка, либо вовсе отказаться от расширения кредитного портфеля, лишившись возможности смягчить последствия падения доходов вследствие снижения ставки.

( Читать дальше )

Результат стратегии: +4,75% за месяц. Детальный разбор облигационного портфеля

- 16 ноября 2025, 17:02

- |

Продолжаю серию разборов публичных стратегий. Сегодня — детальный взгляд на облигационный портфель, который я активно наращивал в течение прошлого месяца.

Напомню, что первая сделка была совершена 19.05.2025 года. С тех пор портфель заметно вырос. Этот результат — прямое доказательство, что мы попали в нужный момент для создания облигационной стратегии.

📍 Динамика значений по сравнению с Индексом МосБиржи полной доходности MCFTRR:

• За последний месяц: +4,75%

• За все время: +11,92%

( Читать дальше )

Торговый дневник MOEX. 2025: неделя 46

- 15 ноября 2025, 13:18

- |

1. В геополитике по линии Россия-Украина без изменений, СВО продолжается.

2. Внутреннее макро.

Инфляция в РФ с 6 по 10 ноября (за 5 дней) составила 0,09% после 0,11% с 28 октября по 5 ноября (за 9 дней). Годовая инфляция в РФ на 10 ноября замедлилась до 7,73% — Росстат

ЦБ РФ:

— Снижение ставок по вкладам вслед за смягчением ДКП не должно привести к тому, что деньги с банковских депозитов хлынут на потребительский рынок и ускорят инфляцию

— Снижение ключевой ставки до конца года возможно, как и ее сохранение

— Более сбалансированная бюджетная политика на следующие 3 года расширяет пространство для смягчения ДКП.

Расклад пока прежний: в декабре можно ожидать дальнейшее снижение ставки на 0,5-1,5%%, но это не точно, поэтому деньги на это пока лучше не ставить, а дожидаться факта.

Следующее заседание ЦБ РФ состоится через 5 недель.

3. Отчеты.

По МСФО 3 кв. 2025 отчитался Озон (#OZON). Интересно по текущим, добавил в портфель, новая бумага.

По МСФО 3 кв. 2025 отчитался Позитив (#POSI). Не интересно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал