офз

Минфин отказался от классики и поставляет на аукцион только флоатер, но без премии, поэтому выручка низкая. Индекс RGBI начал восхождение?

- 06 августа 2024, 12:10

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. При его провидении индекс RGBI был ниже 104 пунктов, сейчас ситуация немного лучше. С учётом использования флоатера и отказа от других видов ОФЗ — аукцион состоялся, единственный плюс для министерства. Но рынок ОФЗ всё равно находится под давлением, и на это есть причины:

🔔 Будем держать ставку высокой сколько потребуется для возвращения инфляции к цели. Если потребуется, готовы к повышению — заявила глава ЦБ Эльвира Набиуллина.

🔔 По последним данным Росстата, за период с 23 по 29 июля ИПЦ вырос на 0,08% (прошлые недели — 0,11%, 0,11%), с начала июля 1,07%, с начала года — 4,99% (годовая — 8,99%). Фиксируем, что 3 неделю июля подряд идёт замедление инфляции, но месяц ещё не закончился, а мы уже перешагнули порог 1% (пересчёт будет 2 дней месяца + предстоит месячный пересчёт Росстата, где инфляция может быть выше, ибо недельная корзина включает мало услуг, а они растут в цене опережающими темпами), это подводит нас к 11-12% saar, что явно многовато, даже с учётов новых цифр регулятора.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Дискриминация ОФЗ, субфедеральных и муниципальных облигаций в налоговых поправках устранена

- 06 августа 2024, 09:17

- |

Департамент налоговой политики Министерства финансов (далее – Департамент) в связи с обращением АВО от 7 июня 2024 года сообщает, что в соответствии со статьей 15 Федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах» (проект № 577665-8, Федеральный закон находится на рассмотрении в Совете Федерации Федерального Собрания Российской Федерации) абзац третий подпункта «а» пункта 6 статьи 2 Федерального закона от 23.03.2024 58-ФЗ «О внесении изменений в статьи 102 и 126.2 части первой и часть вторую Налогового кодекса Российской Федерации» после слов «(погашения) более трех лет» дополняется словами «государственных ценных бумаг Российской Федерации, государственных ценных бумаг субъектов Российской Федерации, муниципальных ценных бумаг».

Законопроект принят Госдумой в третьем чтении с вышеуказанной поправкой.

( Читать дальше )

Прогноз по ставке ЦБ оставляет в фокусе облигации-флоатеры

- 05 августа 2024, 17:51

- |

| Выпуск | ОФЗ-ПК 29014 25/03/26 | Газпром Капитал 07 | Газпром нефть БО 003P-10R |

| Ссылка на обзор | ОФЗ 29014 | ГазпромК07 | Газпн3Р10R |

| ISIN | RU000A101N52 | RU000A106375 | RU000A107UW1 |

| Эмитент | Минфин РФ | Газпром Капитал | Газпром Нефть |

| Объем выпуска, млрд рублей | 450 | 40 | 50 |

| Погашение (оферта) | 25.03.2026 (-) | 05.04.2028 (-) | 12.02.2027 (-) |

| Купон | Ставка RUONIA | RUONIA + 1,3% | Ключевая ставка + 1,3% |

| Периодичность выплат (в год) | 4 | 4 | 12 |

| Цена (% от номинала) | 99,973 | 99,5 | 100,95 |

| Расчетная доходность (12М) | 17,9% | 19,2% | 18,3% |

| Рейтинг | Покупать | Покупать | Покупать |

26 июля 2024 года на очередном заседании Банк России повысил ключевую ставку сразу на 200 б.п. ‒ до 18%. Повышение ключевой ставки было усилено жестким сигналом: «Банк России будет оценивать целесообразность дальнейшего повышения ключевой ставки на ближайших заседаниях» и среднесрочным прогнозом, в соответствии с которым средняя ключевая ставка с 29 июля до конца года будет находиться в диапазоне 18,0-19,4%.

( Читать дальше )

Оптимизм на рынке ОФЗ выглядит избыточным

- 05 августа 2024, 17:29

- |

В течение прошлой недели рынок ОФЗ отыграл потери, понесенные после заседания Банка России, на котором была повышена ставка до 18%. В результате доходность индекса RGBI снизилась на 40 б.п., вернувшись к уровню 16% годовых.

Основными факторами поддержки выступает отказ Минфина от размещения госбумаг с фиксированной ставкой на последних аукционах, замедление недельной инфляции (до 0,08% на 29 июля), а также некоторые признаки улучшения геополитического фона. Вместе с тем жесткий сигнал ЦБ относительно возможного дополнительного повышения ключевой ставки до 20% пока отошел на второй план.

В текущих условиях считаем равновероятными сценариями сохранение и повышение ключевой ставки; удлинение дюрации портфеля ОФЗ-ПД выглядит весьма рискованным. По-прежнему отдаем предпочтение флоатерам. Вместе с тем рекомендуем сократить их срочность в случае ослабления ДКП ЦБ в 2025 году.

Тинькофф стратегия Облигации ААА

&Облигации_ААА

www.tbank.ru/invest/strategies/d1f27427-8f8a-4f7d-8b8f-da10cdf77f1c/

( Читать дальше )

В депозитах, облигациях и ликвидности вы НЕ заработаете.

- 05 августа 2024, 15:23

- |

Впервые с, кажется, ноября 2022 года выбрался в видеоформат благодаря приглашению от коллег из Фомага.

Обсудили фундаментальные принципы инвестирования, позволяющие выбирать акции и надеяться на доходность выше рынка, а также что важно долгосрочному инвестору.

Разобрали целесообразность сидения в ликвидности, Сбер, Газпром, Лукойл, Астру, МТС-Банк — и гарантирует ли Путин доходность.

Приятного просмотра, однако.

Комментарии под видео и распространение — наказываются лучами добра и +3% к годовой доходности.

P.S. В комментах равнодушных не осталось, томные стенания уязвлённых депозитчиков радуют глаз. Непривычен академически-математический подход частному инвестору. Будем пушить ещё сильнее.

Разворот в ОФЗ: как на этом заработать

- 05 августа 2024, 13:31

- |

Техническая картина

• Индекс RGBI демонстрирует признаки стабилизации и возможного разворота наверх.

• Котировки вчера закрылись выше 20-дневной скользящей средней — впервые с января 2024 г. Такое поведение цены открывает дорогу к следующей технической цели в районе 107.

• На долгожданный разворот намекает и поведение индикатора RSI — здесь есть признаки бычьей дивергенции.

• Также вырисовывается идеальная фигура «Двойное дно» — классический разворотный сигнал. Цена доходит до какого-то минимума, после чего отскакивает наверх. При повторном снижении к этому уровню происходит все то же самое. О чем это говорит? О том, что при спуске котировок к определенной зоне активизируются покупатели.

( Читать дальше )

Инфляция к концу июля замедлилась, потребительская активность снижается, но на топливном рынке кризис, а бытовые услуги продолжают дорожать.

- 05 августа 2024, 11:06

- |

Ⓜ️ По последним данным Росстата, за период с 23 по 29 июля ИПЦ вырос на 0,08% (прошлые недели — 0,11%, 0,11%), с начала июля 1,07%, с начала года — 4,99% (годовая — 8,99%). Фиксируем, что 3 неделю июля подряд идёт замедление инфляции, но месяц ещё не закончился, а мы уже перешагнули порог 1% (пересчёт будет 2 дней месяца + предстоит месячный пересчёт Росстата, где инфляция может быть выше, ибо недельная корзина включает мало услуг, а они растут в цене опережающими темпами), это подводит нас к 11-12% saar, что явно многовато, даже с учётов новых цифр регулятора. Как вы заметили регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%, а прогноз по инфляции на 2024 г. до 6,5-7%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

🗣 Данные по производству нефтепродуктов скрывают 10 неделю подряд (если скрывают, жди беды, уже проходили это), напомню вам, что вес бензина в ИПЦ весомый ~5%.

( Читать дальше )

Иван Спицын - Частным инвесторам не нужны ОФЗ! Какие облигации нельзя покупать.

- 05 августа 2024, 08:11

- |

Начинают появляться хорошие спекулятивные возможности с длинными ОФЗ.

- 04 августа 2024, 22:43

- |

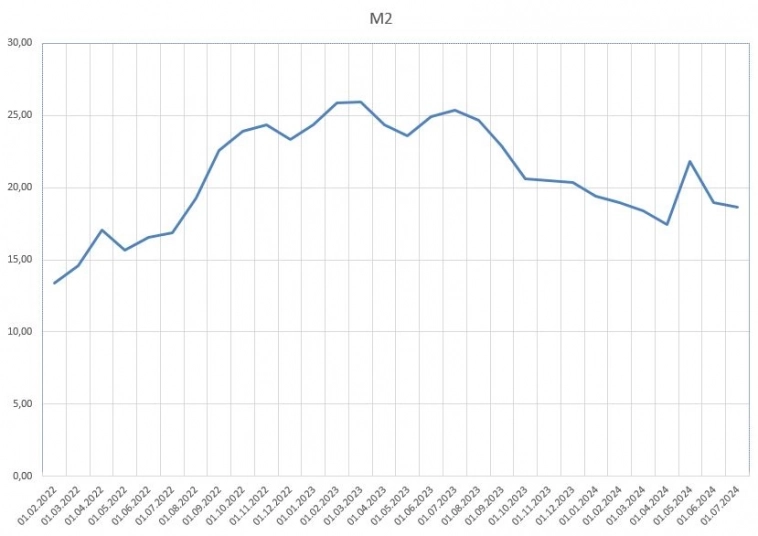

На картинке выше динамика денежной массы с начало СВО, смотреть график раннее нет смысла, так как наступила новая реальность. Из него видно, что был всплеск, который доходил до 25% и сейчас идет устойчивая динамика на снижение эмиссии. Нашим денежным властям удается удерживать ситуацию стабильной. На фоне прекращения различных льготных программ, а так же повышения ставки до 18%, я думая, эмиссия будет и дальше снижаться и уже большая вероятность на 01.08.2024 ее увидеть на уровне 16% или даже ниже. А эмиссия это индикатор к покупке длинных ОФЗ для меня.

Риски увеличения прироста денежной массы я нахожу маловероятными, экономические власти делают все, чтобы удержать наши финансовые показатели в контролируемом состоянии. Я их действия нахожу очень профессиональными.

Основной риск денежной эмиссии, это выход СВО на новый виток эскалации, на сегодня я вижу в этом малую вероятность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал