офз

Сбер фиксирует небольшое снижение инфляции в РФ — первый заместитель председателя правления Сбербанка Александр Ведяхин

- 03 сентября 2024, 14:35

- |

Снижение ставки начнется тогда, когда начнется устойчивый тренд на снижение инфляции. Мы сейчас по ранним индикаторам, которые у нас называются «СберИндекс», видим небольшое изменение тренда вниз именно в части инфляции. Достаточно ли его будет Центробанку, чтобы принять решение о снижении ставки — однозначно нет. В моем понимании, сейчас 50 на 50 — либо оставят как есть, либо повысят — первый заместитель председателя правления Сбербанка Александр Ведяхин

tass.ru/ekonomika/21755133

- комментировать

- ★1

- Комментарии ( 0 )

Долгосрочные ОФЗ

- 03 сентября 2024, 14:01

- |

Ожидания vs реальность & возможные варианты.

Те, кто покупают сейчас дальние ОФЗ надеются на скорое снижение инфляции, а за ней, и ключевой ставки:

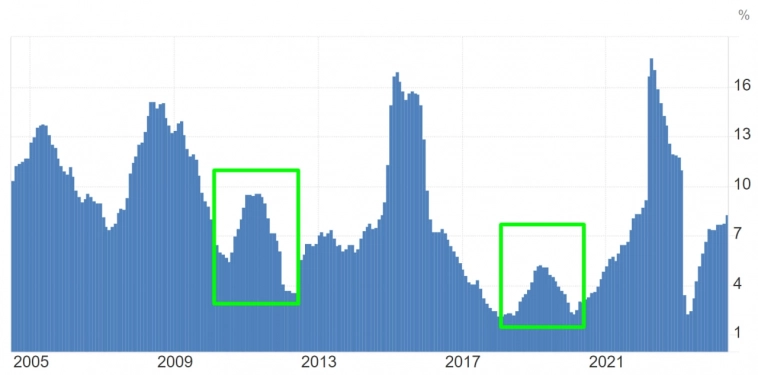

Инфляция за 20 лет

Как это было в 2011 & 2019. Да, так может быть. Но необязательно.

Существуют ещё два сценария движения ключевой ставки ЦБ:

1. Боковик на несколько лет:

( Читать дальше )

❗️Наш рынок развернули вверх как я и прогнозировал цель роста 3500 по индексу ММВБ (почти 39%)

- 03 сентября 2024, 12:36

- |

❗️👆Как я и прогнозировал вчера был финальный день падения нашего рынка (рукотворный вынос толпы физиков из лонга акций, юрики выносили физиков что бы дёшево купить акций на панике физиков перед ростом) и я вчера активно покупал. t.me/hedge_fund_online/20565

Вчерашние мои прогнозы о том что финал падения рынка smart-lab.ru/mobile/topic/1055560/

smart-lab.ru/blog/1055865.php

Рынок чётко дошёл до нижней линии поддержки растущего канала по индексу ММВБ (кстати падать от тоже начал несколько месяцев назад от верхней линии сопротивления растущего канала, всё идеально чётко.) Растущий канал по индексу ММВБ идёт с 2000 года

Наш рынок развернули вверх, сейчас очень много кто продал и кто шортит (физиклв) наш рынок моё мнение что им устроют шортокрыл к квартальной экспирации фьючерсов которая будет 19 сентября.

Жду что ЦБ не будет повышать ставку 13 сентября (а в идеале понизит) и это приведёт к более активному росту нашего рынка

Цели роста по индексу ММВБ

1) В районе 3000

( Читать дальше )

Идеи в облигациях (ОФЗ). Часть 1

- 03 сентября 2024, 12:30

- |

💼 Обещанная подборка облигаций. Часть 1

Дорогие подписчики, в текущей ситуации на рынке все бОльшим спросом начинают пользоваться долговые бумаги — облигации. Недавно как раз рассказывали как оценить платежеспособность компании при выборе облигаций с помощью кредитного рейтинга и с помощью финансовых показателей.

✔️Начать хотелось бы с самых надежных бумаг и это, конечно же, облигации федерального займа (ОФЗ):

Из самых коротких отличными идеями являются:

🟡ОФЗ 26234

Погашение 16.07.2025 (10,5 месяцев);

Купонная доходность к текущей цене 4,9%;

Выплаты 2 раза в год (январь, июль);

Доходность к погашению ~17,9% годовых.

🟡ОФЗ 26229

Погашение 12.11.2025 (14,5 месяцев);

Купонная доходность к текущей цене ~8%;

Выплаты 2 раза в год (ноябрь, май);

Доходность к погашению ~17,6% годовых.

Из более длинные выпусков со сроком погашению от 2-х до 5-ти лет интересны следующие бумаги:

🟡ОФЗ 26219

Погашение 16.09.2026 (2 года и половина месяца);

( Читать дальше )

Самый страшный враг инвестора - он сам

- 03 сентября 2024, 11:56

- |

В последние месяцы российский рынок заставляет сильно нервничать инвесторов! Индекс Московской биржи со своего пика 17 мая до 3 сентября 2024 упал больше, чем на 27%, а индекс MCFTR, который учитывает дивиденды на 24%. Инвесторы, которые вкладывали деньги год назад сейчас имеют -15,77% (если считать по тому же MCFTR).

Не радуют и облигации. Ужесточение ДКП привело к тому, что индекс RGBITR (корзина ОФЗ + купоны) со своего максимума в январе потерял 9,91%, а за 1 год показал результат -8,37%.

В таких условиях снова зазвучали стандартные тезисы, что вложив деньги в депозиты, можно было бы получить гарантированные 8,3% — 9,2%, если смотреть на агрегированные показатели, публикуемые Банком России на август 2023. Несомненно, это так! Как и то, что задним умом мы все сильны.

Сколько бы я и другие профессионалы рынка не писали, что мы не наблюдаем ничего из ряда вон выходящего, а все эти движения укладываются в обычные расчёты для российского рынка, каждый раз происходит одно и то же.

Так, например, историческая волатильность MCFTR составляет 27%, а это значит, что на горизонте 109 дней после начала падения с 17 мая 2024 волатильность должна была составлять 14,7%, при этом Value at Risk c 95% доверительным интервалом тогда равен 24%.

( Читать дальше )

Индекс облигаций RGBI всё-таки обновил минимум с марта 2022 года

- 02 сентября 2024, 17:40

- |

Кто ещё обновляет минимумы 👇

На исторических минимумах: Fix Price, Сегежа, МВидео и почти все IPO (КЛВЗ, Кармани, Ива, Займер, Генетико, Европлан, Промомед, МТС-банк, ВсеИнструменты, Делимобиль)

На минимумах с осени 2022: МТС, Самолет, ВК, En+, МГТС-ао, ТГК-1

На минимумах с начала СВО: ВТБ, Аптеки 36.6, ОГК-2, Магаданэнерго, СаратНПЗ

А ещё:

— Алроса — мин с декабря 2014

— Газпром — мин с октября 2017

— Норникель — мин с июля 2018

— Русгидро — мин с марта 2020

— Русал — мин с октября 2020

https://t.me/thefinansist

Сколько могут принести длинные ОФЗ на горизонте до 3 лет?

- 02 сентября 2024, 15:58

- |

ЦБ РФ 29.08.2024 презентовал проект Основных направлений единой государственной денежно-кредитной политики (ДКП) на 2025-27 гг., где представил различные сценарии по макроэкономическому развитию, в т. ч. по инфляции и ключевой ставке (КС). Предлагаю посмотреть какую доходность могут принести отдельные длинные ОФЗ (26244, 26243, 26240 и 26238) на временном горизонте 1−3 года.

( Читать дальше )

🐳 RGBI обновляет дно

- 02 сентября 2024, 15:40

- |

Как обсуждали ранее, рынок облигаций в любом случае ожидает дальнейшее сползание в бездну.

Рост тела ОФЗ с конца Июля был не обоснованным. О чём мы обсуждали не раз. Вернуться к покупкам длинных ОФЗ можно после уверенных данных о замедлении инфляции. А сделать выводы можно только после получения месячных данных.

При этом гарантий, что инфляция позже снова не начнёт разгоняться нет. Инфляция замедлялась с Осени 2023 по Весну 2024. Покупал под это ОФЗ-ПД, но после начала инфляционного роста покупки ОФЗ на стоп. Падать можно очень долго. Огромные планы по размещению Минфина и Инфляционное давление — это гремучая смесь для ОФЗ с постоянным купоном. ОФЗ флоатеры вариант рабочий, если нужны облигации и/или надо припарковать кэш. Как и Фонды денежного рынка $LQDT

С корпоративными флоатерами надо быть очень аккуратным сейчас, только крепкие с финансовой точки зрения истории. Дефолты слабых игроков нас ждут ближайшее время.

Сейчас список купленных выпусков выглядит так:

Дата / Выпуск / Годовая купонная доходность от цены покупки:

( Читать дальше )

Что с моими ОФЗ? Обзор портфеля и ситуации на рынке

- 01 сентября 2024, 15:49

- |

Всем привет! В последние месяцы активно покупаю как акции, так и ОФЗ в связи со снижением цен на рынке. Сегодня будет обзор моего портфеля ОФЗ, ситуации на рынке ОФЗ и дальнейших моих действий.

Я начал покупать ОФЗ еще в начале октября 2023 г. с планами регулярных покупок в течение полугода. Полагал, что в течение этого периода возможно снижение цен на рынке. Однако падение заняло больше времени и продолжается до сих пор.

Я продолжаю покупать, как и прежде, раз в 2 недели. График моих покупок ОФЗ можете увидеть на картинке ниже. Там же представлено соотношение акций и облигаций в портфеле. Сейчас доля облигаций чуть более 30% (87% из них – долгосрочные ОФЗ), что вполне приемлемо для диверсификации портфеля. Доля облигаций продолжает расти, но не сильно, т.к. одновременно покупаю акции по стратегии, и сумма покупки акций увеличивается в последнее время в связи с падением рынка акций.

Цель покупок ОФЗ – получение 14% годовых по купонам + переоценка рыночной стоимости при снижении инфляции и ключевой ставки. В сумме это все должно дать до 20% годовых до 2029 г. Раньше рассчитывал на 16%, но сейчас ставки выросли, поэтому и доходности тоже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал