SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Обращение к тролям, к администрации сайта и к Александру Герчику)))

- 28 мая 2013, 16:21

- |

Просто слушаем))) Всем тролям сразу говорю, что я на вас клал))) гыы :D. Знаю, что сейчас снова начнется обсираловка...

P.S. Кто считает что я прав, ставим + и всех тролей в БАНЮ...

P.S.S. Если кому то что не нравится, то просто, пройдите мимо...

- комментировать

- 57 | ★2

- Комментарии ( 158 )

Options Industry

- 28 мая 2013, 08:05

- |

Тема опционов на Смарт-Лабе не слишком популярна. Большинство постов размещается людьми, которые остаются в вечном статаусе учеников и поиска грааля, пытаясь угадать очередное движение на рынке.

В то же время хотелось бы больше информации от настоящих профессионалов, которые действительно преуспели в каком-то виде торговле.

Я на рынке уже более 10 лет, в том числе последние 5 моя профессия тесно с ним связана. Очень много было отработано различных методов. Начиная от скальпинга, кончая портфельным управлением на основе фундаментального анализа. Опционами стал заниматься сравнительно недавно, но думаю уже всерьез и надолго. Мой взгляд на рынок и на торговлю сильно изменился с этих пор.

В чем преимущества опционов перед направленной торговлей, будь то скальпинг, интрадей или дейтрейдинг? Обычным спекулянтам, чтобы зарабатывать свой кусок хлеба на рынке нужно постоянно искать неэффективности. То одну, то другую… Даже создав портфель торговых систем вы не застрахованы от того, что через скорое время они все перестанут работать. Торгуя же опционами, вы торгуете свойства рынка или конкретного финансового инструмента. А они если и меняются, то это очень длительный процесс, который занимает годы. Согласитесь, узнать свойства, проведя несколько простых статистических исследований гораздо проще, чем постоянно находится в поисках грааля, применяя очередной индикатор тех. анализа к графику цены в каком-нибудь Метастоке))

( Читать дальше )

В то же время хотелось бы больше информации от настоящих профессионалов, которые действительно преуспели в каком-то виде торговле.

Я на рынке уже более 10 лет, в том числе последние 5 моя профессия тесно с ним связана. Очень много было отработано различных методов. Начиная от скальпинга, кончая портфельным управлением на основе фундаментального анализа. Опционами стал заниматься сравнительно недавно, но думаю уже всерьез и надолго. Мой взгляд на рынок и на торговлю сильно изменился с этих пор.

В чем преимущества опционов перед направленной торговлей, будь то скальпинг, интрадей или дейтрейдинг? Обычным спекулянтам, чтобы зарабатывать свой кусок хлеба на рынке нужно постоянно искать неэффективности. То одну, то другую… Даже создав портфель торговых систем вы не застрахованы от того, что через скорое время они все перестанут работать. Торгуя же опционами, вы торгуете свойства рынка или конкретного финансового инструмента. А они если и меняются, то это очень длительный процесс, который занимает годы. Согласитесь, узнать свойства, проведя несколько простых статистических исследований гораздо проще, чем постоянно находится в поисках грааля, применяя очередной индикатор тех. анализа к графику цены в каком-нибудь Метастоке))

( Читать дальше )

Опционы

- 26 мая 2013, 12:38

- |

Последнее время время мне никак не удается побывать на общественных биржевых мероприятиях. Очень хотел выбраться на конференцию в Киеве, хотя бы на вечер субботы, но и этого не получилось. Все таки общение с коллегами бывает интересным и полезным. Зато вот сейчас еду в поезде и есть время написать короткий топик (коллеги мне еще про конференцию не рассказывали детально, но в общих чертах, полагаю, она была недалека от последних рабочих групп на бирже).

Итак, давайте не будем сами себя вводить в заблуждение. Нужно четко понимать, что текущий стаканный опционный рынок — это продукт работы нескольких участников, пересчитать которых можно по пальцам одной руки. Кроме того есть с десяток более мелких участников, которые облепляют этот остов. Они делают примерно тоже самое, но при наличии соответствующих ориентиров. И эта модель реально работает. Спреды на опционах за последние два года сузились в разы в терминах волатильности. Больших неэфективностей, и тех, почти не стало.

( Читать дальше )

Итак, давайте не будем сами себя вводить в заблуждение. Нужно четко понимать, что текущий стаканный опционный рынок — это продукт работы нескольких участников, пересчитать которых можно по пальцам одной руки. Кроме того есть с десяток более мелких участников, которые облепляют этот остов. Они делают примерно тоже самое, но при наличии соответствующих ориентиров. И эта модель реально работает. Спреды на опционах за последние два года сузились в разы в терминах волатильности. Больших неэфективностей, и тех, почти не стало.

( Читать дальше )

Биржа хочет запустить битву "Битву титанов" также на опциях - нужны(и важны) ваши предложения.

- 25 мая 2013, 21:08

- |

Сначала преамбула — пишу с опционной конференции в Киеве, которая по моим оценкам проходит в весьма конструктивном ключе )

Роман Сульжик молодец — очень внимательно слушает все предложения, привлёк много западных игроков,

которые в песпективе могут весьма сильно поднять ликвидность нашего срочного(и не только) рынка.

Теперь кратко что решили(в порядке убывания приоритета) об основных проблемах и предложениях, обсуждавшихся последнее время общественностью:

1 — комисс дешёвых опций(<90п) всё таки биржа вроде согласилась понизить, но не очень сильно, как я понял

будет плавающий дисконт 10-50% но не более 2р

2 — короткие(по сроку) опции, скорее всего недельные, вроде как решено всё таки сделать и посмотреть что получиться )

Явно против сначала был только Твардовский, но и его к концу конфы вроде таки уломали )

Вопрос прореживания страйков отдельно не рассматривался, но ясно что в недельных они должны быть уже, это вопрос

чисто технический и думаю никаких проблем тут не будет.

3 — опционы на акции

решено вроде делать, лично меня очень это порадовало, западные участники были двумя руками ЗА, у них так

вообще намного более привычно.

4 — дата экспирации — вроде как решено плавно смещаться к международным стандартам, т.е. к 3-й пт. месяца

Тут против никого не было, западные участники вообще двумя руками ЗА )

5 — RTSVX и его неликвидность, как с этим бороться и вообще жить ?

решено сделать алгоритм ближе к чикагскому VIX и(главное ИМХО) удлинить срок жизни этого фьюча чтоб торговать им стало иметь некий экономический смысл !

рассматривалось также предложение сделать несколько индексов волы по типу какой станет популярней и реально ликвидным !

остальные прибить потом труда не составит )

вроде всё, теперь самое сладкое по теме топа )

У биржи есть идея запустить битву «Битву титанов»(http://rts.micex.ru/n2464) также на опциях, что по мне очень позитивно )

лично моё мнение что надо начинать с 3-го страйка от центра в обе стороны и дальше(остальные и так ликвидны)

но биржа хочет собрать все мнения участников рынка об этой идее !

На смарте они сами не хотят писать, поэтому одна очень симпатичная девушка(по совместительству начальник мониторинга маркетмейкеров) попросила меня собрать как можно более полную инфу от разных участников рынка по этой акции.

Так что пишите, все конструктивные мнения будут так или иначе учтены !

А мне может помогут со временем войти в биржевой совет(не помню как правильно называется) чтобы в дальнейшем облегчить взаимодействие

биржи с разными сегментами трейдерского сообщества.

Как я понял бирже сейчас очень важен feedback и Роман Сульжик всячески это подчёркивал во всех своих выступлениях.

Всем удачи и побольше постов по существу.

Роман Сульжик молодец — очень внимательно слушает все предложения, привлёк много западных игроков,

которые в песпективе могут весьма сильно поднять ликвидность нашего срочного(и не только) рынка.

Теперь кратко что решили(в порядке убывания приоритета) об основных проблемах и предложениях, обсуждавшихся последнее время общественностью:

1 — комисс дешёвых опций(<90п) всё таки биржа вроде согласилась понизить, но не очень сильно, как я понял

будет плавающий дисконт 10-50% но не более 2р

2 — короткие(по сроку) опции, скорее всего недельные, вроде как решено всё таки сделать и посмотреть что получиться )

Явно против сначала был только Твардовский, но и его к концу конфы вроде таки уломали )

Вопрос прореживания страйков отдельно не рассматривался, но ясно что в недельных они должны быть уже, это вопрос

чисто технический и думаю никаких проблем тут не будет.

3 — опционы на акции

решено вроде делать, лично меня очень это порадовало, западные участники были двумя руками ЗА, у них так

вообще намного более привычно.

4 — дата экспирации — вроде как решено плавно смещаться к международным стандартам, т.е. к 3-й пт. месяца

Тут против никого не было, западные участники вообще двумя руками ЗА )

5 — RTSVX и его неликвидность, как с этим бороться и вообще жить ?

решено сделать алгоритм ближе к чикагскому VIX и(главное ИМХО) удлинить срок жизни этого фьюча чтоб торговать им стало иметь некий экономический смысл !

рассматривалось также предложение сделать несколько индексов волы по типу какой станет популярней и реально ликвидным !

остальные прибить потом труда не составит )

вроде всё, теперь самое сладкое по теме топа )

У биржи есть идея запустить битву «Битву титанов»(http://rts.micex.ru/n2464) также на опциях, что по мне очень позитивно )

лично моё мнение что надо начинать с 3-го страйка от центра в обе стороны и дальше(остальные и так ликвидны)

но биржа хочет собрать все мнения участников рынка об этой идее !

На смарте они сами не хотят писать, поэтому одна очень симпатичная девушка(по совместительству начальник мониторинга маркетмейкеров) попросила меня собрать как можно более полную инфу от разных участников рынка по этой акции.

Так что пишите, все конструктивные мнения будут так или иначе учтены !

А мне может помогут со временем войти в биржевой совет(не помню как правильно называется) чтобы в дальнейшем облегчить взаимодействие

биржи с разными сегментами трейдерского сообщества.

Как я понял бирже сейчас очень важен feedback и Роман Сульжик всячески это подчёркивал во всех своих выступлениях.

Всем удачи и побольше постов по существу.

опционы. Текущая ситуация

- 25 мая 2013, 17:56

- |

Давно не писал. Как то не было необходимости. С последнего моего поста у меня не было практически ни одного убыточного дня. Вот что значит покупать волатильность! Аппетит наступает во время еды, за последние два месяца я узнаю всё больше, знания растут по экспоненте, становится страшно от осознания тех возможностей, которые от меня скрывались:)

Интересно, что старые привычки голой продажи волатильности мешают отжать по максимуму. Вообще, получилась удивительная вещь, я торгую против себя прошлого. Наконец-то появилось понимание того, почему мой колодец на рынке не высохнет — а это грааль :)

По текущей ситуации — удалось в пятницу продать на панике волатильность по 29% (125 страйк). Улыбка выгнулась, 100% кого-то разочаровали последние пол года, а среда-четверг-пятница были последней каплей, и вчера он закрылся или его закрыли, даже колы в моменте существенно подоражали. Возможно кто-то что-то знает, и нас ждет мощный слив. Но по моей технике (я, возможно, про это отдельный эпос напишу, может ай фон подарят:)) никакого слива не будет, возможно мы даже дно нарисовали, а волатильность подпрыгнула из-за маржин кола продавца лотереек. :)

Возможно, даже смогу ответить на какие-нибудь умные вопросы!

P.S. кому нужен сильный опционщик, пишите, готов к любым предложениям!

Интересно, что старые привычки голой продажи волатильности мешают отжать по максимуму. Вообще, получилась удивительная вещь, я торгую против себя прошлого. Наконец-то появилось понимание того, почему мой колодец на рынке не высохнет — а это грааль :)

По текущей ситуации — удалось в пятницу продать на панике волатильность по 29% (125 страйк). Улыбка выгнулась, 100% кого-то разочаровали последние пол года, а среда-четверг-пятница были последней каплей, и вчера он закрылся или его закрыли, даже колы в моменте существенно подоражали. Возможно кто-то что-то знает, и нас ждет мощный слив. Но по моей технике (я, возможно, про это отдельный эпос напишу, может ай фон подарят:)) никакого слива не будет, возможно мы даже дно нарисовали, а волатильность подпрыгнула из-за маржин кола продавца лотереек. :)

Возможно, даже смогу ответить на какие-нибудь умные вопросы!

P.S. кому нужен сильный опционщик, пишите, готов к любым предложениям!

Мини-отчет Опционная конференция в Киеве. День первый.

- 25 мая 2013, 05:04

- |

Ну что сказать?

Пишу с полей, где не на шутку профики в очередной раз но с пылким этузиастом обсуждают видения переформирования срочного рынка. Мого проектов зреет, Биржа ищет подходы, собирает мнения. Очень жаль что в этом году не состою в комитете по срочному рынку и о новинках, планах и идеях теперь узнаю несколько позже.

Что обсуждалось? Наиболее интересные моменты тезисно:

— Временная структура волатильности

— Скью биржи, кому она нужна, каким целям служит итд тп, как сделать ее лучше, чем она может стать лучше и для кого это надо если с текущей и основной задачей оценки рисков она справляется неплохо

— Индекс викс, повторение методики СэнПи, возможно ли это при отсутствии и низкой ликвидности дальних контрактов

— Запуск фьюча на волатильность центрального страйка, возможности использования для вега хеджа обоих инструментов (задумайтесь, сколько разных улыбок могут по методе индекса дать вол, скажем 24… да бесконечно много троек кривых на всех сроках, какой это хедж, если нельзя захеджить вегу иначе чем купить или продать что-то рядом с открытым страйком...)

( Читать дальше )

Пишу с полей, где не на шутку профики в очередной раз но с пылким этузиастом обсуждают видения переформирования срочного рынка. Мого проектов зреет, Биржа ищет подходы, собирает мнения. Очень жаль что в этом году не состою в комитете по срочному рынку и о новинках, планах и идеях теперь узнаю несколько позже.

Что обсуждалось? Наиболее интересные моменты тезисно:

— Временная структура волатильности

— Скью биржи, кому она нужна, каким целям служит итд тп, как сделать ее лучше, чем она может стать лучше и для кого это надо если с текущей и основной задачей оценки рисков она справляется неплохо

— Индекс викс, повторение методики СэнПи, возможно ли это при отсутствии и низкой ликвидности дальних контрактов

— Запуск фьюча на волатильность центрального страйка, возможности использования для вега хеджа обоих инструментов (задумайтесь, сколько разных улыбок могут по методе индекса дать вол, скажем 24… да бесконечно много троек кривых на всех сроках, какой это хедж, если нельзя захеджить вегу иначе чем купить или продать что-то рядом с открытым страйком...)

( Читать дальше )

Миф о "S&P 500 - $2000?"

- 24 мая 2013, 19:46

- |

В последнее время можно встретить множество статей в известных журналах с такими заголовками:

- «Этот рынок ничто иное, как S&P 500 с ценой $2000

- «Этот рынок не остановить»

- «Я не видел такого рынка последние 30 лет»

- «Следующая остановка для рынков просто выше»

Есть еще проблема в том, что аналитики, которые пытаются прогнозировать будущие доходы компании, делают это слишком оптимистично. График ниже показывает, что аналитики прогнозировали в начале 2012 года на период в один год 2012-2013 года. Как видно, что фактические доходы компаний отличались от прогнозов аналитиков. Такое, слишком бычье настроение аналитиков указывает на дешевизну акций, что расходиться с текущей реальностью.

( Читать дальше )

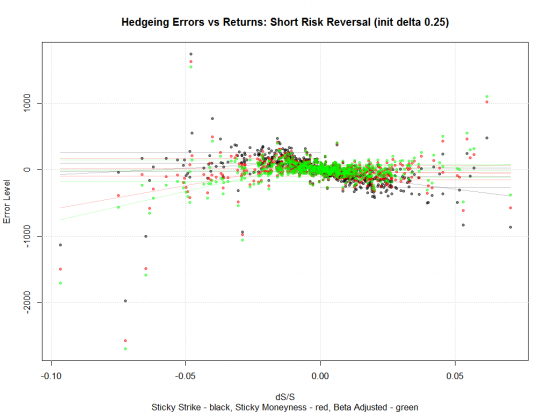

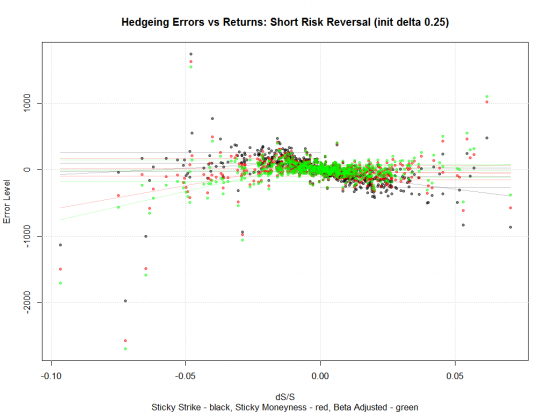

Beta vs Delta

- 24 мая 2013, 09:50

- |

На прошедшей 18 мая конференции НОК-6 я сделал доклад, часть которого была посвящена способам вычисления дельты. Ссылка на презентацию есть в моем предыдущем посте: http://quant-lab.com/events/poc-6.html

Сейчас я хочу рассказать о методе расчета дельты (я его назвал Beta Adjusted). Повторюсь, что в своем докладе я рассмотрел два метода для вычисления дельты опциона — Sticky Strike и Sticky Moneyness. Третий метод Beta Adjusted — это модифицированный мной Sticky Moneyness. Но обо всем по порядку.

Hedge setup

Для оценки точности вычисления дельты тем или иным способом я использовал анализ ошибок хеджирования. Хеджировались следующие портфели: короткий пут, короткий колл, короткий стрэнгл, риск-реверсал (дельты опционов, составляющих портфели, были по модулю равны 0.5, 0.25, 0.1 и 0.05). Портфель открывается по теоретическим ценам на конец рассматриваемого торгового дня. Далее вычисляется дельта одним из указанных способов, и в портфель добавляется позиция по базовому активу, нейтрализующая дельту, по расчетной цене на момент закрытия торгов. На следующий торговый день позиция закрывается также по теоретическим ценам. Ошибка хеджирования определяется как финансовый результат, к которому приводят данные операции, за вычетом однодневной теты портфеля (если тета отрицательная, то фактически ее модуль добавляется к результату). Были рассчитаны ошибки хеджирования за период с 2010-03-01 по 2013-04-30 для опционов, до экспирации которых оставалось от 30 до 5 календарных дней включительно.

( Читать дальше )

Сейчас я хочу рассказать о методе расчета дельты (я его назвал Beta Adjusted). Повторюсь, что в своем докладе я рассмотрел два метода для вычисления дельты опциона — Sticky Strike и Sticky Moneyness. Третий метод Beta Adjusted — это модифицированный мной Sticky Moneyness. Но обо всем по порядку.

Hedge setup

Для оценки точности вычисления дельты тем или иным способом я использовал анализ ошибок хеджирования. Хеджировались следующие портфели: короткий пут, короткий колл, короткий стрэнгл, риск-реверсал (дельты опционов, составляющих портфели, были по модулю равны 0.5, 0.25, 0.1 и 0.05). Портфель открывается по теоретическим ценам на конец рассматриваемого торгового дня. Далее вычисляется дельта одним из указанных способов, и в портфель добавляется позиция по базовому активу, нейтрализующая дельту, по расчетной цене на момент закрытия торгов. На следующий торговый день позиция закрывается также по теоретическим ценам. Ошибка хеджирования определяется как финансовый результат, к которому приводят данные операции, за вычетом однодневной теты портфеля (если тета отрицательная, то фактически ее модуль добавляется к результату). Были рассчитаны ошибки хеджирования за период с 2010-03-01 по 2013-04-30 для опционов, до экспирации которых оставалось от 30 до 5 календарных дней включительно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал