SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. tt095

Миф о "S&P 500 - $2000?"

- 24 мая 2013, 19:46

- |

В последнее время можно встретить множество статей в известных журналах с такими заголовками:

- «Этот рынок ничто иное, как S&P 500 с ценой $2000

- «Этот рынок не остановить»

- «Я не видел такого рынка последние 30 лет»

- «Следующая остановка для рынков просто выше»

Есть еще проблема в том, что аналитики, которые пытаются прогнозировать будущие доходы компании, делают это слишком оптимистично. График ниже показывает, что аналитики прогнозировали в начале 2012 года на период в один год 2012-2013 года. Как видно, что фактические доходы компаний отличались от прогнозов аналитиков. Такое, слишком бычье настроение аналитиков указывает на дешевизну акций, что расходиться с текущей реальностью.

Другая проблема состоит в том, что как формировалась прибыль на акцию EPS. Для здорового роста компании, необходимо, что бы шел постоянный высокий спрос на продукцию. В текущих рыночных условиях, компании начали прибегать к практике «выкупа акций», что оказалось очень эффективным способом на влияние прибыли на акцию (EPS), потому что чем меньше акций обращается (выкупается), тем больше будет EPS. В этом году, крупные американские компании дали добро на выкуп акций на сумму в $286 млрд., что на 88% больше по сравнению с аналогичным периодом прошлого года. Поэтому сейчас нужно адекватно понимать, то как формируется EPS, потому что сейчас компании специально проводят такую практику, что бы побить оценки Wall Street и следует понимать, что руководству сейчас нет ничего более выгодного, чем выкупать акции.

К тому же нужно понимать, что параболический всплеск на активы, НИКОГДА не заканчивается хорошо. Достаточно будет вспомнить параболический всплеск на золото в 2011 году, когда шли дебаты по поводу государственного долга США. В то время, также многие инвесторы вкладывались в золото, хотя мы давали обратную оценку. Были также и те, которые сумели хорошо заработать на падении, особенно на серебре. Сейчас такая же ситуация, вместо оптимистического настроя, следует отрабатывать шорт – позиции. Цены на рынке подчиняются «закону гравитации» и одним из способов его измерения есть стандартное отклонение. Одно стандартное отклонение охватывает 68,2% результатов в пределах заданного распределения данных, два стандартных отклонения охватывает 95,2% результатов, а три стандартных отклонения 99,8% результатов. Нынешние экстремальные уровни, находясь в состоянии перекупленности делают лонговые позиции инвесторов – опасными.

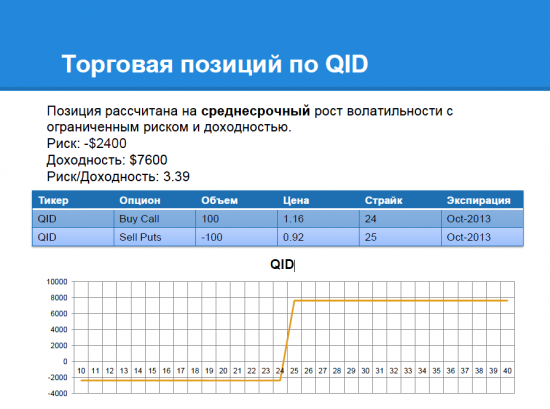

Для отработки коррекции в шорт, можно воспользоваться одной из опционных стратегий с ограниченным риском на обратные ETF. В данном примере приведен инструмент QID и созданная стратегия. Инвестиционные идеи

17 |

Читайте на SMART-LAB:

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, и тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В...

30 января 2026, 15:38

Маржинальная торговля: кому она подходит и какие риски стоит учитывать?

Маржинальная торговля остаётся одним из самых обсуждаемых инструментов на рынке. Возможность увеличить объём операций за счёт заёмных средств...

30 января 2026, 12:53