SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

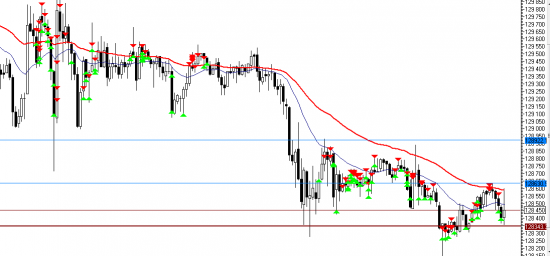

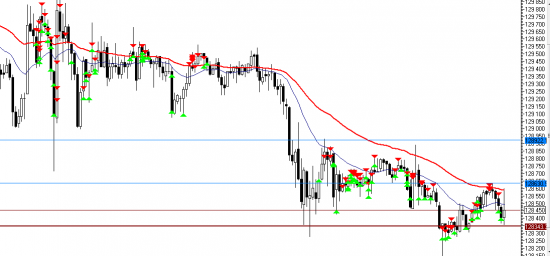

Пятница "развратница" на фьючерсе РТС

- 30 августа 2013, 23:58

- |

Ни одной убыточной сделки за день!!! Чистый финрез + 15 000 руб.

Для хомячков и троллей: ваше мнение мне побоку.

ДЛЯ ЛЮДЕЙ: просто некому показать )))))) ну не жене же на ночь показывать + может кто то из вас поддержит, мне будет приятно.Вообщето я торгую исключительно опционами на РТС и УБ, а это так шалости ради.

Мои блоги и обзоры здесь http://smart-lab.ru/my/Sany/blog/all/ Не забывайте ставить плюс, спасибо.

Для хомячков и троллей: ваше мнение мне побоку.

ДЛЯ ЛЮДЕЙ: просто некому показать )))))) ну не жене же на ночь показывать + может кто то из вас поддержит, мне будет приятно.Вообщето я торгую исключительно опционами на РТС и УБ, а это так шалости ради.

Мои блоги и обзоры здесь http://smart-lab.ru/my/Sany/blog/all/ Не забывайте ставить плюс, спасибо.

- комментировать

- 112 | ★2

- Комментарии ( 55 )

Что будет с ри? Рассказываю (палю грааль)

- 30 августа 2013, 18:49

- |

Уже не первый год собираю паттерны возможных движений на ри, при различных ситуациях и начальных условиях.

Сейчас картинка выглядит однозначно — ВВЕРХ.

Какой набор признаков мне об этом говорит:

1. Выкупают RI с резким ростом ОИ, при этом заметны «проливы», на которых из стопов выкидывают тех, кто так же пытается набрать небольшой лонг.

2. Активно скупают некоторые акции (везут на хаи, чтобы удержать рынок), при этом другие акции прижимают к противоестественным лоям. В 90% случаях это используеся для того, чтобы затем устроить мощнейший шорт-сквиз, используя перепроданные акции. Вот пример одной из прошлых экспираций.

( Читать дальше )

Сейчас картинка выглядит однозначно — ВВЕРХ.

Какой набор признаков мне об этом говорит:

1. Выкупают RI с резким ростом ОИ, при этом заметны «проливы», на которых из стопов выкидывают тех, кто так же пытается набрать небольшой лонг.

2. Активно скупают некоторые акции (везут на хаи, чтобы удержать рынок), при этом другие акции прижимают к противоестественным лоям. В 90% случаях это используеся для того, чтобы затем устроить мощнейший шорт-сквиз, используя перепроданные акции. Вот пример одной из прошлых экспираций.

( Читать дальше )

Как это все достало

- 30 августа 2013, 11:41

- |

Как же достал фьючерс на РТС, устал я от таких движений 500 вверх 500 вниз.Такое чувство что крупному игроку подарили робот по Дельта-хеджированию и он решил попробовать на опционах поработать да так ем страшно что боится что дельта выйдет куда нибудь не туда.

Вот и гоняет рынок.

Наверно до экспирации так будет.

Вот и гоняет рынок.

Наверно до экспирации так будет.

Для тех, кто ещё бредит ростом.

- 29 августа 2013, 13:11

- |

Вчера в США произошла аномалия. Соотношение опционов колл к опционам пут достигло 2.94! Т.е почти 3 колла на 1 пут. Такого я не припомню. Сначала я подумал, что это глюк биржи CBOE.

То же самое, только 10-дневная средняя

( Читать дальше )

То же самое, только 10-дневная средняя

( Читать дальше )

Игра вверх

- 29 августа 2013, 12:16

- |

Коротенько так напишу. Отыграть движение вверх можно попробовать следущим образом. купить кол 130 сентябрь и продать пут 125 октябрь. После этого выключить монитор и пойти на рыбалку.

Проданный 125 пут компинсирует потери за покупку 130 кола. Я не вижу рынок в октябре ниже 125 страйка. По-этому продаю 125 страйк октябрь и думаю (предполагаю), что будет рост. Таким образом решил обыграть данный вариант. Если с выбором игры определился, чего торчать у монитора- нужно идти и получать удовольствия от жизни)))

Проданный 125 пут компинсирует потери за покупку 130 кола. Я не вижу рынок в октябре ниже 125 страйка. По-этому продаю 125 страйк октябрь и думаю (предполагаю), что будет рост. Таким образом решил обыграть данный вариант. Если с выбором игры определился, чего торчать у монитора- нужно идти и получать удовольствия от жизни)))

Каких путов накупил Дж.Сорос?

- 28 августа 2013, 20:50

- |

На интерфаксе была новость о том, что несколько дней назад Джордж Сорос

сделал ставку на снижение американского рынка — его фонд купил пакет

put-опционов вне денег на индекс SP 500 объемом, превышающим $1,2 млрд...

Чего он там конкретно купил :) у кого есть подробности?

сделал ставку на снижение американского рынка — его фонд купил пакет

put-опционов вне денег на индекс SP 500 объемом, превышающим $1,2 млрд...

Чего он там конкретно купил :) у кого есть подробности?

Евро доллар и ситуация на опционном рынке CME

- 28 августа 2013, 14:37

- |

Последние дни идет болтанка в коридоре по евро доллару. Сверху это 1.34 снизу это 1.33 — 1.332 Все ждут данных в четверг по безработице, по прогнозу они будут лучше, количество заявок снизится и это могут использовать для начала укрепления доллара по всему спектру рынка а также еще одной волны вниз на фондовом рынке. Так как восстановление рынка труда — больше вероятность сворачивание QE-3 Взглянем на ситуацию на опционном рынке. Я веду табличку с коэффициентом put открытого интереса ( ОИ ) / call открытого интереса (ОИ ) по текущему месячному контракту а также недельному. Данные из daily bulletin биржи cme. Это sentiment индикатор и имеет противоположное значение, т.е если он увеличивается — пара евро доллар должна падать и наоборот. Месячный коэффициент почти никогда не бывает меньше 1, важна не его цифра конкретно на день а динамика. Недельный коэффициент бывает как больше 1 так и меньше 1. Данные по нему которые идут в русле изменения месячного контракта — усиливают сигнал. Данные по последним дня таковы

( Читать дальше )

( Читать дальше )

АД на октябрьских путях!

- 27 августа 2013, 22:43

- |

Страйк 120-125-130 суммарно около 310 000 контрактов. КОЛОВ НЕТ!

Was ist das? Какие мысли?

По продаже это ГО около 1 ярда рублей!

Was ist das? Какие мысли?

По продаже это ГО около 1 ярда рублей!

Начал продавать стренгл сбера

- 26 августа 2013, 22:51

- |

В предыдущем посте я сформировал стренгл 140 -120 на ри. Как и следовало ожидать фьюч продолжает ходить внутри коридора и позволяет откупить позицию в плюс с двух сторон. Откупил две трети позиции коллы по 300, путы по 200, так как появилась идея сыграть на большей волатильности. У сбербанка она 30-32, выше на треть чем ри и экспирация на день раньше.

Сформировал частично стренгл: продал путы 8500 по 50 (позиция окончательная), продал 8250 путы по 30 (с возможностью добавлять), также начал продавать коллы 10000 по 30 (с возможностью добавлять). В диапазонах от 40 и выше по коллам и путам буду совершать по возможности перезаходы. При проходе 8500 оставлю частично лонг по сберу, остальное роллировать и нейтралить как обычно.

Сформировал частично стренгл: продал путы 8500 по 50 (позиция окончательная), продал 8250 путы по 30 (с возможностью добавлять), также начал продавать коллы 10000 по 30 (с возможностью добавлять). В диапазонах от 40 и выше по коллам и путам буду совершать по возможности перезаходы. При проходе 8500 оставлю частично лонг по сберу, остальное роллировать и нейтралить как обычно.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал