SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

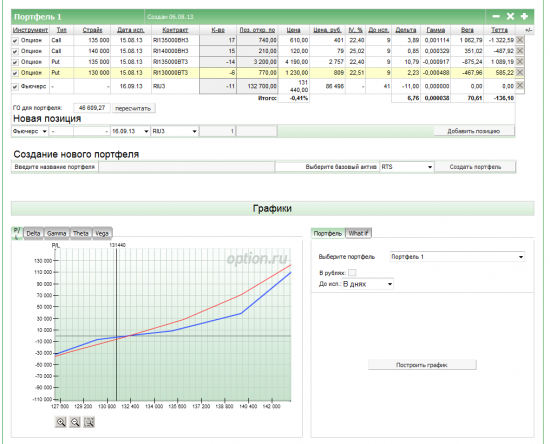

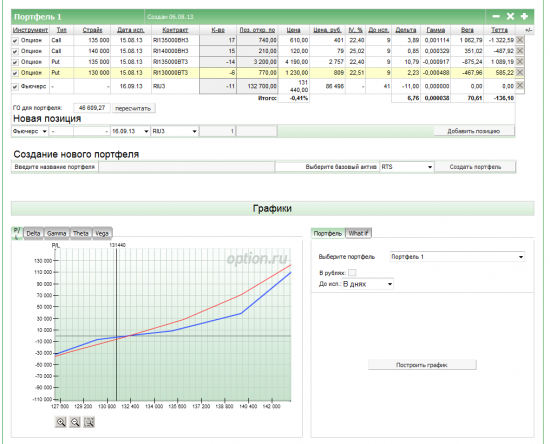

Август РИ ставка на отскок (если выгорит, то и рост).

- 06 августа 2013, 16:46

- |

Готова услышать конструктивную критику и дружеский совет по управлению:

1.Что оптимальнее делать при пpодолжении снижения — подавать фьючерс и (или) закрывать путы, продавать коллы.

2. Как и когда оптимальнее разбирать конструкцию при движении вверх — на каких уровнях за сколько дней до экспирации.

1.Что оптимальнее делать при пpодолжении снижения — подавать фьючерс и (или) закрывать путы, продавать коллы.

2. Как и когда оптимальнее разбирать конструкцию при движении вверх — на каких уровнях за сколько дней до экспирации.

Сделка №7 - регулирование и обзор.

- 06 августа 2013, 13:53

- |

05.08.2013 Регулирование и обзор

открытие календарного спреда

открытие опционной змеи

Регулирование календарного спреда на SPX

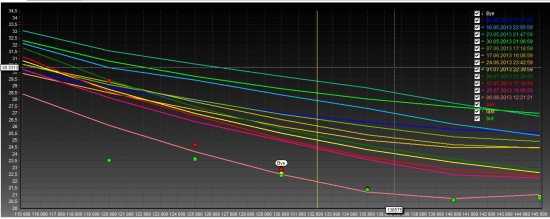

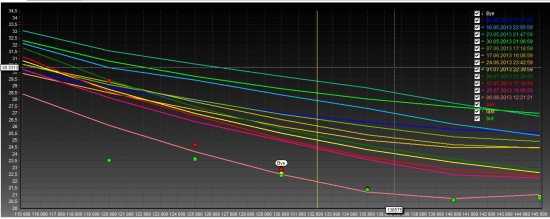

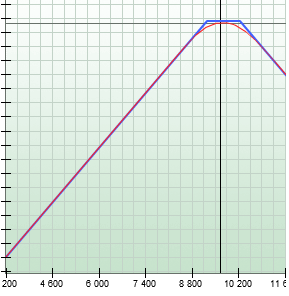

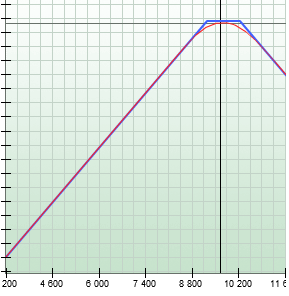

За 2 недели с момента открытие календарного спреда рынок подрос и обновил свои исторические максимумы. Сейчас это график имеет следующий вид

( Читать дальше )

открытие календарного спреда

открытие опционной змеи

Регулирование календарного спреда на SPX

За 2 недели с момента открытие календарного спреда рынок подрос и обновил свои исторические максимумы. Сейчас это график имеет следующий вид

( Читать дальше )

Покупаю стрэддлы на индекс сентябрь

- 06 августа 2013, 12:00

- |

Это затишье неспроста, реализуется уже по крайней мере все то почем продают. Викс на минимумах, идет август...

Продал стренгл сбера

- 06 августа 2013, 10:54

- |

Значимые события вроде прошли, волатильность падает на ри до 23, на сбере она еще 28-30, до экспирации шесть торговых дней. Делаю ставку на широкий флет. Продал коллы сбера 10250 по 30-40 вчера, путы 9250 по 40 вчера, сегодня добавлял по 35.

Загрузка пока около 20% депо, буду добавлять максимум до 30%.

Управление позицией при прохождении 9250 вниз или 10250 вверх буду преобразовывать стренгл в стредл увеличенного объема, при выходе за точку бу этого стредла нейтралиться фьючом.

Загрузка пока около 20% депо, буду добавлять максимум до 30%.

Управление позицией при прохождении 9250 вниз или 10250 вверх буду преобразовывать стренгл в стредл увеличенного объема, при выходе за точку бу этого стредла нейтралиться фьючом.

мой традиционный опрос на месячный(15.08.13) опционный экспир по Ri ?

- 05 августа 2013, 09:44

- |

мой традиционный опрос на месячный(15.08.13) опционный экспир по Ri ?

Стратегия хеджирования на дизельное топливо, претендующая на лавры креатива

- 03 августа 2013, 10:09

- |

Поскольку в настоящее время, что Brent, что WTIперманентно пребывают за горизонтом цены в $100/барр., многие крупные потребители топлива находятся в столь же перманентном поиске инновационных хеджевых стратегий, который бы защитили их от высоких ценовой волатильности. Кроме того, некоторые компании не хотят или просто не имеют возможности тратиться на премии при покупке опционов. Отталкиваясь от всего сказанного, приходим к выводу, что наиболее предпочтительной стратегией при таких вводных является своп с элементами участия.

Потребительский своп с элементами участия – это сочетание свопа с фиксированной ценой и опциона пут. Данная стратегия как нельзя лучше подойдет именно потребителям топлива поскольку опцион пут страхует держателя от падения цен. Тем не менее, разница заключается в том, что потребитель не оплачивает премию к опциону во время экспирации, что требуют условия обычного опциона пут. Премия уже встроена в тело самого опциона.

( Читать дальше )

Потребительский своп с элементами участия – это сочетание свопа с фиксированной ценой и опциона пут. Данная стратегия как нельзя лучше подойдет именно потребителям топлива поскольку опцион пут страхует держателя от падения цен. Тем не менее, разница заключается в том, что потребитель не оплачивает премию к опциону во время экспирации, что требуют условия обычного опциона пут. Премия уже встроена в тело самого опциона.

( Читать дальше )

О чём рассказать на ssh2013 ?

- 03 августа 2013, 09:56

- |

Собственно вопрос в теме.

предистория вопроса такова, что организаторы решили таки сделать секцию по опционам.

предварительно это будет 45 мин, поделенных на 3 части:

1 — Александр Павлей(http://www.a-lab.name/about/komanda-trejderov/aleksandr-vladimirovich-pavley)

расскажет об основах, т.е. что такое опционы и с чем их едят.

2 — я расскажу больше уже о стратегиях, которые можно построить на опциях(и о своих тоже)

на примере продажа vs покупка волы, или если совсем бытовым языком

страховщики vs покупатели полисов )

пишите плиз свои пожелания кто от меня ещё что хочет услышать — возможно подкорректирую свой спич.

// кстати если получится интересно, наверно буду готов повторить заход на сентябрьской встрече смарта, если конечно Тимофея это заинтересует.

3 — последние 15 мин будут ответы на вопросы из зала очень кратко !

всё что требует развёрнутого ответа — в кулуары !

Времени должно хватить, лично я там планирую быть с 24 по 28 августа.

PS

просьба по пожеланиям к моему выступлению писать тех, кто туда поедет.

Ибо тем, кто не поедет я всё равно рассказать ничего не смогу )

PS2

( Читать дальше )

предистория вопроса такова, что организаторы решили таки сделать секцию по опционам.

предварительно это будет 45 мин, поделенных на 3 части:

1 — Александр Павлей(http://www.a-lab.name/about/komanda-trejderov/aleksandr-vladimirovich-pavley)

расскажет об основах, т.е. что такое опционы и с чем их едят.

2 — я расскажу больше уже о стратегиях, которые можно построить на опциях(и о своих тоже)

на примере продажа vs покупка волы, или если совсем бытовым языком

страховщики vs покупатели полисов )

пишите плиз свои пожелания кто от меня ещё что хочет услышать — возможно подкорректирую свой спич.

// кстати если получится интересно, наверно буду готов повторить заход на сентябрьской встрече смарта, если конечно Тимофея это заинтересует.

3 — последние 15 мин будут ответы на вопросы из зала очень кратко !

всё что требует развёрнутого ответа — в кулуары !

Времени должно хватить, лично я там планирую быть с 24 по 28 августа.

PS

просьба по пожеланиям к моему выступлению писать тех, кто туда поедет.

Ибо тем, кто не поедет я всё равно рассказать ничего не смогу )

PS2

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал