SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Счёт - 29:0

- 17 марта 2014, 11:00

- |

Закрыто. http://smart-lab.ru/blog/171329.php

Окончательный счёт — вечером.

Окончательный счёт: -28500 из 38200!

Окончательный счёт — вечером.

Окончательный счёт: -28500 из 38200!

- комментировать

- 17

- Комментарии ( 8 )

Размышления о построении опционной позиции

- 16 марта 2014, 22:09

- |

Мои выводы на текущий момент:

1.При построении опционной позы необходимо иметь цель извлечения дохода от ГО.

2.Учитывать, что ГО может возрасти в 3-4 раза( загрузка позиции не более 10-15% от депозита).

3.Не ожидать от рынка большего, есть прибыль -фиксируй!

4.Избегать далеких(дешевых или «далеко вне денег») опционов при продаже и покупке.

1.При построении опционной позы необходимо иметь цель извлечения дохода от ГО.

2.Учитывать, что ГО может возрасти в 3-4 раза( загрузка позиции не более 10-15% от депозита).

3.Не ожидать от рынка большего, есть прибыль -фиксируй!

4.Избегать далеких(дешевых или «далеко вне денег») опционов при продаже и покупке.

Option-style

- 16 марта 2014, 16:38

- |

Нервные действия «по ходу развития ситуации» — это не «опционский стиль торговли».

Тут скорее (ну у меня, по крайней мере) — как в торговле на линейном графике: вход перед движением, а затем по окончании движения — забираешь результат. Либо профит, либо лось. Важно сделать так, чтобы «если профит» — то большой, а «если лось» — то маленький.

Ну и распределение денег в сделке — соответственно.

Я придерживаюсь той мысли, что чем проще вещь — тем сложнее ей навредить.

На своих профилях я сразу вижу где будет хорошо, а где плохо))))

Я использую обычно ОДНУ серию, и ПРОСТЫЕ конструкции — стрэнгл или стрэддл, спрэды (ну на крайняк — бабочку или ещё что-нибудь с крыльями))

И по картинке сразу видно — пора крыть или не пора!

Гладкий профиль — это красиво)), но главное — эффективность! То есть, чтобы он денег тебе приносил!

Тут скорее (ну у меня, по крайней мере) — как в торговле на линейном графике: вход перед движением, а затем по окончании движения — забираешь результат. Либо профит, либо лось. Важно сделать так, чтобы «если профит» — то большой, а «если лось» — то маленький.

Ну и распределение денег в сделке — соответственно.

Я придерживаюсь той мысли, что чем проще вещь — тем сложнее ей навредить.

На своих профилях я сразу вижу где будет хорошо, а где плохо))))

Я использую обычно ОДНУ серию, и ПРОСТЫЕ конструкции — стрэнгл или стрэддл, спрэды (ну на крайняк — бабочку или ещё что-нибудь с крыльями))

И по картинке сразу видно — пора крыть или не пора!

Гладкий профиль — это красиво)), но главное — эффективность! То есть, чтобы он денег тебе приносил!

Спасибо боязливым

- 16 марта 2014, 11:05

- |

Один день до квартальной экспирации. Как правило ее пытаются закрыть вверх, разгоняя фишки и укрепляя рубль. Обычно центральный стредл в это время стоит около 1500-1700п, хорошо если 2000. Сейчас ситуация особенная, поэтому такой стредл (сейчас это 105 или 107.5) стоит более 4000-4500п!

Шикарный диапазон прибыли. Мечта продавцов.

На вечерке по воле около 70 продавал путы 102.5 (1100-1200п), коллы 107.5 (1600-1800) и 110 (800). Загрузка около половины депо по выросшему го. Диапазон прибыли 110000 -100000. В районе 109-102 прибыль около 2% к депо.

На апрель планы по продаже начинаю прикидывать путы 90 по ри стоят 2700 (ои там под уже сотню тысяч), 85 около 2000.

Шикарный диапазон прибыли. Мечта продавцов.

На вечерке по воле около 70 продавал путы 102.5 (1100-1200п), коллы 107.5 (1600-1800) и 110 (800). Загрузка около половины депо по выросшему го. Диапазон прибыли 110000 -100000. В районе 109-102 прибыль около 2% к депо.

На апрель планы по продаже начинаю прикидывать путы 90 по ри стоят 2700 (ои там под уже сотню тысяч), 85 около 2000.

СРОЧНО РЕГИСТРИРУЕМСЯ на сайте НОК-7!

- 15 марта 2014, 22:14

- |

Уважаемые Опционщики и Опционные новички! Если вы действительно собираетесь на 7-ю Опционную конференцию в Питере, теперь самое время регистрироваться (http://lowrisk.ru/nok7/)

Во вторник я оплачиваю расширение зала и дозаказ фуршета. Пожалуйста, поторопитесь, чтобы я вас посчитала и всем хватило! Нас уже 100 (из них почти 50 управляющих и ветеранов).

Оплата: 1000р. по безналу / на ЯД. На месте давайте дружно минимизируем, у меня та-акое платье с каблуками, надо позировать, а не колбасой носиться. :-)

Тем более, в ответ на просьбы, везу целую библиотеку книг по опционам, Чекулаева и Буренина. И «Биржу для блондинок» — лучший подарок девушке трейдера. )))

***

Вычитала в старом интервью Алексея Метёлкина, увы, актуальное: «надо покупать, когда грохочут пушки и по улицам течет кровь». Опционщики весь прошлый год жаловались на дохлый рынок — теперь пошла жара и надо срочно сделать апгрейд своего противорискового оружия!

До встречи в Питере!

Алина Ананьева

Андрей Крупенич

Во вторник я оплачиваю расширение зала и дозаказ фуршета. Пожалуйста, поторопитесь, чтобы я вас посчитала и всем хватило! Нас уже 100 (из них почти 50 управляющих и ветеранов).

Оплата: 1000р. по безналу / на ЯД. На месте давайте дружно минимизируем, у меня та-акое платье с каблуками, надо позировать, а не колбасой носиться. :-)

Тем более, в ответ на просьбы, везу целую библиотеку книг по опционам, Чекулаева и Буренина. И «Биржу для блондинок» — лучший подарок девушке трейдера. )))

***

Вычитала в старом интервью Алексея Метёлкина, увы, актуальное: «надо покупать, когда грохочут пушки и по улицам течет кровь». Опционщики весь прошлый год жаловались на дохлый рынок — теперь пошла жара и надо срочно сделать апгрейд своего противорискового оружия!

До встречи в Питере!

Алина Ананьева

Андрей Крупенич

Консенсус Смарт-Лаба на будущий "чёрный понедельник"

- 15 марта 2014, 19:38

- |

12 марта пытаясь разобраться в рыночной ситуации я написал пост "Ситуационный анализ РФР. Матрица сценариев". Там была такая тема:

Рисунок Матрица сценариев в предверии референдума по «Крымскому вопросу»

к сожалению, профессиональную дисскусию запустить не получилось. к такому выводу я пришёл в результате того, что так и не удалось решить задачи, которые я обозначил там:

было много размышлений, но мало конкретных цифр, фактов, аргументов. Тогда, продолжая свою попытку понять рыночную ситуацию, я запустил голосовалку " у кого какая поза на понедельник ? ". Просмотров 5062, проголосовало всего 278 или 5,5%. Почему не голосовали остальные, я не понимаю… но смотрели, значит или не определились или не увидили своих поз в опросе…

( Читать дальше )

Рисунок Матрица сценариев в предверии референдума по «Крымскому вопросу»

к сожалению, профессиональную дисскусию запустить не получилось. к такому выводу я пришёл в результате того, что так и не удалось решить задачи, которые я обозначил там:

- определить вероятность каждого исхода

- определить степень воздействия каждого исхода на краткосрочную, средне и долгосрочную рыночную ситуацию

- определить инструменты с помощью которых мы сможем заработать на том или ином сценарии

было много размышлений, но мало конкретных цифр, фактов, аргументов. Тогда, продолжая свою попытку понять рыночную ситуацию, я запустил голосовалку " у кого какая поза на понедельник ? ". Просмотров 5062, проголосовало всего 278 или 5,5%. Почему не голосовали остальные, я не понимаю… но смотрели, значит или не определились или не увидили своих поз в опросе…

( Читать дальше )

Движуха в понедельник. Куда откроемся?

- 15 марта 2014, 17:47

- |

Движуха в понедельник. Куда откроемся?

Посоветуйте терминал для торговли на CME

- 15 марта 2014, 17:18

- |

Всем привет!

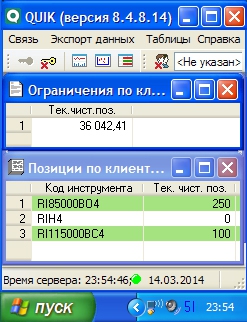

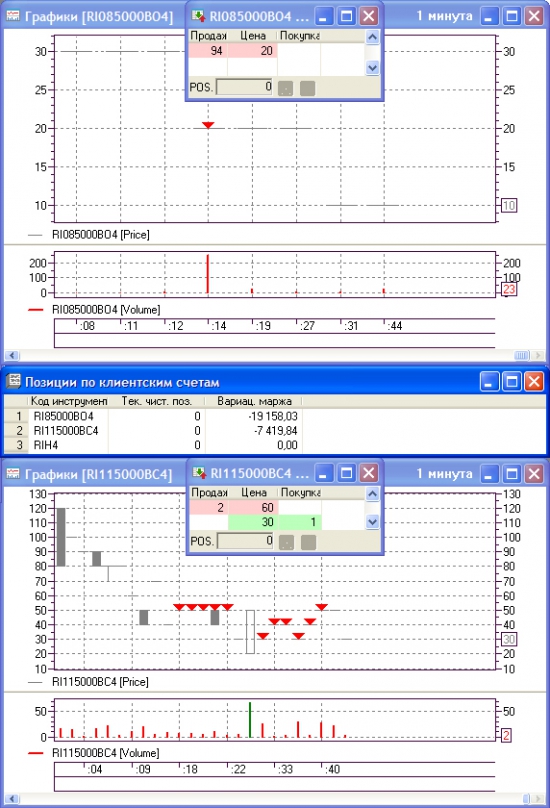

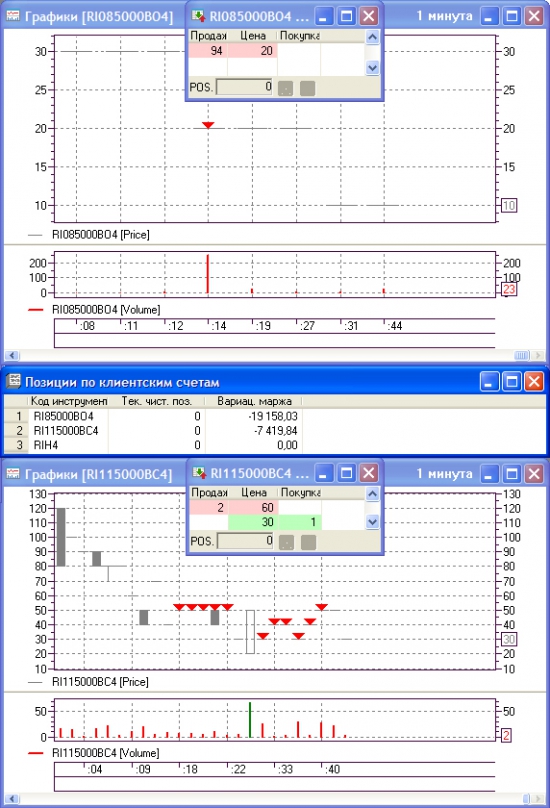

В связи с последними событиями есть риск, что наша биржа совсем затрещит по швам и хеджироваться от падения курса рубля придется уже за бугром. К счастью озаботился открытием счета заранее, но теперь возник вопрос выбора терминала. Брокер предлагает 4 разных на выбор, хочу спросить вашего совета, может кто чем пользовался.

— CQG

— CUNNINGHAM (CTS) T4

— TRADING TECHNOLOGIES (x_trader)

— NINJATRADER

У нас я пользуюсь квиком, в принципе меня устраивает. Хотелось бы чего-нибудь похожего, а если такого нет, то не слишком замудреного. Посоветуйте, пожалуйста.

PS Если кто-то торговал там опционами, то скажите какой-нибудь из этих терминалов их поддерживает?

В связи с последними событиями есть риск, что наша биржа совсем затрещит по швам и хеджироваться от падения курса рубля придется уже за бугром. К счастью озаботился открытием счета заранее, но теперь возник вопрос выбора терминала. Брокер предлагает 4 разных на выбор, хочу спросить вашего совета, может кто чем пользовался.

— CQG

— CUNNINGHAM (CTS) T4

— TRADING TECHNOLOGIES (x_trader)

— NINJATRADER

У нас я пользуюсь квиком, в принципе меня устраивает. Хотелось бы чего-нибудь похожего, а если такого нет, то не слишком замудреного. Посоветуйте, пожалуйста.

PS Если кто-то торговал там опционами, то скажите какой-нибудь из этих терминалов их поддерживает?

Вопрос по волотильности.

- 15 марта 2014, 14:58

- |

Друзтя опционщики и трейдеры срочного рынка! Прошу ваш совет, как поступить в текущей ситуации. Продавал опционы, и колы и путы, есть хедж фьючем, в портфеле июнь и апрель. Дельта нейтральная. Вчера вегой прибило счет, вола выросла, несмотря на вечерний рост. Хочу выйти из опционов, и переложиться в акции. Уже больше не могу так торговать, постоянно прикован к котировкам, постоянно приходится делать роллинг, хедж… Честно, устал, дел полно, и не могу ничего делать. Теперь самое главное: встает только вопрос времени, когда это лучше сделать, чтобы вола упала. Как считаете, в ближайшие дни спадет она или может еще взлететь? Дело в том, что не учел один факт, что рост рынка может быть на высокой волотильности, явление редкое, но вчерашний вечер показал это… Я так думаю, что если снизят размер ГО, то вола припадет, только вот когда его снизят?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал