SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Смотрю и улыбаюсь!

- 31 марта 2014, 20:43

- |

Пятница — вынесли и показали рост чуть выше 117, на вечерке прокололи 114! Сегодня Гепанули на 120 и желающих зайти в шорт хоть отбавляй, ждут поддержки со стороны! А будет она поддержка? Пока только боковик, конец квартала надо же, что то показать клиентам, чтобы денег довнесли! Но не все так просто как видится!

- комментировать

- 7

- Комментарии ( 19 )

Путеводитель по сервисам Option-lab для торговли опционами

- 31 марта 2014, 15:41

- |

В связи с ростом количества наших сервисов для опционных трейдеров, образовалась некая неразбериха и масса вопросов пользователей, в попытаюсь структурировать наши сервисы по софту, обучению, обменом опыта и торговле опционами.

Путеводитель по сервисам Option-lab для торговли опционами

Обошлись без биржи.

- 29 марта 2014, 18:01

- |

Стрэнгл на мае по 43k контрактов. 27-го.

Сам проглядел, спасибо дядя Миша подсказал))

Обошлись без биржи, судя по картинке.

Сделки строго по 3500 и 4000. Почерк узнаёте?))

Какие мысли?

У меня только одна мысль: http://smart-lab.ru/blog/174756.php#comment2547053 ))))

фигура "квадратный корень" или как защититься от тэты на выходные

- 29 марта 2014, 03:37

- |

Я, наверное, отношусь к стану рыночных пессимистов и Демура-геддоновцев, поэтому считая, что гэп от 3 марта не закроется полностью, как только RIM4 подошел к линии сопротивления на 118900 — сделал ставку на начало движения вниз и открылся в позе 'среддл' в колах на 115 страйке, ожидая ударного дня вниз к уровню 113700 как минимум, а то и 110500 в перспективе пары дней — как максимум..

( Читать дальше )

( Читать дальше )

Расхождение улыбок

- 29 марта 2014, 03:30

- |

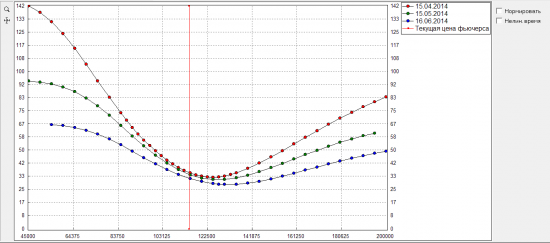

Сейчас улыбки RTS-6.14 на апрель и июнь выглядят так:

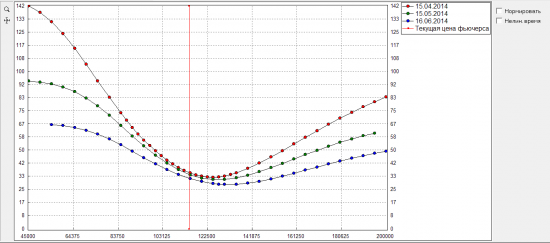

Если отнормировать эти улыбки (ln(K/S)/sqrt(T)) и пересчитать их с учетом оставшегося торгового времени, а не календарного, то у меня получается такая картинка:

( Читать дальше )

Если отнормировать эти улыбки (ln(K/S)/sqrt(T)) и пересчитать их с учетом оставшегося торгового времени, а не календарного, то у меня получается такая картинка:

( Читать дальше )

Поставка акций переносится в Основной сектор

- 28 марта 2014, 21:10

- |

Начиная с июня 2014 года поставка по фьючерсам на акции будет проходить в Основном секторе рынка (Т+2).

Согласно решению Московской Биржи, последний день заключения июньских опционов на фьючерсы на акции останется неизменным — 11 июня, а последний день заключения фьючерсов на акции переносится на 16 июня.

Днем исполнения фьючерсов станет 17 июня – в этот день до начала торгов на рынке Т+2 будут автоматически (без подачи заявок участниками торгов) заключены сделки Т+2 по каждой позиции, учитываемой на каждом разделе регистра учета позиций по итогам последнего дня заключения фьючерсов. Если заключение сделок Т+2 не приведет к возникновению отрицательного единого лимита на рынке Т+2, заблокированное гарантийное обеспечение по фьючерсам будет освобождено.

В соответствии с Правилами клиринга на рынке ценных бумаг исполнение обязательств по сделкам Т+2 пройдет 19 июня, что позволит сохранить дату фактического получения акций для тех участников торгов, которые покупали фьючерсы до принятия решения о новом механизме поставки и планировали получить бумаги в секторе рынка Standard.

( Читать дальше )

Согласно решению Московской Биржи, последний день заключения июньских опционов на фьючерсы на акции останется неизменным — 11 июня, а последний день заключения фьючерсов на акции переносится на 16 июня.

Днем исполнения фьючерсов станет 17 июня – в этот день до начала торгов на рынке Т+2 будут автоматически (без подачи заявок участниками торгов) заключены сделки Т+2 по каждой позиции, учитываемой на каждом разделе регистра учета позиций по итогам последнего дня заключения фьючерсов. Если заключение сделок Т+2 не приведет к возникновению отрицательного единого лимита на рынке Т+2, заблокированное гарантийное обеспечение по фьючерсам будет освобождено.

В соответствии с Правилами клиринга на рынке ценных бумаг исполнение обязательств по сделкам Т+2 пройдет 19 июня, что позволит сохранить дату фактического получения акций для тех участников торгов, которые покупали фьючерсы до принятия решения о новом механизме поставки и планировали получить бумаги в секторе рынка Standard.

( Читать дальше )

Текущий взгляд на ситуацию по БА Ри

- 28 марта 2014, 18:08

- |

Ниже 114 пока не прошли, волатильность пока падает, стоим в боковике 114-117, идет набор поз.

CМИ освещают страшилки на выходные, чумазый Барак едет к саудитам нефтяные котировки ронять, рынки похоже ему не верят и зеленеют.

Деньги в наш рынок начинают приходить.

На Украине шоу немного поутихло, надолго ли?

Конец квартала возможно хотят показать прибыль по его итогам.

Движение будет на следующей недели.

Если на север, то к уровням 122-125, далее 130-135.

На юг пока меньше шансов 102-103, далее 100 и ниже.

Присматриваюсь и начинаю формировать с четверга июньскую серию, в понедельник- вторник полностью будет сформирована!

Идея на финальном выносе вверх и повышением волатильности.

CМИ освещают страшилки на выходные, чумазый Барак едет к саудитам нефтяные котировки ронять, рынки похоже ему не верят и зеленеют.

Деньги в наш рынок начинают приходить.

На Украине шоу немного поутихло, надолго ли?

Конец квартала возможно хотят показать прибыль по его итогам.

Движение будет на следующей недели.

Если на север, то к уровням 122-125, далее 130-135.

На юг пока меньше шансов 102-103, далее 100 и ниже.

Присматриваюсь и начинаю формировать с четверга июньскую серию, в понедельник- вторник полностью будет сформирована!

Идея на финальном выносе вверх и повышением волатильности.

Итоги по опционной позиции

- 28 марта 2014, 12:27

- |

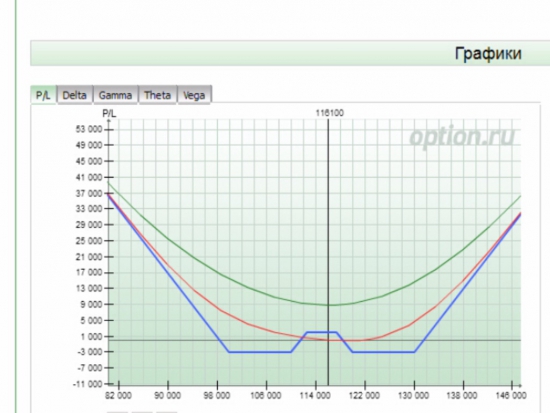

В понедельник была сформирована позиция

smart-lab.ru/blog/174028.php#comments

Сегодня позиция ликвидирована, прибыль от ГО составила 14%.

Вывод передержал, либо на уровне 118 дельту надо было делать нулевую или отрицательную.

smart-lab.ru/blog/174028.php#comments

Сегодня позиция ликвидирована, прибыль от ГО составила 14%.

Вывод передержал, либо на уровне 118 дельту надо было делать нулевую или отрицательную.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал