SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Опционная конференция явно задалась.

- 21 марта 2015, 21:48

- |

Не буду рецензироваться выступления, в двух словах не расскажешь, Тимофей обещал выложить видео.

Хочу только заметить, что все они были очень интересны, а местами и полезны.

Приятное впечатление оставило выступление руководителя секции срочного рынка ММВБ Кирилла Пестова.

Особенно хотелось бы выделить доклад Дмитрия Кулешова (Citibank) «Использование режимов волатильности при арбитраже ухмылки на ETF и валютах». Крайне интересный доклад, жаль, что лично я мало что понял.

Как всегда зажигал А. Каленкович и четко модерировал Тимофей.

Спасибо организаторам, в особенности Вики Дьяковой.

Жаль, что не получилось продолжить в теплой обстановке кафе, оставил на следующий раз.

- комментировать

- ★2

- Комментарии ( 8 )

репортаж с Московской опционной конференции. с места событий

- 21 марта 2015, 11:51

- |

1. Круглый стол " текущая ситуация и перспективы опционного рынка в России"

Кирилл Пестов (биржа, вместо Сульжика) показал презентацию со статистикой опционного рынка и линамики оборота на конец 2014.Рост оборота в декабре за счет валюты.На фьючерсах максимальным спросом пользуются фьючерсы на РИ и СИ (более 60% от всего оборота).Опционы в обороте занимают не более 10%. Опять же на индекс РТС и доллар- рубль.

Андрей Дронин прокоментировал, что в презе не хватает данных по арбитражу (опционы против акций). Упомянул про фьючерс на волатильность.

Андрей Никитин (Олма) добавил, что мы будем вилеть падение оборотов еще пару мес. Обратил внимание на 2008 год. Сказал, что сейчас дорого торговать опционами (дорогое фондирование).

Интересен был комментарий Михаила Алексеева. Рекомендовал присмотреться на опционы на индекс ММВБ. Рассказывал, что нам крупно повезло, что экспирация декабрьская была 15.12, а не 16.12.

Олег Мубаракшин — поддержал идею развивать опционы на ММВБ.

Была дискуссия про развитие опционов на нефть. Но Юлиан Гримач прокоментировал, что смысла развивать нет. Те, кто торгуют нефтью серьезно, идут на СМЕ

Кирилл Пестов вопрос про высокое ГО при снизившейся волатильности обещал поднять на ближайщем комитете по срочному рынку (на след неделе).

Юлиан Гримач сказал, что убирание маркет мейкера с мес опциона на индекс ММВБ и развитие трехмесячного опциона на ММВБ — это ошибка. Что он видит, что биржа осознала ошибку и сейчас ситуация исправляется

Кирилл Пестов упомянул что в планах есть изменить тарифную сетку на срочном рынке (ориентир середина года)

Обсудили высокие комиссионные за опционы. Если комиссия за опционы на ри еще справедливая, то комиссия за опционы на акции выше в 4 раза чем комиссия за фьючи на акции

2. Секция 2. Особенности торговли VIX. RVI и инструменты хеджа на МосБирже

При движениях на индексе РТС, наблюдается высокая корреляция между индексом РТС и RVI. На спокойном рынке корреляция пропадает почти до 0. Хедж работает при резких событиях. RVI — можно смотреть как индикатор смены тренда. Тек значение в среднем 45. При уровнях RVI 100 и далее, явно можно говорить об экстремуме на рынке

3 секция. Использование режимов волатильности при арбитраже ухмылки на etf и в валютах

Источники дисбалансов на рынке опционов:— внутренняя волатильность опциона и историч волатильность базового актива— внутренняя и историческая корреляция— внутренний и исторический эксцесс (kurtosis)— внутр и исторический уклон распределения цен (skew)— дисперсия и кореляция позиции и индекса

Сосредоточился на евро — долл. Смотрел по дельте. Сказал, что сейчас путы недеоценены. Не успел рассказать методику определения в каких страйках брать — сказал вкратце, продавать путы 25 и продавать колы 10. Разумеется рекомендация зависит от волатильности на рынке. Фото с третьего доклада smart-lab.ru/blog/243853.php

4. Доклад «торговля опционами: стратегия валютного хеджирования»

Коровин предоставил расчеты, что фьючерс не хеджирует валютные риски. Рекомендует опционы. Далее чтобы сократить затраты на хедж, можно опционы держать не все время. Например, зависит от сезонности. Дополнительно рассказал про хедж от продажи волатильности

Кирилл Пестов (биржа, вместо Сульжика) показал презентацию со статистикой опционного рынка и линамики оборота на конец 2014.Рост оборота в декабре за счет валюты.На фьючерсах максимальным спросом пользуются фьючерсы на РИ и СИ (более 60% от всего оборота).Опционы в обороте занимают не более 10%. Опять же на индекс РТС и доллар- рубль.

Андрей Дронин прокоментировал, что в презе не хватает данных по арбитражу (опционы против акций). Упомянул про фьючерс на волатильность.

Андрей Никитин (Олма) добавил, что мы будем вилеть падение оборотов еще пару мес. Обратил внимание на 2008 год. Сказал, что сейчас дорого торговать опционами (дорогое фондирование).

Интересен был комментарий Михаила Алексеева. Рекомендовал присмотреться на опционы на индекс ММВБ. Рассказывал, что нам крупно повезло, что экспирация декабрьская была 15.12, а не 16.12.

Олег Мубаракшин — поддержал идею развивать опционы на ММВБ.

Была дискуссия про развитие опционов на нефть. Но Юлиан Гримач прокоментировал, что смысла развивать нет. Те, кто торгуют нефтью серьезно, идут на СМЕ

Кирилл Пестов вопрос про высокое ГО при снизившейся волатильности обещал поднять на ближайщем комитете по срочному рынку (на след неделе).

Юлиан Гримач сказал, что убирание маркет мейкера с мес опциона на индекс ММВБ и развитие трехмесячного опциона на ММВБ — это ошибка. Что он видит, что биржа осознала ошибку и сейчас ситуация исправляется

Кирилл Пестов упомянул что в планах есть изменить тарифную сетку на срочном рынке (ориентир середина года)

Обсудили высокие комиссионные за опционы. Если комиссия за опционы на ри еще справедливая, то комиссия за опционы на акции выше в 4 раза чем комиссия за фьючи на акции

2. Секция 2. Особенности торговли VIX. RVI и инструменты хеджа на МосБирже

При движениях на индексе РТС, наблюдается высокая корреляция между индексом РТС и RVI. На спокойном рынке корреляция пропадает почти до 0. Хедж работает при резких событиях. RVI — можно смотреть как индикатор смены тренда. Тек значение в среднем 45. При уровнях RVI 100 и далее, явно можно говорить об экстремуме на рынке

3 секция. Использование режимов волатильности при арбитраже ухмылки на etf и в валютах

Источники дисбалансов на рынке опционов:— внутренняя волатильность опциона и историч волатильность базового актива— внутренняя и историческая корреляция— внутренний и исторический эксцесс (kurtosis)— внутр и исторический уклон распределения цен (skew)— дисперсия и кореляция позиции и индекса

Сосредоточился на евро — долл. Смотрел по дельте. Сказал, что сейчас путы недеоценены. Не успел рассказать методику определения в каких страйках брать — сказал вкратце, продавать путы 25 и продавать колы 10. Разумеется рекомендация зависит от волатильности на рынке. Фото с третьего доклада smart-lab.ru/blog/243853.php

4. Доклад «торговля опционами: стратегия валютного хеджирования»

Коровин предоставил расчеты, что фьючерс не хеджирует валютные риски. Рекомендует опционы. Далее чтобы сократить затраты на хедж, можно опционы держать не все время. Например, зависит от сезонности. Дополнительно рассказал про хедж от продажи волатильности

Опционная конференция ЗАВТРА! ФРИИ Сити Холл

- 20 марта 2015, 13:45

- |

Всем еще раз добрый день!

Итак, завтра у нас опционная конференция!

http://mok.derex.ru/

Публикую очередную запись Вики Дьяковой (Derex) про еще одного докладчика — Андрея Кузнецова.

Итак, завтра у нас опционная конференция!

http://mok.derex.ru/

Публикую очередную запись Вики Дьяковой (Derex) про еще одного докладчика — Андрея Кузнецова.

Андрей имеет опыт управления активами с 1995 года, а так же обладает 20-летним опытом работы в государственных и частных банковских, финансовых, страховых и нефтяных компаниях. Являлся главой подразделения по управлению активами крупного регионального банка, главой департамента структурных продуктов в нефтяной компании. В 2007 году участвовал в запуске и был ведущим маркет мейкером фьючерсного контракта на дизельное топливо на бирже РТС. Основная сфера интересов — мировые товарные рынки, торговый подход — фундаментальный, дискреционный. Регулярно комментирует мировые товарные рынки на ленте Bloomberg, является активным спикером российских и международных инвестиционных конференций.

На нашей конференции Андрей выступит с темой «Идеология торговли на товарных рынках с применением опционов vs техника опционной торговли».

В рамках которой раскроет следующие вопросы:

1. Отличие техники опционной торговли от идеологии опционной торговли на товарных рынках

2. Фундаментальный подход, понимание устройства и функционирования рынка, как ключ для построения верного сценария при конструировании опционных стратегий.

3. Примеры того, как знание рынка и его законов дает знание о поведении волатильностей, кривых и других опционных параметров.

4. Примеры конкретных трейдов и сценариев, созданных на базе глубокого понимания фундаментальных процессов ( кофе, соя).

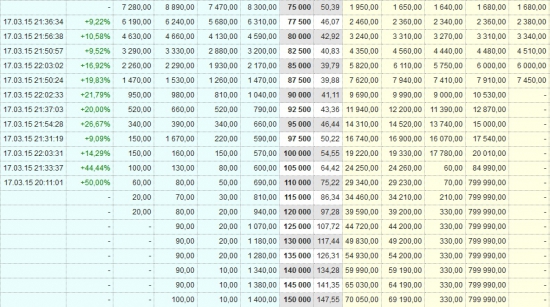

Раздача грааля!!! Порция мотивации и видео торгов по стратегии +12К$

- 20 марта 2015, 12:37

- |

Как и писал в прошлом месяце, по плану немного увеличил объемы торгов. Этот пост, как и другие мои посты, послужит мотивацией для идущих в сторону профессионального трейдинга. Так же впервые скажу пару слов о стратегии… ну и еще немного о рынке и немного о трейдерах...

Но сначала видео с коммментами (чтобы было все видно, смотреть только в HD) :

Теперь о стратегии… Стратегия та же что и всегда — анализ межрыночных связей и инструментов которыми хэджат риски крупные хэджфонды. В часности анализ инструментов волатильности индекса S&P500 т.к. они являются основным инструментом хэджа в больших портфелях. Торговля в 90% случаев только интрадей. (в видео был овернайт на 1 день в связи с выходом FOMC и ожиданиями более сильного движения чем было в реальности).

Основной подход заключается в том, чтобы правильно определять глобальную тенденцию в конкретных инструментах, по которой трейдит большой капитал. В эту же сторону обычно трейдят среднесрочники и инвесторы. Делается это исключительно с помощью анализа потока ордеров (НИ КАКИХ MarketDelta, ATAS`ов, футпринтов, Volfix`ов, объемов и прочих агрегаторов данных!!! Это один из важнейших моментов из-за которых начинающие и трейдеры любители никак не могут получить системных стабильных результатов. У более опытных трейдеров часто уже просто «глаз набит» и они в агрегированных данных все ровно на том или ином уровне (вплоть до безсознательного на подсознательном) анализируют потиковый поток. Профики вообще знают все рынки и могут по чистому чарту сказать где, в какой последовательности и как прошли принты в ленте, в противном случае если человек одним из этих двух моментов не владеет, как 90% наших СНГшных гур, то им еще далеко до профиков и многому надо учится… но не будем о печальном)… Так вот, у этих самых инвесторов и среднесрочников есть некоторые недостатки. Все они либо заложники очень большого капитала, который очень инертен и не может быть влит или вынят из рынка за короткий промежуток времени или это еще малоквалифицированные трейдеры/инвесторы/управляющие, которые плохо владеют предметом и чьи знания часто сформированы всякими форумами, блогами, сообществами, книжками и т.д. Т.к. в интернете 99% инфы в трейдерских тусовках это откровенный шлак или развод на деньги от таких же трейдеров недоучек, то и профессиональными участниками рынка такие горе-инвесторы никак быть не могут.… о чем это я ...

( Читать дальше )

Но сначала видео с коммментами (чтобы было все видно, смотреть только в HD) :

Теперь о стратегии… Стратегия та же что и всегда — анализ межрыночных связей и инструментов которыми хэджат риски крупные хэджфонды. В часности анализ инструментов волатильности индекса S&P500 т.к. они являются основным инструментом хэджа в больших портфелях. Торговля в 90% случаев только интрадей. (в видео был овернайт на 1 день в связи с выходом FOMC и ожиданиями более сильного движения чем было в реальности).

Основной подход заключается в том, чтобы правильно определять глобальную тенденцию в конкретных инструментах, по которой трейдит большой капитал. В эту же сторону обычно трейдят среднесрочники и инвесторы. Делается это исключительно с помощью анализа потока ордеров (НИ КАКИХ MarketDelta, ATAS`ов, футпринтов, Volfix`ов, объемов и прочих агрегаторов данных!!! Это один из важнейших моментов из-за которых начинающие и трейдеры любители никак не могут получить системных стабильных результатов. У более опытных трейдеров часто уже просто «глаз набит» и они в агрегированных данных все ровно на том или ином уровне (вплоть до безсознательного на подсознательном) анализируют потиковый поток. Профики вообще знают все рынки и могут по чистому чарту сказать где, в какой последовательности и как прошли принты в ленте, в противном случае если человек одним из этих двух моментов не владеет, как 90% наших СНГшных гур, то им еще далеко до профиков и многому надо учится… но не будем о печальном)… Так вот, у этих самых инвесторов и среднесрочников есть некоторые недостатки. Все они либо заложники очень большого капитала, который очень инертен и не может быть влит или вынят из рынка за короткий промежуток времени или это еще малоквалифицированные трейдеры/инвесторы/управляющие, которые плохо владеют предметом и чьи знания часто сформированы всякими форумами, блогами, сообществами, книжками и т.д. Т.к. в интернете 99% инфы в трейдерских тусовках это откровенный шлак или развод на деньги от таких же трейдеров недоучек, то и профессиональными участниками рынка такие горе-инвесторы никак быть не могут.… о чем это я ...

( Читать дальше )

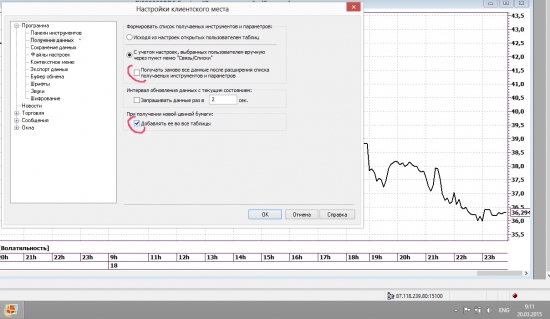

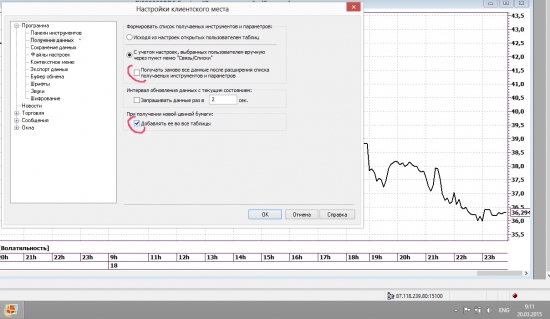

График волатильности Квика периодически подвисает?

- 20 марта 2015, 10:40

- |

Топик создан что б самому потом не забыть!

В нашем любимом Квике есть один косяк,… хотя нет, косяков там полно) Столкнулся с проблемой подвисания графиков опционов по определённому страйку. Смотришь на график, и видишь там волатильность… которая была пару дней назад, к примеру сегодня 20 число, а он остановился 18 числа вечером. Что можно и нужно сделать в настройках Квика? Не обошлось без помощи коллег опционщиков!

Заходим в «настройки/основные/получение данных»

Ставим галочку «получать заново все данные после расширения списка получаемых инструментов...»

Можно также поставить галочку «добавлять её во все таблицы»

( Читать дальше )

В нашем любимом Квике есть один косяк,… хотя нет, косяков там полно) Столкнулся с проблемой подвисания графиков опционов по определённому страйку. Смотришь на график, и видишь там волатильность… которая была пару дней назад, к примеру сегодня 20 число, а он остановился 18 числа вечером. Что можно и нужно сделать в настройках Квика? Не обошлось без помощи коллег опционщиков!

Заходим в «настройки/основные/получение данных»

Ставим галочку «получать заново все данные после расширения списка получаемых инструментов...»

Можно также поставить галочку «добавлять её во все таблицы»

( Читать дальше )

Деривативный клуб обсудил вчера субботнюю опционную

- 19 марта 2015, 15:31

- |

Вчера мы встречались в деривативном клубе (D club). В повестку дня вошли следующие вопросы:

До опционной конференции остался один день!

http://mok.derex.ru/ru/program/

- вопросы для обсуждения в круглом столе на Московской опционной конференции 21 марта

- заслушали и обсудили коротко доклад Олега Мубаракшина про RVI

- обсудили субботний доклад Константина Гринькина

- обсудили субботний доклад Сергея Елисеева

- обсудили повестку и формат «анти-народной» опционной конференции, к-я состоится 6 июня в Стрельне (СПб область:)

До опционной конференции остался один день!

http://mok.derex.ru/ru/program/

Опционная конференция в эту субботу! Москва, ФРИИ Сити Холл

- 18 марта 2015, 11:24

- |

Викуля Дькова публикует инфу о еще одном участнике опционной конференции в субботу!

Сегодня вечером кстати за закрытыми дверьми состоится диалог между выступающими на конференции участниками. Приглашения выдает Московская Биржа или Derex.

регистрация на саму конференцию тут: http://mok.derex.ru/ru/registration/

Московская опционная конференция уже в эту субботу! Наши прекрасные спикеры готовятся к выступлениям, а регистрация идет вовсю!

Сегодня я вам представляю нашего спикера — Дмитрия Кулешова. Дмитрий окончил Дипломатическую Академию МИД России с красным дипломом. Несколько лет успешно работал в российских инвестиционных компаниях на позициях buy-side аналитика по рынкам акций и управляющего портфелем ценных бумаг. Отвечал за работу с позициями на западных рынках, включая хеджирование и выстраивание собственных рыночных стратегий по деривативам в рамках лимитов. Владеет японским языком. В Citi руководит аналитическим подразделением и готовит рыночную стратегию для состоятельных клиентов сегмента Citi Private Client (Consumer Bank, Russia).

На нашей конференции Дмитрий расскажет об использовании режимов волатильности при арбитраже ухмылки на ETF и валютах.

Сегодня вечером кстати за закрытыми дверьми состоится диалог между выступающими на конференции участниками. Приглашения выдает Московская Биржа или Derex.

регистрация на саму конференцию тут: http://mok.derex.ru/ru/registration/

Опционы на американские акции: что, где, как, когда?

- 17 марта 2015, 22:32

- |

Всем добрый вечер, заинтересовался опционами на американские акции. Однако при поиске какой-то полезнйо информации в гугле постоянно всякую хернню про бинарные опционы выдает и оин шлак, в общем, выходит.

Кто может, подскажите, пожалуйста:

1- какой-то полезный ресурс или видео ссылки с обозрением принципа осуществления сделок?

2- Где бы можно достать какое-то демо на любой плтаформе, чтобы потыкать, посмотреть, что и как оно делается и исполняется?

3- Если цена базового актива сегодня, 17 марта, 483, и я покупаю колл 485 с экспирацией, допустим, 10 апреля. Т.е., все, что выше 485 уже является для меня прибылью, могу ли я не дожидаясь даты экспирации(10 апреля), забрать прибыль 7 апреля, если цена уже будет 500, допустим? Если да, то как именно? Имею в виду, покупал я право как колл опцион, а чтобы закрыть позу раньше, что нужно сделать?

дайте немного рейтинга, чтобы в лс писать, плиз.

Что происходит? (стесняюсь спросить)

- 17 марта 2015, 22:29

- |

Теоретическая цена колов от 105 страйка начинает расти к 150. И вариационная маржа скачет в терминале непонятным образом.

Стандартная ли такая ситуация? Часто такое бывает? С чем это связано?

Спасибо.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал