опционы

Проблем с ГО по опционам перед 15-апреля у меня не было.

- 24 апреля 2015, 09:25

- |

Я действительно слышал о крупных проблемах у многих опционщиков перед 15 апреля.

У меня брокер — ФИНАМ. Как мне удалось понять, каждый брокер может сам смягчать повышенные требования биржи по марже. Думаю, именно Финам смягчил в тот день мою ситуацию. На будущее обещали, что к следующему экспиру от биржи такого форсмажора больше не будет.

Перед 18:45 14-апр-2015 у меня было 28% свободных средств в качестве резерва на изменение ГО перед экспиром.

Я, конечно, беспокоился, не возникнут ли требования по марже, но к моему удивлению в 19:00 свободных средств стало 37%.

Позиции опционные были как короткие, так и длинные.

Эту запись перепостил, т.к. заменил себе ЛОГИН.

- комментировать

- Комментарии ( 2 )

Forts trading

- 23 апреля 2015, 19:01

- |

Всё, заканчиваю всякое общение. Пошли все лесом.

Теперь снова начинаю вести свой торговый дневник. Исключительно для себя и для своей торговой истории. Этот процесс в некотором роде дисциплинирует торговца. Начинаю свою торговлю со смешной цифры — 30т.р. Вся торговля — на опционах. Вся озвучка — в режиме реального времени. Свой блог назову — Forts trading.

Модераторы ранее намекнули, что такие блоги следует размещать в «торговых сигналах». Посему здесь и буду размещать.

Всем всем всем!!! Проходить мимо.

Стихи о торговле. Трейдер! Улыбнись!!!

- 22 апреля 2015, 20:21

- |

Вот купил я Опцион

Михаил Ртищев

Вот купил я Опцион.

Ничего не стоит он.

А мне Биржа* говорит:

— Ты, дружище, сибарит.

Кто ж так плохо покупает?

И на время налегает?

На хрена купил ты Пут**?

Наши акции растут.

Зашорти его скорей,

Руки премией согрей.

— Ну, а если упадёт?

— Кол*** короткий подойдёт!

Нету роста – Тета**** в плюс.

Ты же Трейдер, а не трус.

Видишь, вон стоит мужик?

Кол он продаёт за пшик.

Верит в Вегу, верит в Гамму.

И… в свою родную маму.

— Ваша премия пуста.

Ведь расчётен опцион,

Варю***** лишь гоняет он.

— Фу, ну это моветон,

Придираться к пустякам,

Тетам, Дельтам и ГрекАм.

Стой туда куда, брат, надо.

Прибыль будет, как награда.

( Читать дальше )

Ставлю на падение РТС к уровню 93 000,но уже есть сомнения,увы и ах!

- 21 апреля 2015, 22:58

- |

1.ОИ не способствует движению даже в 3000 пунктов

2.ОИ на росте растет, на падении падает!

3.Волатильность не растет-нет веры в падение

Цель до конца недели 94-93 000 по РТС

Открыта краткосрочная поза в мае:

97 500 пут лонг(покроет убыток в случае движения вниз ниже 97 500-96 600)

102 500 колл лонг

105 000 колл шорт(покроет убыток в случае движения вверх, выше 105 000)

Поза принесет прибыль только в том случае, если будет падение, сползание до уровня 96-95 и ниже.

В остальном, либо убыток умеренный или малый плюс.

Ближе, или до майских праздников вероятно будет боковик, посмотрим как отыграем!

Подобную позицию открывал в понедельник, отыграла хорошо, +2 % к депо, страйки не меняю пока.

Всем профита и моря!

Альтернативный расчет стоимости опционов.

- 21 апреля 2015, 21:48

- |

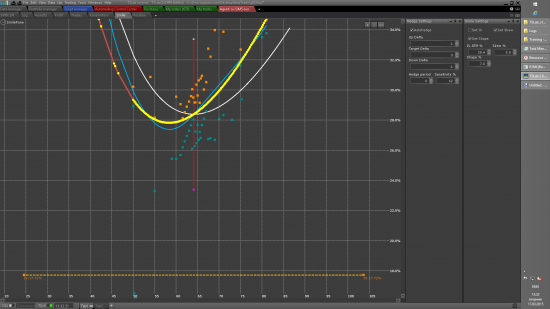

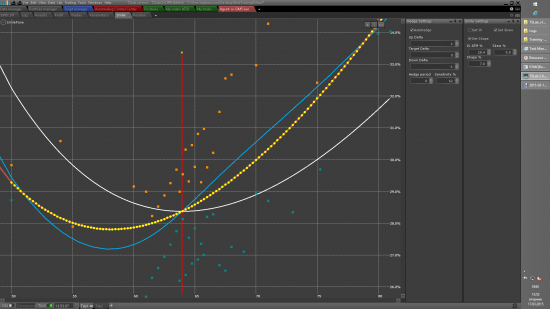

В прошлый раз мы определили стоимость опциона на деньгах. smart-lab.ru/blog/248456.php Теперь попробуем рассчитать стоимость опциона вне денег. За базу отсчета возьмем полученную ранее цену опциона на деньгах и обозначим ее буквой W. Это вроде как, некий параметр включающий в себя вегу и тэту (для любителей стандартного представления).

Теперь, посмотрим на изменение цены базового актива немного под другим углом. Представим, что потенциальная возможность изменения цены из точки, в которой она находится сейчас в другую точку, (волатильность) есть некая мощность излучения заложенная в данной точке. То есть, волатильность мы представим как мощность излучателя возмущений некоего «финансового пространства».

И цену опциона на деньгах, мы можем представить как результат воздействия этого «излучателя» на опционное пространство данной серии опционов в нулевой точке ( в эпицентре).

То есть W (цена на центральном страйке) – это мощность источника излучения «волатильности» в опционном пространстве. А цены на страйках вне денег – это значения мощности сигнала на расстоянии от источника излучения. И чем дальше страйк, тем слабее сигнал.

( Читать дальше )

Товарищи опционщики, подскажите

- 21 апреля 2015, 14:23

- |

Подскажите пожалуйста как лучше собрать направленную опционную конструкцию.

К примеру — имеем потенциал снижения РИ на 10000 пунктов. Текущая стоимость фьюча 100000. Сумма риска — 200000 рублей (не важно если опционы сгорят). Ожидание снижения — к экспирации.

Что лучше — купить Путы 90 или 100? Или же лучше собрать по лесенке 100000, 97500… 90000.

При этом, нужно учесть, что к примеру снижение будет плавным, соответственно загрузиться на все не получится (будет увеличиваться залог под опционы и брокер будет каждый клиринг требовать покрытия).

Спасибо

Илья Коровин: Покупаем доллары

- 21 апреля 2015, 12:51

- |

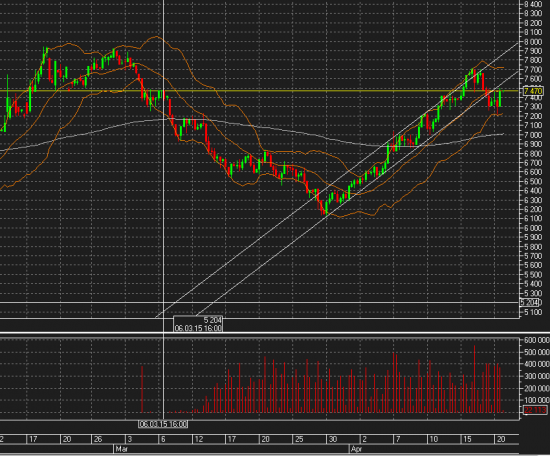

Сбербанк шорт

- 21 апреля 2015, 02:21

- |

Кроме того, в данный момент фьючерс находится на уровне цены последней экспирации, то есть вернулся к цене, по которой многие заходили в новый контракт. Возможно, это выступит тоже своего рода уровнем.

Если посмотреть на дневной график, то хорошо виден спад ОИ (средний график) на болших объёмах (нижний график), что говорит о скором развороте тенденции:

( Читать дальше )

Диверсификация активов, стратегий и денежных потоков

- 20 апреля 2015, 19:52

- |

Кто совсем не диверсифицирует свой портфель, тот может нарваться на черного лебедя и потерять большую долю портфеля. Вроде входа ставки ЦБ, кризиса 2008 года или шипа на тонком рынке — одномоментной потери ликвидности.

Многие диверсифицируют только активы. Скажем, спекулируют сразу 2-4 фьючерсами, а не 1. Или инвестируют сразу в 40 акций, а не в 1. Это их спасает иногда. Но не всегда.

Я думаю, существует три уровня возможной диверсификации:

1. По активам

2. По стратегиям

3. По денежному потоку

Про диверсификацию по активам знают все — не храни все в одной корзине.

Для объяснения диверсификации по стратегиям приведу свои стратегии.

Мои текущие торговые стратегии:

1. Инвестиционная — дорого продавать и дешево покупать. На акциях.

2. Спекулятивная — покупать то, что растет, чтобы продать еще дороже. Продавать то, что падает, чтобы купить еще дешевле. На фьючерсах на индекс РТС и курс доллара.

3. Ребалансировка — мы не знаем будущего, поэтому диверсифицируем портфель на 3 не связанные друг с другом компоненты (классы активов) и держим пропорцию. За счет этого, мы не так уязвимы к кризисам.

4. Черный лебедь — ищем возможные шипы на тонких рынках и различные обвалы, которые могут происходить в дни экспирации опционов на фьючерсы, в дни выхода важной статистики, решений ФРС, ЦБ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал