опционы

Об опционах кратко и практически,инструмент РТС!!!Итог недельной позиции.

- 04 июля 2015, 12:31

- |

«Человек, который осмеливается потратить впустую час времени, еще не осознал цену жизни».

Чарльз Дарвин

В понедельник 29 июня 2015г, в 11 утра продан стреддл на центре.

Основные причины и риски:

Во первых, открывая стреддл ГО значительно ниже голых продаж колов или кондора!

Во вторых, на центре(центральный страйк) самая высокая тета и вега!

Основной риск в позиции это Вега(волатильность), но при открытии позиции тета была равна веге, соответсвенно риск Веги ежедневно сходил на нет!

И в третьих, стреддл легко и дешевле роллируется!

О позиции:

Июльская серия, страйк 90 000, колл -2500пунктов + пут 2310 пунктов=4810

Объем 10% от счета. Цель собрать тету до конца недели.

По торговому плану первые точки роллирования были 93 000 и 87300.

Цена так и не достигла границ роллирования!

В пятницу на вечерке откупил связку, пут 2250 + колл 1800=4050

Разница составила 740 пунктов

В понедельник по истечении первого часа торгов вероятно продам стреддл на центре.

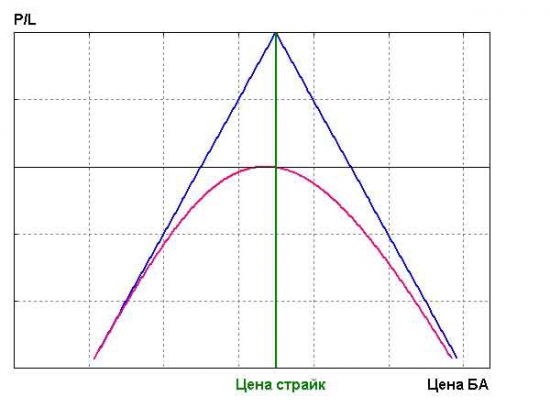

Как выглядит позиции см.ниже

- комментировать

- ★14

- Комментарии ( 39 )

Покупка опционов под референдум

- 03 июля 2015, 16:11

- |

Мифы при работе с деривативами.

- 03 июля 2015, 13:14

- |

Я думаю, эти мифы идут от опыта работы на неразвитом рынке.

Цена производного контракта (дериватива) находится в зависимости от изменения стоимости актива (БА), лежащего в основе этого дериватива, а НЕ от волюнтаризма маркет-мейкера. Это просто. Мера этой зависимости от цены БА может быть разной, но для дериватива эта зависимость — главный фактор, определяющий его цену.

Работая с коллегами на высоколиквидных фьючерсах и на фьючерсных опционах, я невольно отмечаю у них устоявшиеся привыки мышления, которые никак не связаны с формированием цен на деривативы. Трейдинг — занятие мыслительное, от образа мыслей, от понимания процесса зависит все. Когда трейдер не понимает механизм формирования цены бумаги, которую он торгует, то он не понимает процесса работы с этой бумагой и создает для своих денег дополнительный риск — риск невежественного трейдера.

Что бы вам ни говорили о фьючерсах «представители фьючерсных брокеров», но мы тут все спекулянты, а спекулянты работают с бумагами на товарно-сырьевом рынке, а не с товарами. Фьючерсные контракты — это бумаги, то есть полностью обратимые стандартизированные обязательства с очень низкими издержками. Для спекулянта важно понимать нюансы торговли с этими бумагами.

Схематично устройство биржи можно представить таким образом.

СМЕ — это в настоящее время (раньше это была НКО) коммерческая корпорация, СРО, члены которой (физические лица) являются ее акционерами. На товарно-сырьевой бирже есть три вида членов.

Первые

( Читать дальше )

Как заработать на Гармагеддоне - 2

- 03 июля 2015, 11:10

- |

Что у нас на руках? На руках у нас ожидания рынка, что греки «опамянтяются» и вернуться в лоно евроматери, спустят портки и дадут снова себя… отпороть. А не то что вы подумали. Это уже в цене как можно видеть судя по низкой волатильности и поток новостей последних дней где Ципрас якобы готов на новые переговоры. Ципрас конечно же хочет потянуть волыну, чтобы ЕЛА не зарезали до референдума.

Итак, заработать мы можем на резком падении рынков либо на резком прыжке волатильности — читай жестком распиле в ситуации когда никто не будет понимать ничего. Я оцениваю эти два варианта вместе как 70% возможный исход. Только в 30% вероятности будет все четко, ясно и благостно для каббала.

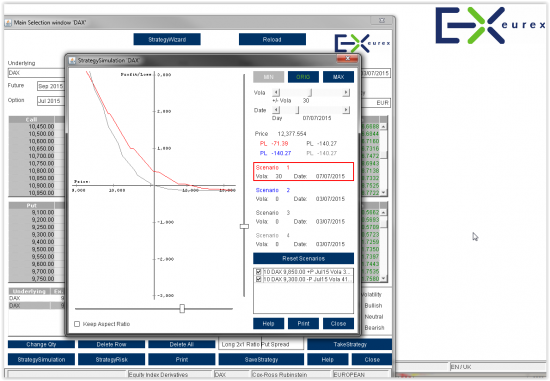

Посему предлагаю такую конструкцию.

Почему просто не шортануть дакс? Потому что стопы ставить в такой ситуации некуда — в случае распила их снимут, гепнут да и вообще бессмысленные они. Без стопов торгуют только камикадзе. Торгуя фьюч на волатильности заработать врядли удасться так же. Пробои и стредлы — это для совершенно других тем. Стоимость путов со вчерашнего уже начала подрастать — возможно волатильность растет в цене, хотя по движению дакса этого не видно особо (сегодня).

( Читать дальше )

Индикаторы риска

- 03 июля 2015, 10:35

- |

ATR (важно не само абсолютное значение, а его число относительно замеченных фаз рынка), нижний график:

и IV тоже относительное значение:

( Читать дальше )

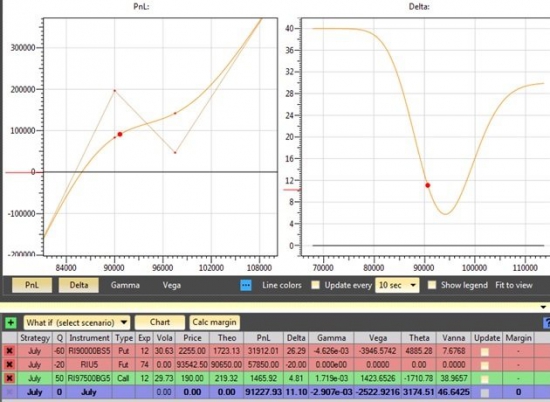

Закрываю полугодие. Позиция на июль

- 03 июля 2015, 09:56

- |

Половина года пролетела очень быстро. Благодаря чудо-рублю прибыль в номинале на тот же сайз увеличилась почти в 1,5 раза, но и потенциальные риски тоже возросли. Т.к. рынок последние 6 месяцев был относительно спокойным и «рабочим» прибыль с января +31%.

В последние дни начал немного подкупать волатильность на правом крае, vol. 27-28 пока для меня выглядит довольно дешевой. Ну а пойдет ли рынок наверх – посмотрим. На данный момент позиция выглядит так:

Опционы

- 02 июля 2015, 12:31

- |

Не мало депозитов было слито за 4 года ( аж 2 штуки) на Forex, сейчас бью по психике ( не моей, а жены и детей) на акциях и фьючах. Но это все баловство. Хочется добавить экстриму в торговле опционами.

Теорию вроде как начал почитывать, но нужно кнопки потыкать. К сожалению, мой брокер (ПСБ) не дает демо- доступ к Квику.

Соответственно вопрос: у какого брокера есть демо счет по торговле опционами?

Забег на длинную дистанцию - 5 экспираций по Ри

- 30 июня 2015, 12:31

- |

Сегодня подкорректировал позицию, откупил небольшую часть шорта БА(фьючерс на индекс РТС).

На текущий момент в активе

Колл 95 декабрь

Колл 100 декабрь

Шорт БА декабрь(шорт фьючерс на индекс РТС декабрьский контракт)

Дельта положительная.

Цель позиции: Выход из коридора 115- 80, движение по дельте и повышение волатильности.

Риск максимальный на дату декабрьской экспирации по позиции: ГО умноженное на 2 или двойное ГО

При достижении уровней 80-78-77 шорт по фьючерсу на индекс РТС будет ликвидирован, премия затраченная на покупку опционов в данном случае будет оправдана полностью.Вероятно позиция будет увеличина на центре декабря( по обстоятельствам)

На уровне 96-100 позиция будет подкорректирована не значительно, основная корректировка планируется выше уровня 107

Итог на сегодня по счету, просадка в размере 2% от счета.

Всем желаю летом по больше отдыхать и получать наслаждение от моря, речки, озера!!!

Всем профитной недели!!!

Илья Коровин: Прибыль 15% за две недели - фиксируем половину

- 30 июня 2015, 11:24

- |

Утренняя передача «Торговый план» на видеопортале трейдеров YouTrade.TV от 30 июня 2015 г.

30 июня исполнился 1 год со дня выхода первого эфира YouTrade.TV!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал