новости

Интересные новости недели

- 29 сентября 2023, 13:23

- |

Сегодня пятница – пора подводить итоги недели. Собрали и прокомментировали для вас несколько событий рынка. Конечно, не забыли отметить, как это относится к деятельности группы «Мосгорломбард».

Правкомиссия по законопроектной работе поддержала законопроект об административной ответственности за утечки персональных данных.

Введение повышенных штрафов, вероятно, потребует от российского бизнеса серьёзных вложений в совершенствование своих систем хранения и обработки данных. Это позитивная новость для IT-компаний, работающих в сфере информационной безопасности, но для многих секторов экономики, в которых подобная информация активно собирается в рамках маркетинговых программ и хранится без должной ответственности, означает увеличение расходов.

В более выигрышном положении оказываются компании финансового сектора, в том числе и наша группа. В силу специфики бизнеса и перманентного жёсткого контроля со стороны ЦБ РФ они и ранее вынуждены были серьёзно вкладываться в то, чтобы данные их клиентов не могли попасть к посторонним лицам.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Маск, толпа нелегалов, кусок золота и другие новости в тренде дня

- 29 сентября 2023, 11:40

- |

Пока Маск пиарится на границе, рассказывая всем, что беженцы на границе с Мексикой стали проблемой даже для Нью-Йорка, Цукерберг провёл презентацию, на который попросил нас выкинуть 300 долларов за очки Ray-Ban Meta, только потому, что он закапал миллиарды на их разработке, хотя какой-то безумец в Twitter даже назвал их новым айфоном.

Нелегальные золотодобытчики только что обнаружили самый большой золотой самородок в истории Ганы, он действительно размером с человека и его кое-как толкали 5 безумно счастливых мужчин, ждём новости о национализации незаконно добытого золота в Гане...

Бывший руководитель Bridgewater Рей Далио написал о том, что ценности фонда были добиться отличных результатов, значимой работы и значимых отношений посредством радикальной правды и прозрачности, что же по итогу получилось написать неплохую книгу за 40 лет, но с инвестициями явно вышла какая-то лажа.

Но вот что действительно удивило сегодня утром, один пользователь “предоставил ChatGPT скриншот панели управления SaaS, и он написал для неё код.”

( Читать дальше )

👉 Главные новости по рынку РФ на 29.09.2023

- 29 сентября 2023, 08:21

- |

1. Акционеры Татнефти $TATN одобрили дивиденды за 1 пол.2023 г. в размере 27,54₽ на акцию ДД +4,46% .

2. Международные резервы РФ за неделю снизились на $0,7 млрд, до $576 млрд — ЦБ.

3. Минэкономики сообщило о росте ВВП в августе на +5,2%.

4. ЦБ обеспокоен ухудшением стандартов кредитования, растет доля кредитования высоко закредитованных граждан.

5. ЦБ: 71,7% ипотек выдается россиянам, тратящим на кредиты более половины дохода.

6. ЦБ РФ и Минэкономразвития согласовывают проект о дивполитике компаний.

7. ЦБ опубликовал положение о введении новой категории клиентов — с начальным уровнем риска. Для таких клиентов будут ограничены рисковые операции, в первую очередь маржинальные.

8. ЦБ: результаты стресс-теста банковского сектора РФ неплохие. Сектор выдерживает консервативный сценарий.

9. ЦБ: снижение инфляции к цели в 2024 г. потребует проведения жесткой дкп продолжительное время.

10. Ожидания быстрого снятия запрета экспорта топлива бесперспективны — мера будет действовать столько, сколько нужно для стабилизации топливообеспечения и цен — Минэнерго.

( Читать дальше )

Ралли нефти получает новый импульс благодаря сокращению запасов нефти в США

- 28 сентября 2023, 09:44

- |

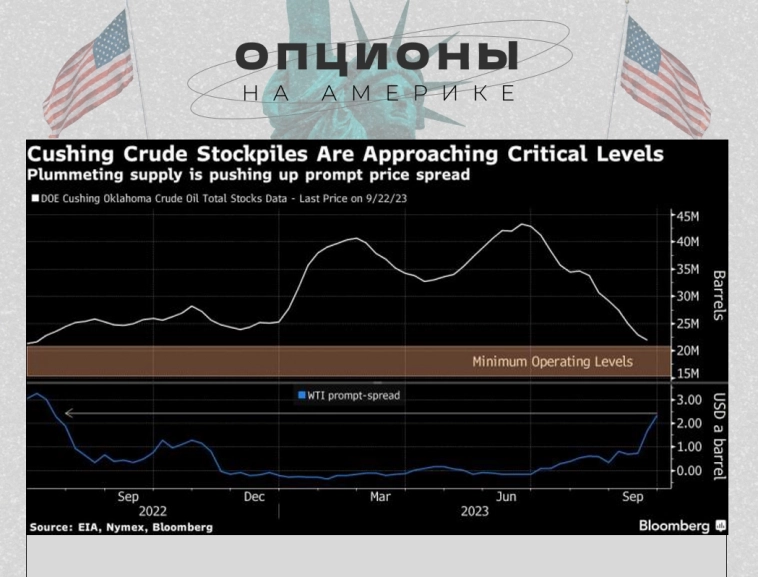

Нефть приблизилась к отметке в 100 долларов за баррель после того, как запасы в крупном хранилище нефти в США упали до критического уровня, что подчеркивает растущий мировой дефицит.

Цена на нефть West Texas Intermediate ненадолго подскочила выше 95 долларов за баррель впервые более чем за год после подскока на 3,6% в среду, что стало самым большим приростом с начала мая. Запасы в Кушинге, штат Оклахома — пункте поставки эталонного газа в США — упали чуть ниже 22 миллионов баррелей, самого низкого уровня с июля 2022 года и близко к операционным минимумам.

«Я опасаюсь, что на этом рынке мы сократили очень много запасов», — сказала Bloomberg TV Амрита Сен, соучредитель и руководитель отдела исследований консалтинговой компании Energy Aspects. «Прямо сейчас то, что происходит в США — в Кушинге сухо».

Согласно официальным данным, опубликованным в среду, общие запасы сырой нефти в США сократились больше, чем ожидалось, что свидетельствует о том, насколько быстро рынок сжимается из-за сокращения поставок из Саудовской Аравии и России. Цена на нефть WTI подскочила примерно на треть с конца июня и находится на пути к самому большому квартальному приросту с начала 2022 года, что усиливает инфляцию и вызывает головную боль у центральных банков.

( Читать дальше )

👉 Главные новости по рынку РФ на 28.09.2023

- 28 сентября 2023, 07:28

- |

1. Путин: на топливном рынке можно использовать такой же механизм, как с удобрениями: обеспечили внутренний рынок — можете экспортировать.

2. Кабмин предлагает повысить заградительную пошлину на нефтепродукты с 20 до 50 тыс. руб. для перекупщиков топлива — Новак.

3. Кабмин предложил ввести запрет на вывоз лома драгметаллов из РФ с 1 ноября 2023г до 30 апреля 2024г.

4. Для долгосрочной балансировки внутреннего рынка правительство предлагает корректировку демпфера, чтобы компенсировать разницу с экспортом — Новак.

5. ЦБ РФ сократил продажу юаней до 0,8₽ млрд с расчетами 26 сентября.

6. ЦБ РФ вместе с Московской биржей продолжат прорабатывать меры против нерыночного ценообразования акций второго и третьего эшелонов.

7. Минэкономразвития ожидает рост цены российской экспортной нефти до $73,3 в IV квартале.

8. Данные Ростата:

🔸 Инфляция в России с 19 по 25 сентября ускорилась до +0,28%.

🔸 Промпроизводство в России в августе выросло на +5,4%.

🔸 Доля убыточных организаций в РФ в январе — июле снизилась до -28%.

( Читать дальше )

ИНВЕСТ СОБЫТИЯ

- 27 сентября 2023, 16:58

- |

Все больше событий начинает давить на рынок: налог на пошлину за доллар, налог на сверхприбыль нефтяников, ну и само собой повышенная ключевая ставка, которая в ближайшее время никуда не денется.😭

🔠С 1-го октября в РФ начнут действовать гибкие экспортные пошлины на широкий перечень товаров с привязкой к доллару. Вводится это для защиты внутреннего рынка от повышения цен, то есть власти рассчитывают, что из-за пошлин продавать внутри страны станет выгоднее, а также это даст поддержку рублю (и доп.финансы для властей). Под раздачу попадут экспортёры черных и цветных металлов, угля и удобрений. 🙁

Пошлина составит 4 -7%, от 80 руб. за доллар, чем выше стоит доллар, тем выше процент и наоборот. Если же доллар будет ниже 80 руб., то пошлину оплачивать не надо, а поскольку в ближайшее время доллар ниже 90 руб. я не жду (да и в целом никто не ждёт) значит это лишь одно: дополнительную нагрузку на экспортеров. Благо все это не коснется нефтегаза, подумал я, но радоваться долго не пришлось.😠

🔠Через пару дней выкатили новость про дополнительные налоги на сверхприбыль.

( Читать дальше )

Новости.

- 27 сентября 2023, 08:04

- |

💡Сбер решил бороться с телефонными мошенниками.

Сбербанк запатентовал систему определения мошеннических звонков. Основана она на расшифровке диалогов посредством искусственного интеллекта и сопоставлении цифровых «слепков» голоса. Фактически система будет забирать на себя звонки мошенников и удерживать их через голосового бота.

$SBER

💡 В Госдуме хотят ввести налог на сверхприбыль для нефтегазовых компаний.

Законопроект сегодня внесут в нижнюю палату на обсуждение. Депутаты считают несправедливым, что нефтегазовые гиганты имеют льготу по неуплате налога наравне с малым и средним бизнесом.

По мнению опрошенных Известиями аналитиков, отрасль и так достаточно обложена налогами. Новый законопроект приведёт к ухудшению положения в секторе, а также может обернуться проблемами со снабжением топливом. $LKOH 🤷♂️

( Читать дальше )

👉 Главные новости по рынку РФ на 27.09.2023

- 27 сентября 2023, 07:47

- |

1. Акционеры Банка Санкт-Петербург $BSPB утвердили дивиденды за 1 пол.2023 г. в размере 19,08₽ на обык.акцию (ДД+6,6%) и 0,22₽ на привил. (ДД+0,36%).

2. Инфляционные ожидания продолжили повышаться в сентябре до 11.7% (+0.2%) — ЦБ.

3. Продлены еще на 6 мес. ограничения на переводы за рубеж средств нерезидентов из недружественных стран со счетов брокеров и доверительных управляющих.

4. В Госдуме хотят обложить нефтегазовые компании налогом на сверхприбыль.

5. Правительство проиндексирует страховые пенсии по старости на +7,5% в 2024 году. В результате с 1 января выплаты у неработающих вырастут до 23 400₽.

6. Минфин РФ предложит на аукционах в среду ОФЗ 26243 и 52005.

7. Минэкономразвития РФ прогнозирует рост металлургического производства в 2023 году на +4,9%.

8. В Госдуму внесли законопроект, регулирующий работу маркетплейсов.

9. Власти РФ заложили в бюджете на следующий год около 5.2 млрд руб на развитие искусственного интеллекта — Мишустин.

10. В России нет строительно-ипотечного пузыря, который был в 2008 году в США — президент Ассоциации банков России Георгий Лунтовский.

( Читать дальше )

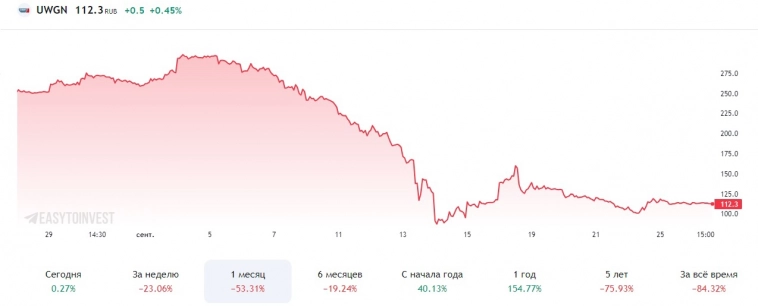

Cовет директоров ОВК утвердил проспект выпуска ценных бумаг

- 26 сентября 2023, 16:02

- |

✔Кол-во размещенных акций 12.5 млрд шт.

✔Цена размещения не названа.

✔Открытая подписка

На ожидаемый факт о дополнительной эмиссии акции отреагировали бурной коррекцией еще в начале месяца, сегодня информация была воспринята инвесторами спокойно.

К тому же куда еще падать, ведь за последний месяц акции уже просели на 53%.

Новости. Дивиденды. Параллельный импорт. Почта России.

- 26 сентября 2023, 08:51

- |

Аналитики «Газпромбанк Инвестиции» ожидают, что Лукойл выплатит 600 рублей на акцию, Роснефть — 30,7 рублей, НОВАТЭК — 34,5 рубля, а Татнефть — 27,54 рубля.

Акционеров выплатами порадуют еще АЛРОСА и ФосАгро, считают аналитики. Компании выплатят по 3,77 и 126 рублей на акцию, соответственно. А всего на рынок, из 1 трлн, вернется 50-55 млрд рублей.

Ростелеком, Positive Technologies и Самолет под вопросом, но акционеры могут получить 6, 17 и 40 рублей на акцию от них, соответственно.

$LKOH $ROSN

💡 В России нет нужды в параллельном импорте электроники — вице-президент Ростелекома.

Российские технологии становятся все более доступными: серверы, ноутбуки, рабочие станции. Все это удовлетворяет потребности рынка и нужды или уже нет, или скоро не будет.

Он считает, что у всех, кто не хотел «импортозамещаться» есть два варианта: ввозить контрабанду или начинать импортозамещение и «это нужно понимать».

— Российские ноутбуки — это те, что на российских i3-i7 процессорах от Intel?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал