макроэкономика

Макро-сентимент в графиках | ChartPack #105 (27.03.2024)

- 27 марта 2024, 13:04

- |

Разное

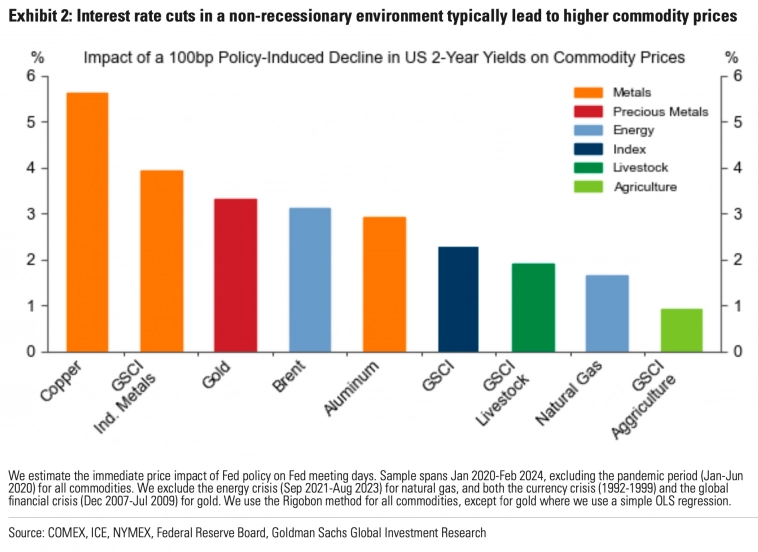

Снижение ставок в США в условиях отсутствия рецессии приводит к росту цен на сырьевые товары, причем наибольший импульс получают металлы (в частности, медь и золото), а затем сырая нефть:

Оценки McKinsey по влиянию генеративного ИИ на производительность в различных секторах. Предполагается, что этот подъем производительности реализуется до 2033 года:

( Читать дальше )

- комментировать

- 3.7К | ★2

- Комментарии ( 0 )

Макро-сентимент в графиках | ChartPack #104 (25.03.2024)

- 25 марта 2024, 19:21

- |

Разное

Недавние IPO привлекли внимание к единственному ETF, предлагающему экспозицию крупнейших американских компаний, недавно ставших публичными, — Renaissance IPO ETF ($IPO). Инвесторам, желающим получить доступ к акциям Reddit, возможно, придется подождать, пока он будет включен в индекс.

Если рассматривать недавние результаты $IPO, то за последний год они превзошли SPY (50% против 33%). Однако с момента своего создания фонд отстаёт от SPY (103% против 203%):

Макро

Индекс национальной активности ФРС Чикаго вырос до трехмесячного максимума со значением в +0,05 в феврале 2024 года с пересмотренного в сторону понижения значения -0,54 в январе, что свидетельствует о небольшом увеличении темпов экономического роста (консенсус -0,9). Компоненты, связанные с производством, продажами, заказами и запасами выросли на +0,02 каждый. Индикаторы, связанные с занятостью, внесли +0,01 против -0,02 в январе, а категория личного потребления и жилья внесла нейтральный вклад против -0,08 в январе:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #103 (22.03.2024)

- 22 марта 2024, 11:28

- |

Разное

Сейчас индекс S&P 500 стоит почти столько же, сколько и в 1971 году, если измерять в стоимости золота:

Макро

Федеральная резервная система США оставила ставку по федеральным фондам неизменной на 23-летнем максимуме 5,25-5,5% на пятом заседании подряд 20 марта 2024 года, что соответствует ожиданиям рынка.

Политики по-прежнему планируют снизить процентные ставки три раза в этом году, что соответствует квартальным прогнозам от декабря. Кроме того, в прогнозе говорится отрех сокращениях в 2025 году, что на одно меньше, чем предполагалось в декабре, и еще трех сокращениях в 2026 году:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #102 (20.03.2024)

- 20 марта 2024, 12:39

- |

Макро

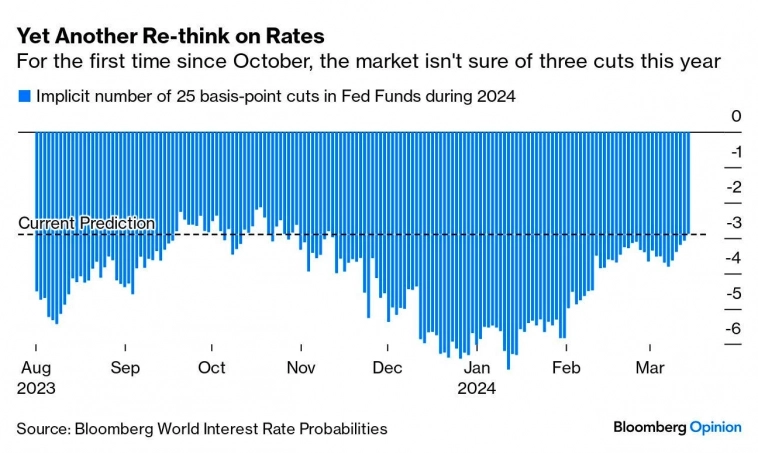

В январе рынок был уверен в том, что Федеральная резервная система сократит ставки как минимум шесть раз, теперь же появились сомнения в том, что количество сокращений достигнет даже трёх:

Рынок жилья

Индекс уверенности домостроителей в марте вырос до уровня 51 (консенсус 48, 48 ранее). Это четвертый ежемесячный рост подряд и первый раз с июля прошлого года, когда уровень настроений превысил отметку 50:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #101 (18.03.2024)

- 18 марта 2024, 12:45

- |

Разное

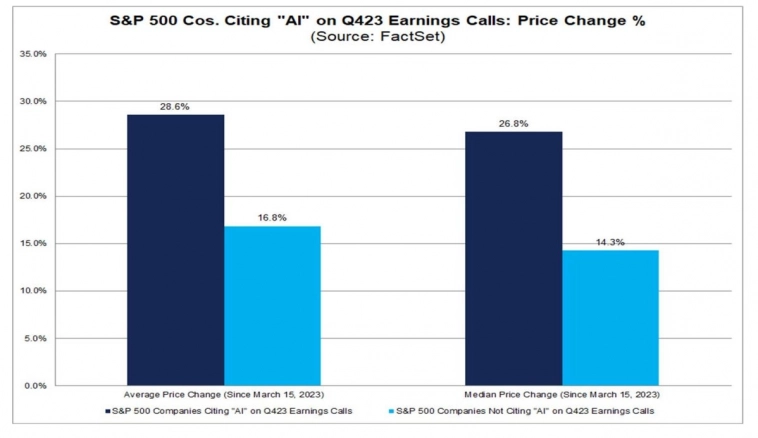

Компании, которые упоминали «искусственный интеллект» в отчетах о прибыли за четвертый квартал, демонстрировали более высокие средние показатели цены акций по сравнению с компаниями из списка S&P 500, которые не упоминали «искусственный интеллект» в отчетах о прибылях за четвертый квартал:

Макро

Промышленное производство превзошло ожидания отсутствия роста, продемонстрировав скромное увеличение на +0,1% за месяц в феврале (консенсус 0%, -0,5% ранее) благодаря росту объемов производства в обрабатывающей промышленности на +0,8% (консенсус +0,3%, -1,1% ранее):

( Читать дальше )

Макро-сентимент в графиках | ChartPack #100 (14.03.2024)

- 15 марта 2024, 08:18

- |

Разное

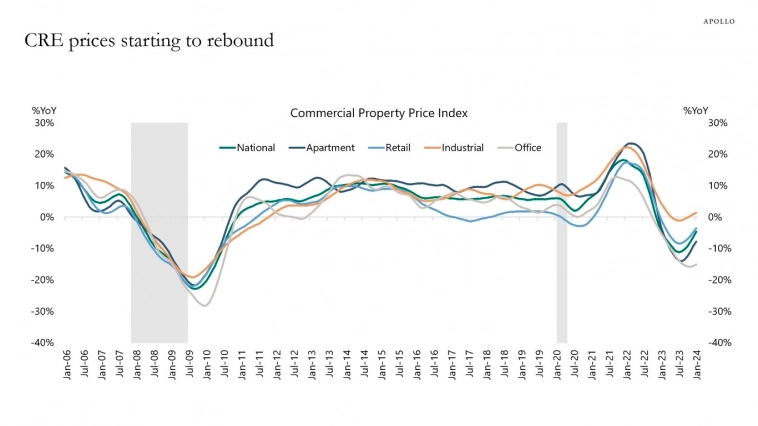

Цены на коммерческую недвижимость начинают восстанавливаться в условиях отсутствия признаков рецессии. Это полезно для региональных банков и для более широкого восстановления экономики:

Макро

Как общий, так и базовый индексы цен производителей выросли в феврале больше, чем ожидалось. Общий показатель увеличился больше всего за 6 месяцев и составил +0,6% (консенсус +0,3%, +0,3% ранее), а базовый индекс составил +0,3% (консенсус +0,2%, +0,5% ранее). В годовом исчислении индекс цен производителей вырос на +1,6%, что стало самым большим увеличением с сентября, в то время как базовый индекс остался без изменений на уровне +2%:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #99 (13.03.2024)

- 13 марта 2024, 11:43

- |

Разное

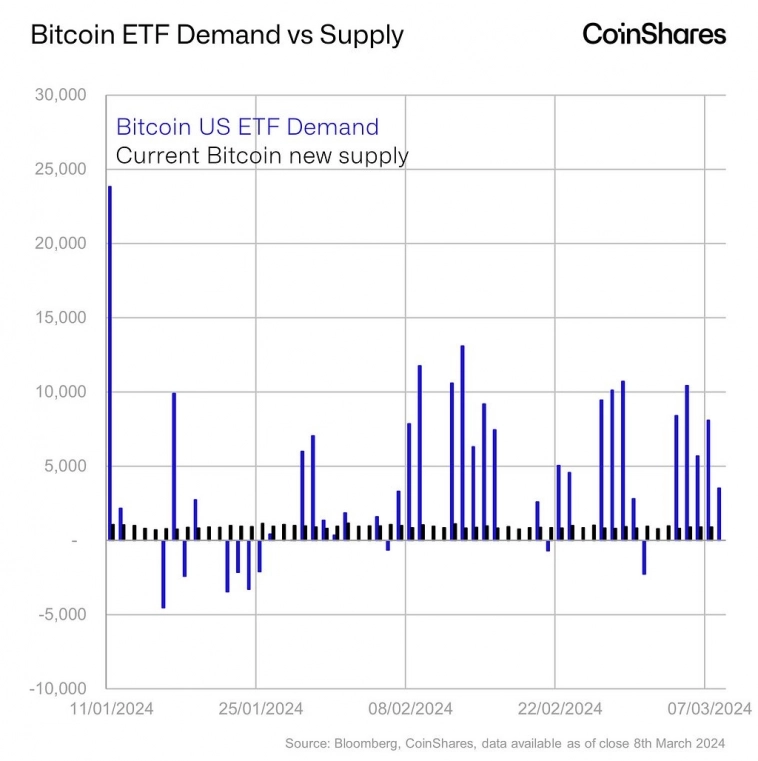

Запуск ETF 11 января привел к тому, что средний дневной спрос составил 4500 биткоинов (только в торговые дни), в то время как в среднем за день добывается 921 новый биткоин:

Спред кривой доходности казначейских облигаций 2л-10л инвертирован уже 423 торговых дня подряд, что опережает самую продолжительную инверсию 1978-80 годов:

( Читать дальше )

Макрообзор № 10 (2024)

- 12 марта 2024, 14:25

- |

Ниже оглавление и краткий дайджест обзора. Затем каждая новость подробнее, с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

- В Турции инфляция в феврале выросла до 67%. Реальный рост денежной массы остановился ещё в январе. Мы ожидаем замедления темпов роста ВВП Турции.

Экономика России

- Прибыль предприятий в декабре составила 1,24 трлн рублей. По итогам года прибыль составила 33,3 трлн рублей, что стало историческим рекордом.

- Денежная масса на 1 марта установила исторический рекорд (99,3 трлн рублей) и лишь немного не дотянула до психологической отметки в 100 трлн рублей. В реальном выражении темпы роста замедляются.

- Инфляция в марте может сохраниться на уровне 7,6%.

- Узкая денежная база на 1 марта опустилась ниже 18 трлн рублей и начала сокращаться в реальном выражении.

Рынки грузовиков

- По первым предварительным оценкам российский рынок в марте может вырасти до 10,8 тыс. шт. (+8%).

- Даймлер Тракс в 4 квартале 2023 года фиксирует падение глобальных заказов на грузовики уже восьмой квартал подряд.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #98 (11.03.2024)

- 11 марта 2024, 20:29

- |

Разное

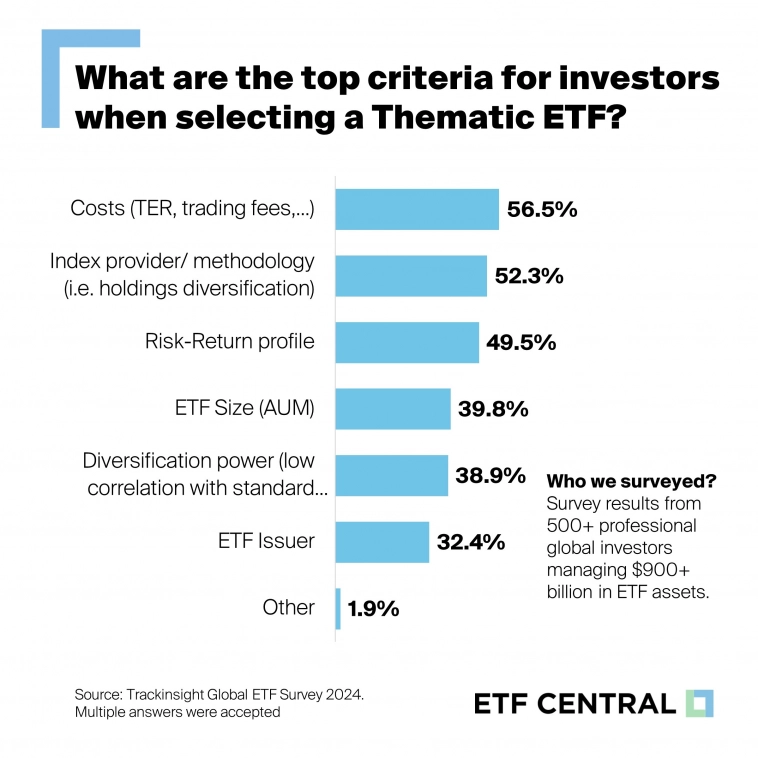

Согласно исследованию 2024 Trackinsight Global ETF, при выборе тематических ETF, инвесторы отдают предпочтение нескольким ключевым факторам. Среди них на первом месте стоят затраты фонда, описание индекса и профиль риск-доходности:

Влияние сплита акций на их доходность в следующие 12 месяцев ассиметрично смещено в сторону значительного повышения:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал