итоги недели

КИТ Финанс: закрываем неделю) Главное

- 05 июля 2024, 17:09

- |

✔️Госдума утвердила поправки в федеральный бюджет на 2024 год: расходы увеличены, доходы снижены. Дефицит бюджета запланирован на уровне ₽2,12 триллиона (1,1% ВВП).

🔜Планы на долговом рынке: в целом программа внутренних заимствований на 2024 год составит ₽2,479 трлн. В III квартале Минфин планирует разместить ОФЗ на ₽1,5 трлн. При этом на бумаги со сроком размещения до 10 лет отводится до ₽300 млрд, со сроком от 10 лет — до ₽1,2 трлн.

🔝Минфин наращивает объемы ежедневных покупок иностранной валюты и золота до ₽5,4 млрд рублей, то есть, практически в полтора раза (₽123,8 млрд всего до 6 августа)

🤔На Финансовом конгрессе ЦБ в очередной раз сделал заявление о растущей вероятности повышения ключевой ставки до 17-18%.

Корпоративные новости

ВТБ планирует покупки:

— выкупить у миноритариев дробные акции, оставшиеся после обратного сплита;

— выкупить долю Почты России в «Почта-банке» за ₽27,5–29,5 млрд.

💰Диасофт #DIAS утвердил дивиденды по итогам 3мес 2024г в размере ₽28,6. Последний день покупки бумаг – 8 июля 2024 года. Див.доходность ≈0,51%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

рынок слухами полнится

- 05 июля 2024, 17:00

- |

🗣 РЫНОК СЛУХАМИ ПОЛНИТСЯ

Индекс Мосбиржи завершает неделю приблизительно на тех же уровнях, что и начинал. Из интересного — на рынке появилось очень много слухов касательно различных компаний. В остальном значимых событий не было. Разве что про 18-ю ставку сказали в раз десятый.

⛽️ Газпром. Старт роста котировкам дало запланированное еще полгода назад повышение внутренних цен на газ. Однако для кого-то это оказалось сюрпризом. Положительную динамику пытаются поддержать тем, что поставки в ЕС могут сохраниться после 2024 года или даже вырасти. Кстати, Орбан прилетел договариваться в том числе и по этому поводу.

🔌 Префы Ленэнерго очень бодро пошли закрывать дивгэп. Причина — появились слухи, что следующие дивиденды могут быть сильно больше текущих за счет разовых факторов.

⛽️ Лукойл. В одном из наших еженедельных выпусков мы скептически смотрели на перспективы котировок. В шутку сказали, что акции могут вырасти, если рынку в третий раз за год попытаются продать выкуп у инорезов. И сегодня появились слухи, что будут выкупать. Правда, пока запала хватило меньше, чем на 1%.

( Читать дальше )

Обзор рынков за неделю (28 июня – 4 июля): Реализация проинфляционных рисков, сокращение поддержки рубля и статистика Мосбиржи

- 05 июля 2024, 14:14

- |

▫️ Инфляция в РФ на 1 июля. Недельная: 0,66% (0,22% н.р.), с начала года: 4,51%, годовая: 9,22% (8,61% н.р.). «Проинфляционные риски не просто выросли, они реализовались», — Набиуллина на финансовом конгрессе ЦБ в четверг. Резервы РФ на 28 июня: $590,5 млрд ($593,1 млрд н.р.). Manufacturing PMI в июне: 54,9 п (54,4 м.р.), services PMI в июне: 47,6 п (49,8 м.р.).

▫️ Мосбиржа опубликовала статистику за июнь. Общий объем торгов: 114,6 трлн руб. (+17,52% г/г). Фондовый рынок: 3,9 трлн руб. (+30% г/г), при среднедневном объеме торгов: 120,9 млрд руб. (+33% г/г). Уникальные счета физиков: 32,4 млн, (+0,446 млн за месяц, +2,7 млн с начала года). Сделки в июне совершали более 3,6 млн человек. В первом полугодии вложения физлиц в ценные бумаги на Мосбирже составили более 0,5 трлн руб., в июне – 78,3 млрд руб.

▫️ В Санкт-Петербурге с 3 по 5 июля проходит Финансовый конгресс Банка России, на нем присутствуют представители регулятора, Минфина и крупнейших банков. Конгресс посвящен росту экономики в условиях ограничений, среди ключевых тем — инфляция, технологии и кадровый голод, а среди самых растиражированных заявлений — слова Набиуллиной об обсуждении шага повышения ставки на июльском заседании и откровения Костина о желании ряда крупных компаний провести делистинг с биржи.

( Читать дальше )

Можно ли разориться, инвестируя в золото, где дают 22,9% на вклад и когда стоит искать миллион под ногами?- smart-lab лучшее🏆

- 01 июля 2024, 12:24

- |

Стоило только Тимофею Мартынову подивиться, что на Смартлабе маловато стало лайков да активностей, как своим же новым опусом Маржин колл в ресторане. Вестник нищеброда №6: июнь всколыхнул болото летнего отдыха, спровоцировав лавину из комментов (сейчас их под три стони). Это блистательный рассказа про поход в модный питерский ресторан, где на глазах у изумлённой публике сначала готовят рыбу, а потом выставляют за неё астрономический счёт. Казалось бы, при чём тут биржа? Автор нарушил первое правило Баффета, так что читатель может познакомиться и с самим правилом, и с инструкцией, как нужно избегать потери денег.

Владимир Литвинов разобрался Как открыть вклад под безумные 22,9%.Цифры и впрямь выглядят фантастически, почему ни один банк не заманивает клиентов такой доходностью? "Таких ставок вы не найдете ни в одном банке напрямую. Именно оформление через портал «Финуслуги», позволит добиться максимального эффекта и доходности. Однако нужно учитывать, что бонус начисляется только для новых клиентов" — объясняет Литвинов.

( Читать дальше )

Обзор рынка облигаций 24 - 28 июня

- 01 июля 2024, 12:23

- |

Российский Рынок // Прошедшую неделю на рынках можно охарактеризовать как осторожную. По длинным ОФЗ наблюдается попытка разворота, доходности стабилизировались на уровне 15,4%, а индекс RGBI достиг 105 пунктов – уровня, на котором происходил разворот в 2015 году. Основным риском остается возможное ускорение инфляции и дополнительные повышения ставки ЦБ до 20% и более. В текущих условиях такие уровни доходности ОФЗ могут считаться справедливыми, хотя возможны более жесткие меры денежно-кредитной политики, что может привести к дальнейшему росту доходностей. Самым оптимальным вариантом на данный момент остаются флоатеры нового образца. Доходности классических бумаг также выглядят привлекательно, но их покупка оправдана только при долгосрочных стратегиях инвестирования.

Минфин возобновил аукционы ОФЗ после почти месячного перерыва, но результаты оказались слабыми. Минфин анализировал спрос, но его не было. Дисбаланс объясняется тем, что Минфин не увеличил премию для инвесторов. Основной объем размещения пришелся на две крупные заявки. Общий объем заимствований с начала года – 1,3 трлн руб. при потребности в 4,1 трлн руб. Существуют сомнения в успешном выполнении программы заимствований без увеличения флоатеров. Вероятность повышения ставки до 18% увеличивается.

( Читать дальше )

Итоги недели 01.07.2024

- 01 июля 2024, 10:06

- |

*️⃣Рынок облигаций закончил последнюю неделю квартала незначительным ростом. Частично восстановились классика и линкеры, флоутеры — без изменений. Корпоративные бумаги прибавили несильно, ВДО — в боковике.

*️⃣Волатильность в рубле на фоне низкой ликвидности и изменения структуры рынка валютных торгов после введения санкции на НКЦ и биржу продолжается. Нефть и золото на прошлой неделе торговались в боковике.

*️⃣Ставки на денежном рынке, как овернайт, так и срочные (за некоторыми исключениями) выросли. Ставки в юанях остаются повышенными. Профицит ликвидности в банковской системе вырос.

*️⃣Подробнее с графиками и дополнительными комментариями, в телеграфе.

t.me/DolgosrokInvest

01 июля 2024 г.

Итоги недели: растущая инфляция и первые дебаты Байдена и Трампа

- 30 июня 2024, 18:56

- |

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

Подписывайтесь на наш телеграм-канал @finam_invest

Еженедельный обзор рынков: Акции упадут, а облигации восстановятся в 3 квартале. Золото, нефть и акции США снизятся вместе

- 30 июня 2024, 04:52

- |

В этом еженедельном выпуске:

🔹 Сокращение продаж валюты центральным банком

🔹 Прогноз динамики курса рубля на лето

🔹 Есть ли двойной курс рубля?

🔹 Доллар укрепляется, а йена падает в ожидании очередных интервенций

🔹 Золото снова не ушло ниже 2300, но и выше 2330 подняться не в силах

🔹 Нефть рисует двойную вершину

🔹 Цены на промышленные металлы в июне не подтверждают рост мировой экономики

🔹 Американский рынок: ATH или двойная вершина

🔹 Российские акции снова продают на опережение по сравнению с акциями США

🔹 Легкий позитив на рынке ОФЗ

🔹 Очередное ускорение недельной инфляции

🔹 Итоги размещения ОФЗ

🔹 Как минфин может занять деньги, минуя рубль

🔹 Аналитики ВТБ предложили 4 сценария для ключевой ставки в июле

🔹 Планы минфина на 3 квартал 2024 года

🔹 Банк России решил всерьез бороться с потребительским кредитованием

🔹 Где дно в доходностях длинных ОФЗ?

🔹 IPO Всеинструменты.ру оттягивает деньги с рынка

🔹 Сбербанк снизил цель по индексу Мосбиржи до конца года

🔹 Дивидендные гэпы приведут к снижению индекса Мосбиржи

( Читать дальше )

Обновляю прогнозы по американскому, российскому и китайскому фондовому рынку, а так-же по биткоину, драгметаллам и различным валютам.

- 29 июня 2024, 11:48

- |

💲Обзор мировых рынков за неделю!!!

Падение на американских площадках началось. Жду дно в конце июля и обновляю прогнозы по американскому, российскому и китайскому фондовому рынку, а так-же по биткоину и различным валютам.

Мы разобрали все ведущие индексы, биткоин, нефть, газ и драгметаллы.

Если вам понравилось видео, поставьте лайк и обязательно напишите комментарий на youtube, этим вы поддержите нас. Приятного просмотра!

Источник: https://t.me/s/take_pr

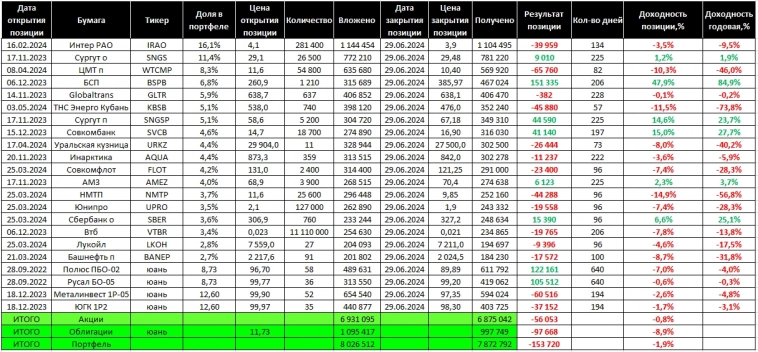

Торговый дневник MOEX. Неделя 27: 24.06. – 28.06.24

- 29 июня 2024, 11:04

- |

Что было на неделе.

Ничего интересного не было: ничего не покупал, ничего не продавал, поступлений не было.

Потихоньку заполняю таблицы, пока состав бумаг не меняется.

Просто еще одна неделя эксперимента без каких-либо происшествий.

В портфеле 18 акций, 4 облигации.

В конце классическое заявление: никакие сделки и идеи не являются индивидуальной инвестиционной рекомендацией. Я рассказываю про то, как поступаю со своими деньгами. А как вам поступать со своими – думайте и решайте сами. На бирже никому нет дела до того, как сохранить и приумножить ваши деньги, а вот как ими поживиться – дело есть многим. Потому – никому не верим на слово, включая меня, все проверяем.

Телеграм

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал