итоги недели

Статистика

- 28 января 2024, 10:34

- |

🔒🏅ЭсЭфАй +6,7%. Первый закуп.

🔒🏅ОАК +10,3%. Первый закуп.

🔒🏅ОГК-2 +2%. Первый закуп.

🔒🏅Авангард +6%. Второе усреднение.

🔒🏅Селигдар +1,5%. Первый закуп.

🔒🏅Озон +4,8%. Первый закуп.

🔒🏅Селигдар +1%. Первое усреднение.

🔒🏅ВТБ +4%. Второе усреднение.

🔒🏅КарМаней +7,5%. Первый закуп.

🔒🏅Северсталь +6,6%. Второе усреднение.

🔒🏅КарМаней +1,6%. Первый закуп.

🔒🏅Светофор +6,3%. Первый закуп.

🔒🏅Россети +7,8%. Первый закуп.

🔒🏅НЛМК +8,6%. Первое усреднение.

🔒🏅МТС +2,5%. Первое усреднение.

🔒🏅ВК +12,9%. Второе усреднение.

🔒🏅ВК +5,5%. Второе усреднение.

🔒🏅КарМаней +3,5%. Первый закуп.

🔒🏅ВУШ +9,5%. Первый закуп.

🔒🏅АФК Система +5,2%. Второе усреднение.

🔒🏅ММК +8%. Второе усреднение.

🔒🏅Росгосстрах +18%. Второе усреднение.

🔒🏅Аптека 36и6 +16%. Второе усреднение.

🧮Рейтинг взятых движений по позиции в среднесрочном портфеле в январе:

1. ВК +18,4% (2 захода)

2. Росгосстрах +18% (1 заход)

3. Аптека 36и6 +16% (1 заход)

4. КарМаней +12,6%. (3 захода)

5. ОАК +10,3% (1 заход)

6. ВУШ +9,5% (1 заход)

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Топ-5 акций на бирже за последнюю неделю

- 24 января 2024, 19:04

- |

Обновлён топ-5 акций, который заняли первые места по оборотам на Мосбирже за последнюю неделю. Но и не это главное. Есть акции с интересной тенденцией объёма торгов.

( Читать дальше )

Итоги недели 22.01.2024

- 22 января 2024, 13:14

- |

Итоги недели

Облигации

Прошлая неделя для рынка облигаций в основном прошла довольно спокойно. Индекс RGBI вырос на 1.12% и отыграл потери предыдущей недели. Все дни ОФЗ торговались в зелёной зоне. Оптимизма добавило удачное размещение Минфином длинного долга с фиксированным купоном: в ходе первого аукциона в этом году министерство продало ОФЗ-ПД 26243 на сумму 97.05 млрд руб. с доходностью 12.28%. Размещение линкеров признано не состоявшимся. В пользу этого говорят и вышедшие данные по инфляции за вторую неделю января — 0.13%. Итого за половину месяца рост цен составил 0.39% (за январь ожидается около 0.8% при сохранении текущих темпов — аналогично январю 2023 года). Даже при наиболее благоприятном раскладе, а какой он для линкеров после 2023 года не совсем понятно, сложно ожидать более 10-12% дохода по итогу года.

Пока что не участвуем в покупке ОФЗ: по текущим доходностям выглядят совсем непривлекательно. Конечно, можем оказаться не правы. Но если и формировать позиции в бумагах с фиксированным доходом, то сейчас более интересны корпоративные облигации, как с инвестиционным рейтингом и 14-15% доходностью, так и ВДО с 19-20% доходностью.

( Читать дальше )

Итоги недели: курс рубля, акции металлургов и редомициляция TCS Group

- 21 января 2024, 20:05

- |

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

Подписывайтесь на наш телеграм-канал @finam_invest

Результаты портфелей на рынке РФ за 1-12 января 2024 г.

- 21 января 2024, 17:07

- |

В конце каждой недели мы в Finrange подводим промежуточные итоги и делимся результатами.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 2 156 861,60 руб.

- Результат за неделю -9660,99 руб.

- Доходность портфеля: +169,61%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сантимента с минимальным соотношением риск к прибыли 1 к 3. Одновременно может быть открыто до 4-х позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

На этой неделе попали в серию убыточных сделок. Рынок уходит в консолидацию. В такой стадии рынка бывает повышенная волатильность в акциях, ложные пробои и т.д. Тем не менее, кто следует риск- и мани- менеджменту по-прежнему в плюсе.

Если брать суммарно последнюю прибыльную серию сделок и убыточную, то суммарная доходность по ним +53% (если бы вы выделяли на каждую спекулятивную сделку 10%, то были в плюсе). А если учитывать риск- и мани- менеджмент, объём позиции и размер стопов, то прибыли у нас по этим двум сериям +171370 руб.

( Читать дальше )

Итоги недели.

- 21 января 2024, 12:24

- |

Дивидендный фактор не особо влияет на рост, хотя уже пришли дивиденды от Белуги, Газпром нефти, Фосагро, Норникеля, Магнита.

Пока остаёмся в полугодовом боковике в районе 3200 п. $TMOS

🎄 Минфин вернулся на рынок с продажами юаней для покрытия бюджетного дефицита. Плюс экспортеры продолжают продавать валюту. Впереди налоговый период, когда выплачивается квартальный налог на добычу. То есть пока предпосылок для разворота рубля-доллара нет, рубль может ещё укрепиться. $USDRUB

— СПБ Биржа пытается перевести гонконгские бумаги в российский депозитарий. Пожелаем удачи, скоро конец января. 🤷♂️ $SPBE

— TCS Group решили перерегистрация с Кипра в Россию до конца 1кв. Расписки заранее дешевеют. $TCSG

— Qiwi продает российский бизнес гонконгской компании за 23,7 млрд руб. и выкупает 10% бумаг на Мосбирже не дороже 581 р. $QIWI

— Хорошо отчитались ЛСР, Сбербанк, Эталон.

— Застройщики продают рекордное количество квадратных метров.

( Читать дальше )

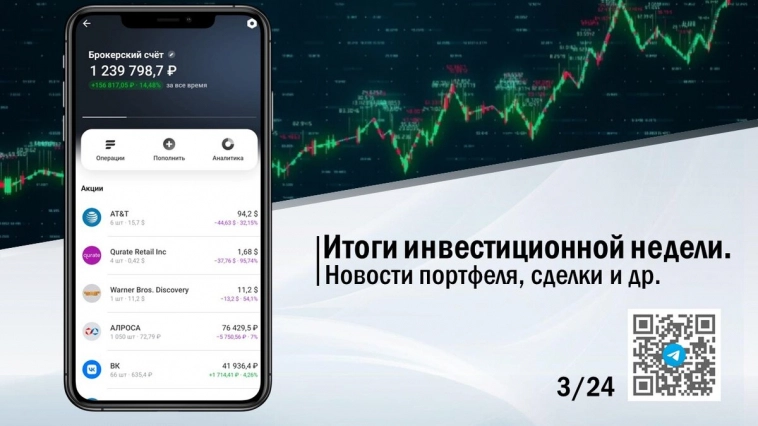

Снова коррекция? Итоги инвестиционной недели.

- 20 января 2024, 23:41

- |

Вновь закончилась торговая неделя, уже третья в 2024 году. Я стараюсь вести статистику своего инвестирования, собственно для чего и создан этот канал. Ведение канала меня дисциплинирует и порой мотивирует.

Ну перейдем собственно к моему отчету:

Неделя, у меня, выдалась очень плотной на события, поэтому пополнение портфеля произвел не сразу, а к середине недели, на стандартные 3 000 руб.

( Читать дальше )

Торговый дневник MOEX. Неделя 4: 15.01. – 19.01.24

- 20 января 2024, 13:44

- |

Небольшое описание стратегии. Суть стратегии: покупка как можно большей доходности как можно дешевле. Анализируются все возможные показатели доходности компании, рост выручки, долговая нагрузка, отношение капитализации к капиталу, риски, цена компании. После этого каждой компании присваивается некий итоговый балл в сравнении. 25 лучших по баллам компаний и покупается. Почему 25, а не 5, 10, 20, 50? Не знаю, решил 25 как обеспечивающий неплохую диверсификацию. Тем более рынок пока позволяет выбирать эти 25, есть из чего выбирать. Будет сильно дороже все, может, придется и подсократить количество бумаг. Доля компании в портфеле зависит от ее балла в сравнении: чем больше балл, тем больше доля.

Показатели доходности актуализируются по мере выхода отчетности МСФО. Показатели цены актуализируются стандартно раз в месяц, если нет больших движений (+-10%), если есть – чаще (как в случае со SFIN). Если список лучших 25 меняется, то идет ребаланс (продажа худших, покупка новых, более лучших). Также ребаланс идет, если бумага в результате роста сильно превышает плановую долю в портфеле (подрезается до плановых значений).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал