инвестиции

Инвестиции или спекуляции?

- 28 июля 2015, 18:57

- |

С завтрашнего дня в отпуске..

На этот раз поеду навещу родителей в Костроме.

Еду на машине, и по это причине решила подсчитать сколько денег уйдет на бензин?

Выходит 10.500 рублей (Туда и Обратно).

Ездила в мае, тогда выходило 9.650 руб.

Хмм… Вот Вам и пример инфляции.

По этой причине портфель Александра Шадрина (доходность), лично меня совсем не впечатляет.

А даже скорее наоборот.

Я согласна что инвестия в рынок акций РФ с начала года одна из лучших.

Но я не согласна, что доход нужно считать в рублях, без оглядки на покупательную способность.

А с учетом покупательной способности, становиться совсем грустно!

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 74 )

aktivo

- 28 июля 2015, 09:26

- |

Aktivo – это сервис, с помощью которого можно купить долю в объекте недвижимости и получать доход от сдачи ее в аренду. Подробнее на РБК: top.rbc.ru/technology_and_media/28/07/2015/55b63adc9a7947d0f69bcdf5

Инвестиции - путь в никуда?

- 27 июля 2015, 19:25

- |

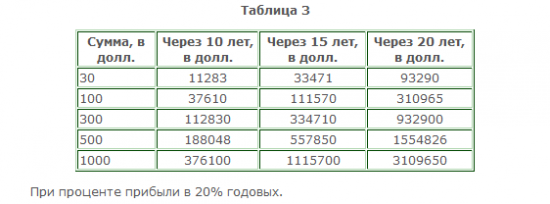

Берем в руки блокнот с калькулятором и считаем:

( Читать дальше )

Про то, как я потерпел неудачу с моей дочерью, и про простой путь к богатству

- 27 июля 2015, 19:02

- |

С самого дня её рождения люди буквально осыпали мою дочь комплиментами. Про её внешний вид, её ум, её шарм (которые она унаследовала от матери) и её поведение. Последнее иногда приписывали к моим заслугам. Не то, чтобы я это заслужил. В основном, я просто стоял рядом и смотрел, затаив дыхание, стараясь не встревать на пути.

Несколько лет назад мы даже рассорились с одним моим другом по этому поводу. Он так настаивал на том, чтобы я это признал, и был так разочарован, когда я этого не сделал, что с тех пор перестал со мной разговаривать. Но, что есть, то есть. На самом деле я всегда представлял себе как в ’91-м году Ангел пришел к Богу и сказал: «Послушай, Бог, мы планируем послать маленькую девочку этому парню Коллинзу».

А Бог ответил: «Ах, да. Неужели? Разве я это разрешил? В самом деле?? Значит, этот день настал. Ну, тогда отправьте ему самую покладистую, самую лучшую, которая у вас есть. Он не слишком-то способный». И вот так у меня появилась Джессика.

( Читать дальше )

Мысли на предстоящую, очень важную неделю.

- 27 июля 2015, 15:20

- |

Очень важная неделя.

Предстоящая неделя действительно будет очень важной для всех фондовых рынков, которые в последние дни явно показывают слабость. Если в ближайшую рабочую пятидневку не последует новой дозы хороших новостей, то распродажи на рынках акций могут усилиться. Главный сейчас вопрос – стоит ли ждать позитив и откуда он может прийти?

Главными событиями на текущей неделе станут июльское заседание Федерального комитета по открытым рынкам (FOMC) и публикация предварительной оценки роста ВВП США во втором квартале 2015 года. На текущий момент, есть высокая вероятность того, что в среду ФРС объявит о повышении ставки в сентябре – это, по сути, негативный сигнал, но есть один нюанс. Повышение ставки – событие, давно ожидаемое, и уже в большей степени отыграно рынками. Более того, большинство участников закладывалось в этом году на двукратное повышение ставки, но это вряд ли случится. Позитив может быть в том, что ФЕД не станет пугать инвесторов и объявит лишь о разовом повышении ставки на скромные 0.1%, т.е. вместо плавающей ставки от 0% до 0.25%, она станет 0.35%. Такое решение может запросто даже поддержать фондовые площадки, ибо сработает правило — продавай на ожиданиях, покупай на фактах. А поскольку дальнейшая монетарная политика американского регулятора будет зависеть от данных по экономике, то шансов на дальнее её ужесточение очень и очень мало, так как скорое ухудшение всех показателей после первого повышения не заставит себя долго ждать. Даже сейчас почти все опережающие показатели по США показывают серьёзный спад, радует лишь рынок труда, точнее ситуация с занятостью, но эти цифры явно все подрисовывают и они давно не отражают всей реальности.

( Читать дальше )

Как правильно выставлять таргет по бумаге? Составила инвестиционный портфель, а с таргетами пока не определилась. Буду крайне благодарна за доступное разъяснение.

- 27 июля 2015, 10:53

- |

Почему тебе нужны «К черту деньги» (F-you money)

- 26 июля 2015, 19:57

- |

(Предыдущие части можно найти здесь)

Вскоре после 9/11 моя компания выкинула меня на обочину.

За полгода до этого события президент нашего подразделения пригласил меня на ланч, чтобы поздравить с прорывными бизнес-результатами завершившегося года. У нас был взрывной рост и ошеломляющие прибыли. Мы обсуждали мое очень светлое будущее за бутылкой прекрасного вина.

Это была самая лучшая работа, которая у меня когда-либо была. Великолепная команда, отличный лидер, куча драйва. Прекрасные деньги. Я только что обналичил бонусный чек, и он был больше, чем я когда-либо зарабатывал за целый год.

Год спустя я сидел на диване с моей маленькой дочерью и смотрел новости по телевизору. Там показывали репортаж про людей, стоящих в очереди за хлебом, совсем как в депрессионную эру. Журналист рассказывал, что это были новые бедняки, потерявшие свою работу из-за мрачной экономики. Я по-прежнему был безработным и зализывал свои раны.

( Читать дальше )

Акции — Часть 28: Долг – это непозволительный балласт

- 26 июля 2015, 00:39

- |

Спустя пару лет после окончания колледжа я завел свою первую кредитную карту. В те времена ее было сложнее получить. Не так как сейчас, когда у моего безработного пуделя есть своя собственная кредитная линия.

В первый месяц я потратил по ней около $300. Когда пришел счет, в нем были перечислены все покупки по каждому магазину и итоговая сумма в конце. В правом верхнем углу было поле со значком $ и пустая строка рядом. Под ним жирным шрифтом было написано: Минимальный платеж по долгу: $10.

Я не мог поверить своим глазам. Я накупил вещей на $300, а от меня требовали заплатить за них только $10 в месяц? И я могу продолжать покупать еще? Вау! Это невероятно!

Но всё же в глубине моего сознания я слышал голос своего отца: «Если это звучит слишком хорошо, чтобы быть правдой, то так оно и есть». Не «могло бы быть» или «вполне возможно». А именно так оно и есть.

( Читать дальше )

Дневник FOREX трейдера, управляющего публичным ПАММ-счетом.

- 25 июля 2015, 20:41

- |

Решил вести дневник, где буду публиковать торговые результаты по своему ПАММ-счету, который я открыл у брокера FxOpen, Alpari и Amarkets

Немного о себе: на реальных счетах на рынке FOREX торгую 6 лет. До этого торговал российские фьючерсы и некоторые инструменты американского рынка. Живу только с рынка уже много лет.

Всегда торговал только на свои деньги, сейчас понял, что могу торговать и на деньги инвесторов, зарабатывая для них и, конечно, для себя.

Жестко контролирую риски, всегда ставлю stop loss и take profit. Торгую руками внутри дня.

Слив счета при моих рисках почти невозможен, но просадки могут быть, это нормально.

1) Счет у брокера FXopen : https://pamm.fxopen.com/ru/Pamm/Matematika ( уже заработано +15% )

2) Счет у брокера Alpari : www.alpari.ru/ru/investor/pamm/343055/#chart_mode=hourly ( уже заработано +4.7% )

3) Счет у брокера Amarkets: пока что непубличный.

( Читать дальше )

Акции — Часть 27: Почему я не люблю усреднение

- 24 июля 2015, 18:42

- |

(Предыдущие части можно найти здесь)

В какой-то момент твоей жизни тебя может посетить счастливая дилемма про инвестирование большой порции наличности. Полученное наследство или, возможно, деньги от продажи другого актива. Независимо от их источника, инвестировать все деньги сразу может быть страшно, как мы обсуждали в части 18.

Если рынок находится в одной из своих бычьих стадий и каждый день ставит рекорды, то он может казаться существенно переоцененным. Если он падает, ты можешь бояться того, что инвестируешь, не зная насколько еще он упадет. Ты выкручиваешь себе руки, ожидая когда это прояснится, хотя к настоящему моменту ты уже должен понимать, что это никогда не произойдет.

Самым часто предлагаемым решением является «усреднение» (“dollar cost average” DCA) или медленный вход в рынок. Идея заключается в том, что в случае, если рынок упадет, ты отчасти сгладишь свою боль. Я не фанат такой стратегии и скоро объясню почему, но сперва давай посмотрим, что это за штука – усреднение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал