депозиты

Приток денег в банки.

- 09 февраля 2024, 21:33

- |

- комментировать

- Комментарии ( 10 )

Статистика, графики, новости - 08.02.2024 - как мы проиграли информационную войну

- 08 февраля 2024, 05:06

- |

— Уроки свободы от европейских законодателей

— Инфляция. Как продвигается?

— Рекордные поставки нашей нефти

— Расклады по кредитам в США

— Придет Карлсон, не трогай его. Это на Новый Год на вице-президентство Трампу.

Ну а мы, дорогие друзья, продолжаем проигрывать в информационную войну. Поэтому завтра в 2:00 МСК ждём интервью бойкотируемого всем миром нашего с вами президента самому известному в мире журналисту.

Кстати, дорогой друг, если ты вдруг забыл, что такое свобода, то мы тебе напомним.

( Читать дальше )

Ставки депозитов (14,88%) немного, но растут. Ставки денежного рынка (15,47%) растут быстрее

- 07 февраля 2024, 07:11

- |

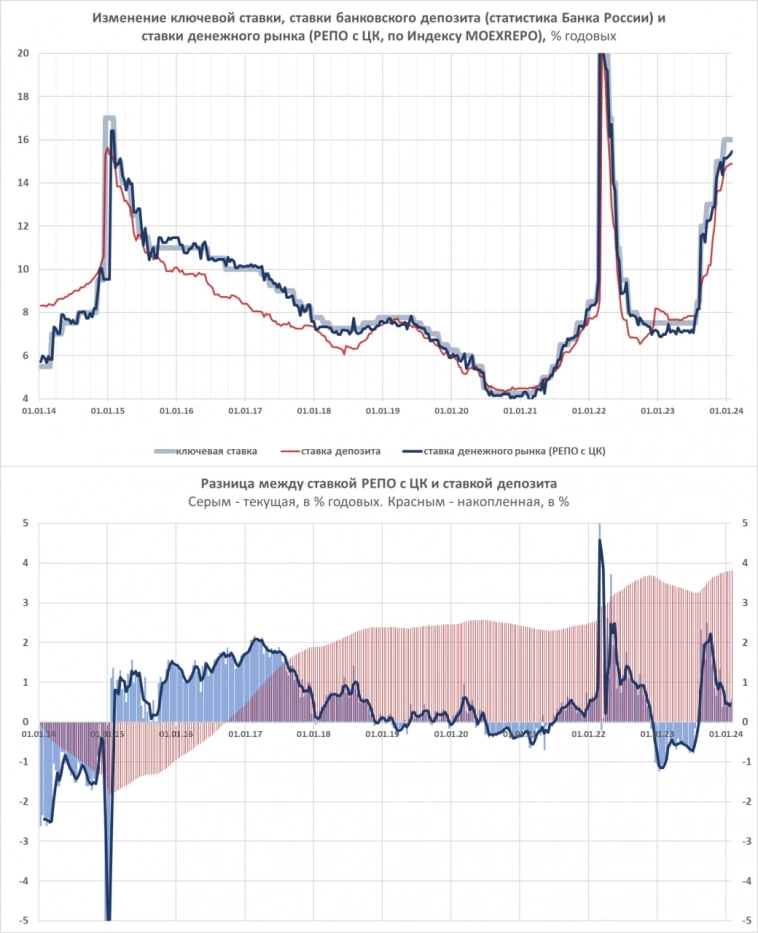

Банк России обновил статистику по средней ставке депозитов за январь (средняя максимальная ставка в топ-10 банков по привлечению денег на депозиты). На конец декабря она составляла 14,75%. На конец января – 14,88%, +0,13%.

Ключевая ставка с середины декабря – 16%. И депозиты, что естественно, до нее не дотягиваются. Однако же и не отходят от нее.

Денежный рынок (для нас и не только это однодневные сделки РЕПО с ЦК) ведет себя активнее. Прирост за декабрь здесь – 0,37%, с 15,14% на конец декабря до 15,47% на конец января.

Черед 1,5 недели очередное решение регулятора по ключевой ставке. Много ожиданий, что регулятор ставку пусть и не снизит, но хотя бы обозначит ориентиры будущего снижения. Т.е. признает нынешнее значение пиковым и временным. И под это, на общих же ожиданиях, должны бы снижаться депозитные, денежные и облигационные доходности. С последними, но только для ОФЗ и первого эшелона, это произошло. С первыми двумя всё, скорее, наоборот. Если использовать рынок как предиктор будущего, будущее это совсем не однозначно.

( Читать дальше )

Топ вкладов с 05.02.24 на платформе финуслуги для новых клиентов

- 05 февраля 2024, 18:03

- |

Ссылка на телеграмм с таблицами, где я специально разделил лучшие предложения по вкладам с дополнительными условиями и без них, а так же выкладываю спец. предложения и от «фин. Услуг»

🔥 Облигации и банковские вклады: в топку!

- 04 февраля 2024, 19:16

- |

Добрый день, друзья!

Искренне не понимаю, зачем многие здешние резиденты топят за облигации и банковские депозиты?

С одной стороны, 16-18% годовых – это хорошая прибавка к пенсии. Очевидно, что для какого-нибудь пенсионного фонда, которому по уставу прописано держать деньги в безрисковых активах, ОФЗ – безальтернативный вариант.

С другой стороны, – это смехотворно мало по сравнению с прибылью, которую даёт умелому инвестору добротный инвестиционный портфель. Если можно получать 23% в месяц, то доходность в 16% годовых ничтожно мала!

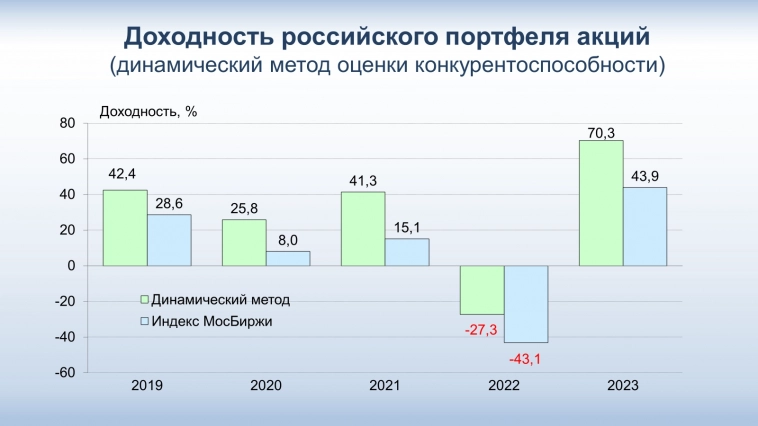

На Смарт-Лабе заведено мериться доходностями своих портфелей. По итогам 2023 г. у кого-то случилось 100% доходности, у кого-то 200%. Я со своими 70% годовых выгляжу как аутсайдер.

Поскольку аутсайдером я быть не привык, то в 2024 г. я сосредоточился на поиске такой инвестиционной системы, которая позволяла бы ничего не делать и при этом получать повышенный инвестиционный доход.

Вы скажете, что это – бесплатный сыр и он может быть только в мышеловке. И я с Вами соглашусь. В то же время, не было ещё ни одной мышеловки, которую я бы не обманул.

( Читать дальше )

💰 Лучшие места для размещения денег на короткий срок

- 03 февраля 2024, 08:30

- |

16.02.2024 Центральный Банк России будет принимать решение о будущем значении ключевой ставки (в настоящее время она составляет 16%). Предлагаю посмотреть лучшие предложения от банков для размещения денег на короткий срок.

ТОП-5 НС С НАЧИСЛЕНИЕМ НА ЕЖЕДНЕВНЫЙ ОСТАТОК:

*можно пополнять/снимать в любой момент, процент начисляется на каждый день.

1) 16% — ВТБ «Накопительный ВТБ-Счет» на сумму от 1к до 1 млн, для новых и неактивных клиентов 90 дней, сроком на 3 календарных мес.

2) 16% — ИТБ с НС «Приветственный» на сумму до 1 млн, для новых клиентов и неактивных клиентов с 01.09.2023, сроком на 2 мес.

3) 16% — ОТП по НС с картой «Максимум» на сумму до 2 млн, для новых клиентов и неактивных клиентов с 01.09.2023, сроком на 3 мес.

4) 16% — Хоум Банк с НС на сумму до 1,5 млн, для новых и неактивных клиентов с 01.04.2023, сроком на 3 мес, при обороте 20к в мес; если старый клиент, то 16% будет при обороте 100к в мес.

5) 16% — Уралсиб с картой «Прибыль» на сумму от 500к, для новых клиентов, сроком на 2 мес, при обороте 10к в мес.

( Читать дальше )

За 2023г средства населения в банках РФ выросли на 7,4 трлн руб (+19,7% г/г) за счет роста заработных плат, соц и бюджетных выплат и возврату наличных в банки из-за высоких ставок — ЦБ РФ

- 30 января 2024, 12:19

- |

По предварительным данным,ипотека в декабре 2023 года выросла на 2,9%, несмотря на ужесточение условий по льготным программам и рост рыночных ставок. В декабревыдано 785 млрд руб. ипотечных кредитов (умеренные +8%) против 726 млрд руб. в ноябре. Основной вклад внесли кредиты с господдержкой: банки выдали их на 655 млрд руб. (+21% 4 к 540 млрд руб. в ноябре), в том числе на фоне анонсированных решений по ужесточению условий госпрограмм. Выросли выдачи как по «Льготной ипотеке» (до ~280 млрд руб.

( Читать дальше )

Все что нужно знать про открытие вклада на финуслугах

- 29 января 2024, 13:59

- |

Ссылка на телеграмм где я выкладываю таблицы, в которых специально разделил лучшие предложения по вкладам с дополнительными условиями и без них, а так же буду публиковать спец. предложения от портала «фин. Услуг»

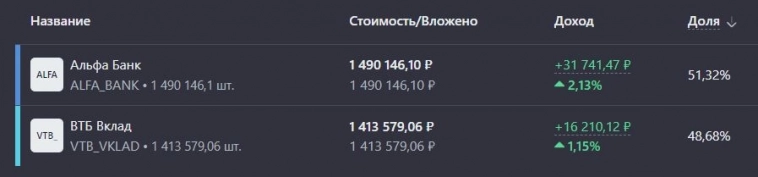

🤑 Пришла первая "жирная" порция доха по вкладам

- 28 января 2024, 15:56

- |

ВТБэшка порадовала начислением +13 957,52 ₽. Так будет продолжаться на протяжении 3 лет.

Дивиденды будут/не будут, не важно. Акция вырастет/упадет, не важно. Доход по вкладу постоянен. И это факт.

☝️Для меня важно наблюдать ежемесячный приток капитала, так я понимаю, что моя «стратегия» работает и приносит прибыль.

🤱 Впереди ещё Альфа накинет дополнительные 15К «вкладовых» денег. А весь доход, в ИИСовое межсезонье, аккумулирую на накопительном счёте. И там тоже всё очень и очень неплохо. К пополнению февраля ожидают 42 870 ₽.

Год к году инвестиционные дела прут в гору. Посмотрел статистику в Сноу по начислениям за прошедшие года. Взять январь:

✅ 2022 — 1 862 ₽

✅ 2023 — 2 076 ₽

✅ 2024 — 17 718 ₽ (пока ещё).

Так что, #продолжаюбогатеть

Чего и Вам всем желаю!

15 вкладов с доходностью до 17% годовых

- 28 января 2024, 15:13

- |

Раз в месяц обновляю подборку процентных ставок по вкладам. По сравнению с декабрем добавил вклады в МТС банке, Банк Санкт-Петербург и ПСБ. Рассматриваю срок от 3 месяцев до 1 года.

1. Инвестторгбанк

вклад «Точно в цель» 1 процентный период с 1 по 125 день (16,5% для действующих и 17% для новых клиентов), 2 процентный период с 126 по 250 день период (14,25%), 3 процентный период (11% для действующих, 11,5% для новых). Проценты по вкладу выплачиваются в конце каждого процентного периода, после чего также возможно его закрытие.

2. МКБ

вклад «МКБ. Новогоднее настроение» если открыть в офисе 14,75% (на 95 дней), 15% (на 185 дней), 13,5% (на 370 дней). Проценты в конце срока. Если открыть онлайн +1%.

3. Газпромбанк

вклад«Большая выгода» от 15 тыс. ₽ 14,5% (на 91 и 120 дней), 14,8% (на 180 дней) При открытии онлайн +1%.

4. Альфа-банк

Альфа-вклад от 50 тыс.₽ 14,82% (на 92 дня), 15,11% (на 123 дня), 15,49% (на 184 дня), 13,75% (на 276 дней), 13,09% (на 1 год). Проценты выплачиваются ежемесячно, с капитализацией или без.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал