аукцион

Минфин разместил ОФЗ-ПК 29025 в объеме Р46,47 млрд при спросе Р236,65 млрд, цена отсечения – 95,7000% от номинала

- 07 августа 2024, 14:41

- |

Минфин России информирует о результатах проведения 7 августа 2024 г. аукциона по размещению ОФЗ-ПК выпуска № 29025RMFS с датой погашения 12 августа 2037 г.

Итоги размещения выпуска № 29025RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 236,657 млрд. рублей;

— размещенный объем выпуска – 46,471 млрд. рублей;

— выручка от размещения – 45,925 млрд. рублей;

— цена отсечения – 95,7000% от номинала;

— средневзвешенная цена – 95,7397% от номинала от номинала.

minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=308307-o_rezultatakh_razmeshcheniya_ofz_vypuska__29025rmfs_na_auktsione_7_avgusta_2024_g.

- комментировать

- Комментарии ( 0 )

Минфин 7 августа проведет аукционы по размещению ОФЗ-ПК 29025 и ОФЗ-ПД 26247

- 06 августа 2024, 16:06

- |

— облигаций федерального займа с переменным купонным доходом (ОФЗ-ПК) выпуска № 29025RMFS (дата погашения 12 августа 2037 года) в объеме остатков, доступных для размещения в указанном выпуске;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26247RMFS (дата погашения 11 мая 2039 года) в объеме остатков, доступных для размещения в указанном выпуске.

Объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Устанавливается следующий регламент проведения аукционов:

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 29025RMFS;

— 14:00 — ввод цены отсечения для выпуска № 29025RMFS;

( Читать дальше )

Вечерний обзор рынков 📈

- 24 июля 2024, 19:07

- |

Курсы валют ЦБ на 25 июля:

💵 USD — ↘️ 86,5502

💶 EUR — ↘️ 94,3758

💴 CNY — ↘️ 11,8263

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 0,78%, составив 3 051,76 пункта.

▫️ Министерство финансов признало аукцион по размещению ОФЗ 26248 несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен. Результаты по размещению ОФЗ-ПК №29025 (погашение 12.08.2037), размещенный объем: 46,527 млрд руб. (при спросе 219,737 млрд руб.), выручка: 45,927 млрд руб., средневзв, цена 96,2414% номинала.

▫️ Энергопотребление в РФ в июле резко выросло из-за жары — рост составил 7,3% г/г. По данным Службы по изменению климата Copernicus, 21 июля 2024 г. стало самым жарким днем на планете за историю наблюдений (с 1940 г.).

▫️ IPO. Акции «Кифа» будут допущены к торгам с 8 августа под тикером QIFA, сообщила Мосбиржа.

▫️ Новатэк (-0,24%); МСФО за I пол. 2024 г. Выручка: 752,4 млрд руб. (+17% г/г), чистая прибыль: 341,7 млрд руб. (рост в 2,2 р. г/г), СМИ добавляют, что большинство аналитиков ожидали значительно худших результатов. EBITDA: 480,7 млрд руб. (+15,6% г/г), за полугодие чистый долг вырос до 139,8 млрд руб. с 9,2 млрд руб., долгосрочные обязательства до 459,2 млрд руб. с 311,9 млрд руб.

( Читать дальше )

Вечерний обзор рынков 📈

- 17 июля 2024, 19:09

- |

Курсы валют ЦБ на 18 июля:

💵 USD — ↘️ 88,0872

💶 EUR — ↗️ 96,3046

💴 CNY — ↗️ 12,0537

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 0,08%, составив 2 947,24 пункта.

▫️ Банк России опубликовал ежемесячный отчет «инФОМ» по инфляционным ожиданиям населения, в июле показатель составил 12,4% годовых (11,9% в мае), а также результаты макроэкономического опроса аналитиков, их прогноз по инфляции на 2024 г.: 6,5% (+1 п.п. здесь и далее — к маю), по средней ключевой в 2024 г.: 16,8% годовых (+0,9 п.п.), в 2025 г.: 15% годовых (+2,6 п.п.!), в 2026 г.: 10,6% годовых (+1,2 п.п.).

▫️ Минфин сообщил результаты аукционов по размещению ОФЗ. Аукцион по размещению ОФЗ №26246 признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен. ОФЗ №29025 (погашение 12.08.2037 г.) – размещенный объем: 16 млрд руб. (при спросе в 220,796 млрд руб.), выручка: 15,789 млрд руб., средневзвешен. Цена: 96,52% от номинала.

▫️ У Президента в Ново-Огарево на сегодня запланировано совещание с главами ряда ведомств и Банка России, при этом доклады Набиуллиной, Силуанова и Новака будут зачитаны без присутствия СМИ.

( Читать дальше )

Но если остановишься,(Казначейство,на размещение) то твои бабки" превратяться в "черепушки"

- 04 июля 2024, 06:37

- |

1трлн, на 4 дня, вот это по «взрослому»...

.....3июля Минфин разместил ОФЗ(по самой наибольшей доходностью), то есть они не залезают в «карман» будущих периодов(типа «молодежь» которая придет)придется им разгребать эту «пирамиду», расчет на то, что или «ишак» умрет или падишах… как там было в притче то ?

Федеральное казначейство планирует разместить средства единого казначейского счета на банковских депозитных аукционах на 4 дня до 1,04 трлн рублей, на 35 дней до 250 млрд рублей и на 154 дня до 20 млрд рублей, а также на банковском депозитном аукционе с центральным контрагентом на 1 день до 100 млрд рублей. Кроме того, планируется разместить на аукционе внебиржевого репо на 1 день до 10 млрд рублей и на 91 день до 30 млрд рублей; на аукционе биржевого репо на 1 день до 100 млрд рублей и на 7 дней до 40 млрд рублей

Обзор рынков за неделю (14 – 20 июня): Рост рубля и ожиданий Банка России

- 21 июня 2024, 17:00

- |

▫️ Инфляция в РФ на 17 июня. Недельная: 0,17% ↗️ (0,12% неделей ранее), годовая: 8,46% ↗️ (8,37% неделей ранее), с начала года: 3,59%.

Резервы РФ на 14 июня: $596,2 ↘️ ($602,4 на 7 июня).

Средняя максимальная ставка по вкладам в I декаде июня: 15,688% ↗️ (15,163% неделей ранее).

RGBI с 14 по 20 июня, max: 107,93, min: 104,97.

▫️ Банк России 20 июня опубликовал резюме обсуждения ключевой ставки. Выступавшие за сохранение ставки участники обсуждения привели следующее обоснование: нужно больше времени, чтобы ужесточение ценовых условий в полной мере отразилось в динамике кредитования, и данных, чтобы достовернее оценить ситуацию в экономике. Аргументы их оппонентов, указывавших на непрекращающийся рост кредитования, инфляционных ожиданий и самой инфляции, в резюме не были отнесены к решающим.

▫️ Минфину удалось провести аукцион ОФЗ: ведомство признало несостоявшимся аукцион по размещению ОФЗ-ПД №26245 в связи с отсутствием заявок по приемлемым уровням цен, но аукцион ОФЗ с переменным (привязан к RUONIA) купоном №29025 состоялся. Размещенный объем: 20,657 млрд руб. (при спросе 248,001 млрд руб.), выручка: 20,297 млрд руб., средневзвешенная цена: 97,3% от номинала.

( Читать дальше )

Алроса 23-25 апреля 2024г проведет онлайн-аукцион редких бриллиантов инвестиционного класса: cтартовая цена самого дорогого бриллианта весом 3,01 карата оценивается в $831 тыc

- 17 апреля 2024, 14:04

- |

В числе самых ценных лотов аукциона – 15 бриллиантов разных оттенков розового и пурпурного цветов, которые компания собирала в течение шести лет и впервые представила в феврале 2024 года.

Стартовая цена самого дорогого розового бриллианта весом 3,01 карата оценивается в 831 тыс. долл. США. На аукцион будут также выставлены исключительный 30-каратный круглый бриллиант с идеальным качеством огранки (3Ex – Triple Excellent), 12 особо крупных экземпляров весом от 10 до 15 карат, два из которых имеют фантазийный желтый цвет. В числе самых ценных лотов – бесцветный бриллиант формы огранки «груша» весом 14,55 карата, цвета D и чистоты VVS2. 10 лотов представляют собой пары бриллиантов со схожими характеристиками.

( Читать дальше )

Бывший алкогольный завод Итар в Калининграде может приобрести компания, связанная с экс-мэром Волгограда - Ъ

- 11 апреля 2024, 07:38

- |

Структура, связанная с бывшим мэром Волгограда Евгением Ищенко, выиграла торги по приобретению банкротившегося алкогольного завода «Итар» в Калининграде. По проекту, комплекс, включающий в себя здания, оборудование и товарные знаки, оценивается в 411,75 млн руб. «Исида», учрежденная Ищенко в 2020 году, предложила самую высокую цену на аукционе.

Евгений Ищенко, известный своим прошлым в банковском и ритейл-бизнесе, представляет структуру, которая победила на аукционе. Следует отметить, что его связи с бизнесом и политикой вызывают интерес среди инвесторов.

Завод «Итар» ранее входил в группу «Весталка» и производил не только водку для российского рынка, но и экспортировал продукцию, включая Stolichnaya и Moskovskaya. Однако, после банкротства в 2021 году, его активы стали предметом торгов.

Эксперты отмечают, что водка из Калининграда имеет ограниченные перспективы на внешних рынках, а внутренний рынок требует премиальной продукции. Следовательно, будущее завода может быть направлено на производство премиальной алкогольной продукции для внутреннего рынка.

( Читать дальше )

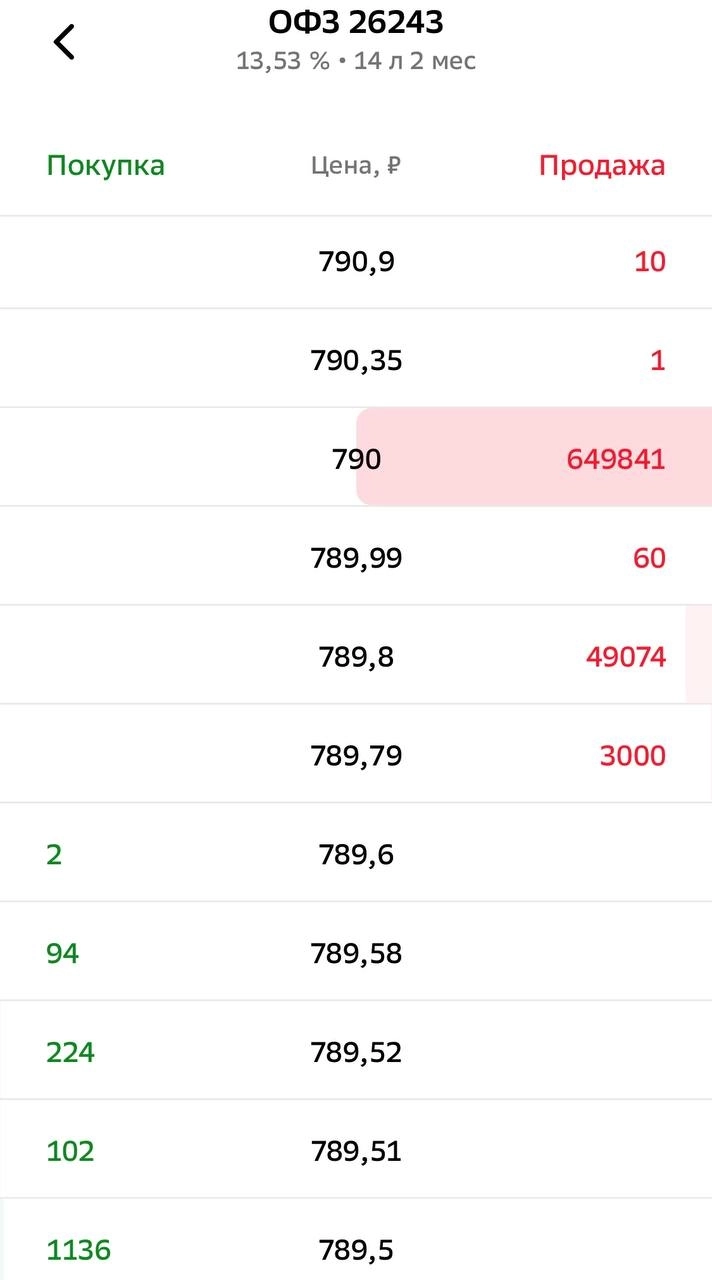

Банки опять шортят ОФЗ, завтра размещение, плиты по пол млрд в стакане

- 26 марта 2024, 17:09

- |

Минфин РФ предложит в среду, уже завтра — 27.03, ОФЗ-ПД 26226 на 20 млрд рублей и ОФЗ-ПД 26243, в объеме остатков, доступных для размещения в указанном выпуске. Это будет последнее размещение в I квартале 2024 г. – всего в нем 800,0 млрд. руб. по номинальной стоимости. (При этом в квартале всего должны быть размещены ОФЗ со сроком погашения до десяти лет на сумму 200 млрд рублей, свыше десяти лет — на 600 млрд рублей)

Два выпуска под наибольшим давлением были в I кв. — 26244 и 26243, остальные подтягиваются потихоньку к этим выпускам по доходности (продаются).

Так что 26243 сегодня под давлением, плиты в стакане более чем на пол миллиарда рублей, банки шортят, завтра получат ее на аукционе

Неплохим планом считаю перекладку, при сохранении конечно джусовых доходностей в ОФЗ, летом из акций в длинные облиги с ПК, готов рассмотреть частично, принимая во внимание новые вводные данные конечно на тот момент.

Мой телеграм канал: https://t.me/ipeinvest

( Читать дальше )

Еще не вечер ?

- 26 марта 2024, 07:36

- |

Банк России проведет депозитный аукцион со сроком 1 неделя.

Федеральное казначейство планирует разместить средства единого казначейского счета на банковских депозитных аукционах на 21 день до 200 млрд рублей, на 2 дня до 400 млрд рублей, на 21 день до 400 млрд рублей и на 182 дня до 20 млрд рублей. Кроме того, будет размещено на аукционе биржевого репо на 1 день до 48 млрд рублей и на 7 дней до 40 млрд рублей; на аукционах внебиржевого репо на 14 дней до 400 млрд рублей, на 91 день до 50 млрд рублей и на 1 день до 1 млрд рублей; на банковском депозитном аукционе с центральным контрагентом на 1 день до 1 млрд рублей

Акцент на депозитные аукционы ?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал