Норникель

Готовимся к коррекции! И подводим итоги недели

- 10 февраля 2024, 16:01

- |

В новом выпуске «Без плохих новостей» обсуждаем главное за неделю: очередной взлет «Яндекса», IPO «Делимобиля», приостановку торгов бумагами TCS и «Транснефти».

Ведущий — Максим Шеин, директор по работе с состоятельными клиентами УК БКС.

Также в выпуске:

— важные отчеты российских компаний;

— макро-тренды, за которыми важно следить;

— новое в регулировании;

— новые инструменты и инвестиционные идеи;

— ответы на вопросы зрителей.

А еще подводим итоги конкурса и анонсируем новые.

Уже на YouTube:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Максим Шеин.

Главная тема выпуска — начинаем готовиться к коррекции!

В рубрике Второй эшелон разберем компанию Делимобиль.

Также поговорим о важных новостях недели, объявим победителей конкурса и разыграем подарки.

Главная тема

Российский фондовый рынок уже полгода находится в диапазоне 2950 – 3270 пунктов по индексу Мосбиржи.

( Читать дальше )

- комментировать

- 5.3К

- Комментарии ( 2 )

Ключевые факты отчетности

- 09 февраля 2024, 20:41

- |

https://www.nornickel.ru/investors/reports-and-results/current-results/

В данном посте мы бы хотели сфокусироваться на наиболее важных моментах отчетности:

🔹Снижение выручки прежде всего обусловлено падением среднегодовых цен на ключевые металлы. Дополнительным негативным фактором стало ожидаемое снижение объемов производства металлов (кроме платины). При этом негативный эффект отчасти был компенсирован продажей металлов из остатков, накопленных в 2022 г.

🔹В результате переориентации на новые рынки сбыта доля Азиатского региона в продажах превысила 50% впервые в истории компании. Важно отметить, что компания продала весь объем производства 2023 года.

🔹Денежные операционные затраты в долларах уменьшились прежде всего за счет ослабления рубля, прекращения покупки металла у третьих лиц, а также реализации программы операционной эффективности, позволившей минимизировать инфляционное давление на издержки, несмотря на введение экспортных пошлин в октябре 2023 года.

( Читать дальше )

Вечерний обзор рынков 📈

- 09 февраля 2024, 19:10

- |

Курсы валют ЦБ на выходные:

💵 USD — ↘️ 90,8901

💶 EUR — ↘️ 97,9364

💴 CNY — ↘️ 12,5407

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 0,02%, составив 3 242,38 пункта.

▫️ Минэкономразвития ожидает принятия в этом году законопроекта, разрешающего компаниям не отправлять дивиденды «потерянным» акционерам, приводит РБК слова замминистра экономического развития Илью Торосова. Издание напоминает, что законопроект был внесен в Госдуму ещё весной 2022 г. Подробнее: www.rbc.ru/economics/08/02/2024/65c49bcf9a794755ba645afc

▫️ Московская биржа сообщает, что с 1 марта меняет размер стандартного лота по акциям ДВМП (сейчас – 100 шт., будет 10 шт.), «Соллерс» (сейчас – 10 шт., будет 1 шт.), ТГК-14 (сейчас – 1 млн шт., будет 100 тыс.). www.moex.com/n67417?nt=101

▫️ Вчера Банк России опубликовал очередной «Обзор рисков финансовых рынков». Среди прочего, в материале приводятся данные о том, что в 2023 г. частными инвесторами были выкуплены более 50% от размещенных (IPO, SPO) акций.

( Читать дальше )

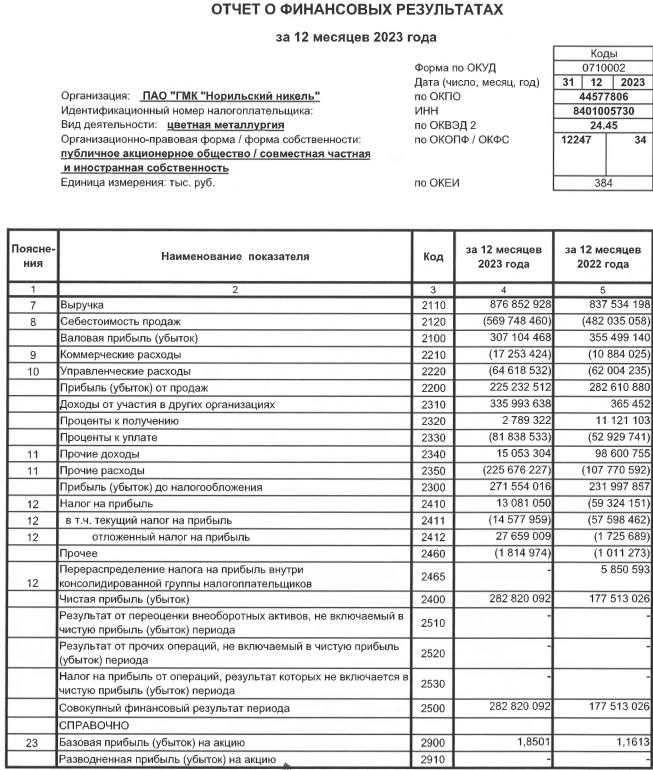

ГМК Норникель РСБУ 2023г: выручка 876,8 млрд руб (+4,7% г/г), чистая прибыль 282,8 млрд руб (+59,3% г/г)

- 09 февраля 2024, 18:37

- |

www.e-disclosure.ru/portal/files.aspx?id=564&type=3

-51% прибыли: Норильский никель отчитался за 2023 год

- 09 февраля 2024, 17:22

- |

Итоги года оказались слабыми, как мы и ожидали, учитывая падения цен на никель и палладий, а также сокращение производства. Ситуация несколько выправилась за счёт реализации ранее накопленных запасов.

Так, балансовая стоимость готовой продукции за прошлый год сократилась на ~40% г/г, до 1,2 млрд долл.

Бизнес Норникеля остаётся одним из самых эффективных в мире по маржинальности по EBITDA, но показатель снижается третий год подряд. По итогам 2023 г. он опустился до минимальной отметки с 2017 г.

📍В ближайшее время ситуация для Норникеля останется сложной. Цены на палладий и никель, скорее всего, останутся вблизи многолетних минимумов. Кроме того, компания сообщила о плановом сокращении производства в 2024 г. Причём наибольшее снижение добычи придётся именно на палладий и никель, продажи которых давали основную часть выручки Норникеля.

Вопрос распределения годовых дивидендов остаётся открытым. Считаем, что шанс их выплаты довольно низкий.

📈Сильного снижения акций Норникеля мы не ждём, все риски были известны и в основном уже заложены в цене. При этом о восстановлении котировок и сокращении отставания от индекса МосБиржи говорить рано. Приближающийся сплит акций может повлиять позитивно, но не столь существенно, т.к. бумаги компании весьма популярны среди инвесторов.

( Читать дальше )

Расходы Норникеля на пошлины в 2023г - $117 млн, в 2024г ожидается около $450 млн если курс рубля не изменится — финансовый директор компании

- 09 февраля 2024, 16:01

- |

Расходы «Норникеля» на введенные в октябре прошлого экспортные пошлины в 2023 году составили $117 млн, в 2024 г ожидается около $450 млн, если курс рубля не изменится, заявил через пресс-службу старший вице-президент — финансовый директор «Норникеля» Сергей Малышев.

При текущем обменном курсе (около 90 рублей/$) экспортные пошлины полностью нивелируют положительный эффект ослабления рубля на финансовый результат компании, отметил он.

www.interfax.ru/russia/945387

Финансовые результаты 2023 года: ожидаемый эффект от падения цен на металлы

- 09 февраля 2024, 15:34

- |

Выручка «Норникеля» в 2023 году снизилась на 15% по сравнению с 2022 годом до $14,4 миллиарда. Это произошло на фоне снижения цен на никель, палладий, родий и медь. При этом «Норникель» продал весь объем производства 2023 года, а также накопленного на складах металла.

Рентабельность бизнеса осталась на высоком уровне — 48%.

Затраты сократились на 19% до $5,3 миллиарда — за счет ослабления рубля, прекращения покупки металлов для перепродажи и повышения операционной эффективности. К слову, последнее позволило минимизировать инфляционное давление на издержки, несмотря на введение экспортных пошлин в октябре 2023 года.

Инвестиции хоть и остались на высоком уровне, но сократились на 29% до $3 миллиардов за счет ослабления рубля и оптимизации расчетов с подрядчиками, пересмотру графиков нескольких инвестиционных проектов.

Чистый долг компании сократился на 18% до $8,1 миллиарда. Это примерно 120% годовой прибыли до налогов, процентов, износа и амортизации (EBITDA), что является комфортным для компании показателем долговой нагрузки.

( Читать дальше )

Цены на никель достигли минимума с ноября 2020 года. Около 50% предприятий отрасли уже работают в убыток - Ведомости

- 09 февраля 2024, 07:51

- |

Цены на никель на мировых рынках достигли минимума с ноября 2020 года, снизившись ниже отметки в $16 000 за тонну. Согласно данным Лондонской биржи металлов (LME), на торгах 7 февраля текущего года цена трехмесячных фьючерсов на никель опустилась до $15 600 за тонну, однако затем отыграла падение и закрепилась на уровне $16 025 за тонну.

Начиная с января прошлого года, наблюдается длительное снижение цен на никель, которые ранее достигали отметки в $31 200 за тонну. Этому предшествовал период роста цен на никель и другие цветные металлы с марта 2020 года, усиленный началом специальной военной операции на Украине. Однако уже с марта 2022 года цены начали устойчиво снижаться, в частности из-за вспышки коронавируса в Китае и снижения производства в Европе из-за энергетического кризиса.

Эксперты отмечают, что главным фактором, оказывающим давление на цены никеля, является дисбаланс спроса и предложения на рынке. Увеличение добычи никеля в Индонезии, крупнейшем производителе металла, оказывает значительное воздействие на мировой рынок. Согласно данным Международной группы по изучению никеля (INSG), в 2022 году добыча никеля в Индонезии выросла на 48% до 1,58 миллиона тонн. Аналитики прогнозируют, что к 2025 году Индонезия может обеспечивать до 65% мировых поставок никеля.

( Читать дальше )

Россия наращивает поставки платины и палладия в Китай, но Норникелю этого мало - Газпромбанк Инвестиции

- 08 февраля 2024, 18:12

- |

Что произошло

Согласно данным таможенного управления КНР, в 2023 году Китай увеличил общие закупки платины на 18% (до 101,7 тонны) и снизил импорт палладия на 6% (до 26,2 тонны). При этом темпы роста поставок из России в 2023 году были гораздо более существенными.

( Читать дальше )

Актуальные инвестидеи: покупка акций «Норникеля» и PepsiCo

- 08 февраля 2024, 12:18

- |

ПАО «ГМК Норильский никель»

Тикер |

GMKN |

Идея |

Long |

Срок идеи |

1-2 месяца |

Цель |

17 000 руб. |

Потенциал идеи |

6,74% |

Объем входа |

10% |

Стоп-приказ |

15 450 руб. |

🏭 В декабре 2023 года акционеры компании «Норильский никель» одобрили проведение сплита акций компании в соотношении 100 к 1. Это означает, что каждая существующая акция будет разделена на 100 новых акций. Кроме того, акционеры утвердили выплату дивидендов по итогам 9 месяцев 2023 года в размере 915,33 руб. на акцию. 9 февраля компания представит финансовые результаты по МСФО за 2023 год, возможен спекулятивный рост в случае публикации положительных данных.

📈 Цена консолидировалась около уровня поддержки. Стоп-лосс можно поставить с запасом ниже, а тейк-профит — у ближайшего локального максимума. При объеме позиции 10% и выставлении стоп-заявки на уровне 15 450 руб. риск на портфель составит 0,3%. Соотношение прибыль/риск составляет 2,26.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал