Магнит

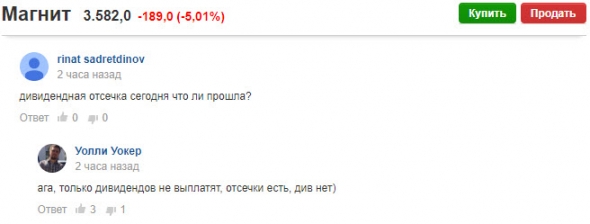

Магнит. Нормальные люди им торгую, а не ходят в него

- 10 октября 2018, 10:28

- |

- комментировать

- Комментарии ( 19 )

Обмен Альфа Банка на Магнит

- 09 октября 2018, 19:06

- |

мысли вслух.

Извините, камнями не кидайте.

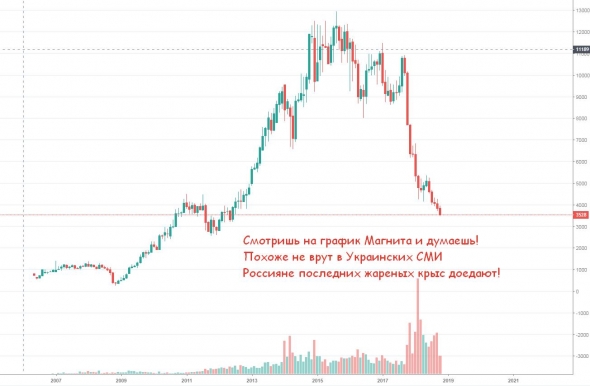

Магнит бумага фееричная оказалась.

Посмотрим, а на сколько вообще равносилен обмен альфа банка на магнит ( предположим, что это правда). и тут получается, что реально равносилен. Магнит с долгом EV стоит ~475 ярдов. Капитал Альфы 439 ярдов. туда сюда цифры сопоставимые +-.

С другой стороны тут либо Магнит надо сделать дешевле с учетом того, что Альфа банк явно не в 1 капитал же мы оценим, а скажем в 0,8.

То есть 351 ярдов. Капа магнита +-367. Значит долг магнита в сделке не будет участвовать и за этот долг Альфа отдаст что-то еще, ну или это, скажем, плата за лояльность ибо видимо оч нужен Альфа банк Костину и ко.

С третьей стороны.

Тут уже 2 месяца также говорят, что Костина уйдут скоро.

И возникает вопрос — что это просто слухи, создаваемый шум для того, кому это выгодно.

Тут, опять же, на этих слухах иностранцев и высаживают, опппегеймера например?

а кому это выгодно?

Видимо ВТБ и ко опять же и выгодно и самому Магниту провести байбек задешего и быстро, затем разогнать на чем нибудь ( например, на отличном отчете 22 октября? на объявлении промеж дивов ( откуда деньги правда, если там на байбек еле набирается? ).

( Читать дальше )

Движение Магнита в район Пятерочки

- 09 октября 2018, 18:25

- |

Было бы очень интересно видеть их равными, как по кол-ву магазинов так и выручки, ну и соответсвенно цене за акцию

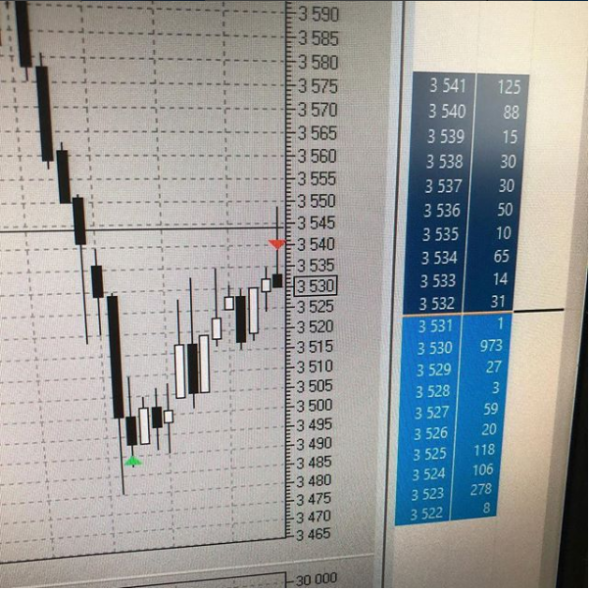

Магнит готовится к сильному движению

- 09 октября 2018, 12:41

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Обновление минимумов и закрытие белой свечой может сулить краткосрочный рост. Тем не менее, котировки остались ниже уровня скользящей средней ЕМА-55 и уровня поддержки в районе 196 рублей. В такой ситуации, похоже, что падающий тренд продолжается. При этом недельная свеча вышла черной, что также способствует возврату «медвежьих» настроений. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас» сильно недооценены (примерно на 25.3%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 84,50*18,5=1563.3 пункта, а биржевое значение находится около 1168.5 пункта. Однако, по примеру 2011-2015 годов, эта недооцененнсть может сохраняться годами.

Газпром. Рост крестообразной свечой, и цена закрытия на максимальных уровнях с апреля-мая 2016 года. При этом недельная свеча вышла белой. В такой ситуации борьба за уровень сопротивления в районе 170 рублей проходит при преимуществе «быков». Более того, «медвежьего» расхождения не наблюдается. Таким образом, вероятность продолжения долгосрочного растущего тренда остается хорошей.

( Читать дальше )

Покупка Магнитом СИА Групп позитивна для рынка в целом - Sberbank CIB

- 08 октября 2018, 13:37

- |

На наш взгляд, сделка стратегически обоснована: складские мощности СИА Групп должны обеспечить повышение степени централизации аптек «Магнита» и улучшение оборачиваемости запасов в магазинах косметики. Установление прямых связей с производителями лекарств, возможно, позволит «Магниту» принимать участие в маркетинговых кампаниях.Sberbank CIB

Согласно нашим предварительным расчетам справедливой стоимости СИА Групп, в которых в качестве ориентира был использован фармдистрибьютор «Протек», стоимость предприятия для группы равняется 5,5-6,5 млрд руб. В основе этих расчетов лежат финансовые результаты, не учитывающие операционные показатели (такие как складские мощности и качество активов). Последние могут дать чуть более высокую оценку.

Согласно условиям сделки, стоимость акционерного капитала у СИА Групп составит до 5,7 млрд руб., при этом более подробной финансовой информации по группе предоставлено не было. Исходя из финансовой отчетности за 2017 год по РСБУ, чистый долг группы равняется 6,0 млрд руб., так что, по нашему мнению, показатель стоимости предприятия в рамках сделки превысит наши оценки. Как бы то ни было, мы считаем, что эта новость позитивна для рынка в целом, т. к. она устраняет неопределенность, которая оказывала давление на котировки «Магнита».

Магнит - затишье перед бурей

- 08 октября 2018, 13:31

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Падение продолжилось, и котировки остались ниже уровня скользящей средней ЕМА-55 и уровня поддержки в районе 196 рублей. В такой ситуации, похоже, что падающий тренд продолжается. При этом недельная свеча вышла черной, что также способствует возврату «медвежьих» настроений. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас» сильно недооценены (примерно на 24.9%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 83,40*18,5=1542.9 пункта, а биржевое значение находится около 1159.3 пункта. Однако, по примеру 2011-2015 годов, эта недооцененнсть может сохраняться годами.

Газпром. Солидная белая свеча, и цена закрытия на максимальных уровнях с апреля-мая 2016 года. При этом недельная свеча вышла белой. В такой ситуации борьба за уровень сопротивления в районе 170 рублей проходит при преимуществе «быков». Более того, «медвежьего» расхождения не наблюдается. Таким образом, вероятность продолжения долгосрочного растущего тренда остается хорошей.

( Читать дальше )

Схема сделки по покупке СИА Групп нивелирует негатив - Промсвязьбанк

- 08 октября 2018, 12:13

- |

Рынок негативно воспринимает эту сделку, т.к. не понимает ее целесообразности, особенно, учитывая тот факт, что законопроект о продаже лекарственных средств в сетях не был принят. Для развития аптечного бизнеса – наличие в структуре фармдистрибьютора не обязательно. В тоже время сама схема сделки (покупка за акции) несколько нивелирует негатив.Промсвязьбанк

Условия сделки с СИА Групп благоприятны для Магнита - АТОН

- 08 октября 2018, 11:25

- |

Магнит договорился о покупке СИА Групп на сумму до 5.7 млрд руб. с оплатой своими акциями и увеличит на соответствующую сумму свою текущую программу выкупа акций. Также условия сделки подразумевают 3-летний запрет на продажу акций.

На наш взгляд, условия сделки выглядят обоснованными для покупателя. Учитывая то, что мультипликатор EV/продажи 2017 у СИА 0.26 против 0.23 у ближайшего конкурента, мы считаем условия сделки рыночными и благоприятными для Магнита. Распределительная мощность должна впоследствии практически компенсировать цену, оптимизировав оборот запасов и снизив необходимые инвестиции в оборотный капитал примерно на 5.6 млрд руб. Справедливые условия сделки предполагают, что новый совет директоров и менеджмент прошли проверку на корпоративное управление в сделке, которая была с осторожностью воспринята миноритарными инвесторами.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал