SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Поиск

Биржевые фьючерсы почти неизменны перед открытием торгов, акции Linkedin растут на премаркете.

- 08 февраля 2013, 17:46

- |

- комментировать

- Комментарии ( 0 )

КОММЕНТАРИЙ от Компании ОАО «ИСКЧ»

- 08 декабря 2012, 10:17

- |

На мою запись про сектор РИИ http://option-systems.livejournal.com/73440.html сегодня (в субботу 9-41мск !!!) в ЖЖ пришел ответ от ИСКЧ. Молодцы, что такие открытые! По поводу результатов ИСКЧ и СинБио — время покажет. Так как на данный момент размер прибыли от проекта ООО «СинБио» не известен, то со своей стороны оценить ИСКЧ я не могу, в этом они правы. Я надеюсь что у них всё свершится! На данный момент — ИСКЧ единственная компания, торгуемая на РИИ выше своего IPO!!! Респект!

Вот их ответ:

"Уважаемый Александр!

Некоторые разъяснения от ОАО «ИСКЧ» на Ваши рассуждения от 25 ноября 2012 г. про рост валюты консолидированного баланса ИСКЧ по итогам 2011 года за счет вступления Компании в проект «СинБио», а также про «высший пилотаж бухгалтерского мастерства».

( Читать дальше )

Facebook: 37 процентов роста за 2 недели или как на рынке выглядит эффект синергии.

- 26 ноября 2012, 20:39

- |

Акции крупнейшей социальной сети мира Facebook Inc (NASDAQ: FB) сегодня впервые за 4 месяца поднялись выше уровня в $25 на фоне позитивных комментариев сразу нескольких инвестиционных компаний. Таким образом, учитывая сегодняшний рост на 8 процентов, за последние 2 недели акции FB выросли более чем на 37 процентов.

Что же такого должно случиться со столь крупной компанией, чтобы ее акции показали такой рост всего за 10 торговых сессий? На самом деле, ничего особенного. Кроме того, что сразу несколько факторов, которые сами по себе были не очень значительны, оказали влияние на акции в короткий промежуток времени.

Важность перечисленных ниже факторов без учета влияния других событий была такова, что акции не показали бы такого роста, если бы все события не произошли в течение лишь 10 торговых дней. Налицо эффект синергии — ситуация, при которой эффект от суммы составляющих больше суммарного эффекта от каждой составляющий, если ее рассматривать в отдельности.

( Читать дальше )

Что же такого должно случиться со столь крупной компанией, чтобы ее акции показали такой рост всего за 10 торговых сессий? На самом деле, ничего особенного. Кроме того, что сразу несколько факторов, которые сами по себе были не очень значительны, оказали влияние на акции в короткий промежуток времени.

Важность перечисленных ниже факторов без учета влияния других событий была такова, что акции не показали бы такого роста, если бы все события не произошли в течение лишь 10 торговых дней. Налицо эффект синергии — ситуация, при которой эффект от суммы составляющих больше суммарного эффекта от каждой составляющий, если ее рассматривать в отдельности.

( Читать дальше )

Мой премаркет на 2 ноября

- 02 ноября 2012, 09:19

- |

Факторы роста

1. Азия в 9:00 по Москве торгуется преимущественно в зеленой зоне

2. Американские индексы вчера выросли на 1-1,4%

3. Фьючерсы на российские индексы на вечерней сессии прибавили по 0,4%

4. Запасы нефти в США неожиданно упали за неделю на 2,05 млн баррелей – фактор поддержки для нефтяных котировок

5. Индекс потребительского доверия в США вырос в октябре до максимума с 2008 года, хотя и не оправдал прогноза

6. Другой американский индекс – ISM Manufacturing – вырос в октябре до 51,7 пункта вместо снижения

7. Число заявок на пособие по безработице в США за неделю неожиданно упало на 9 000

8. Производительность труда в США в третьем квартале выросла на 1,9%, стоимость рабочей силы снизилась

9. Президент ФРБ Атланты: улучшений на рынке труда недостаточно для прекращения QE3

10. Поздно вечером вышли позитивные квартальные отчеты и прогнозы от AIG, Starbucks и LinkedIn

( Читать дальше )

1. Азия в 9:00 по Москве торгуется преимущественно в зеленой зоне

2. Американские индексы вчера выросли на 1-1,4%

3. Фьючерсы на российские индексы на вечерней сессии прибавили по 0,4%

4. Запасы нефти в США неожиданно упали за неделю на 2,05 млн баррелей – фактор поддержки для нефтяных котировок

5. Индекс потребительского доверия в США вырос в октябре до максимума с 2008 года, хотя и не оправдал прогноза

6. Другой американский индекс – ISM Manufacturing – вырос в октябре до 51,7 пункта вместо снижения

7. Число заявок на пособие по безработице в США за неделю неожиданно упало на 9 000

8. Производительность труда в США в третьем квартале выросла на 1,9%, стоимость рабочей силы снизилась

9. Президент ФРБ Атланты: улучшений на рынке труда недостаточно для прекращения QE3

10. Поздно вечером вышли позитивные квартальные отчеты и прогнозы от AIG, Starbucks и LinkedIn

( Читать дальше )

Сезон отчетов: календарь отчетов компаний США на неделю 29 октября - 2 ноября.

- 29 октября 2012, 13:09

- |

Интересные отчеты на этой неделе:

1) Herbalife Ltd (HLF)

2) Baidu.com Inc. (BIDU)

3) Yandex N.V. (YNDX)

4) Pfizer, Inc. (PFE)

5) Avon Products Inc. (AVP)

6) Ford Motor Co. (F)

7) Western Union Company (WU)

8) General Motors Corp. (GM)

9) Mastercard Inc (MA)

10) Metro-Goldwyn-Mayer, Inc. (MGM)

11) Visa Inc (V)

12) Exxon Mobil Corp. (XOM)

( Читать дальше )

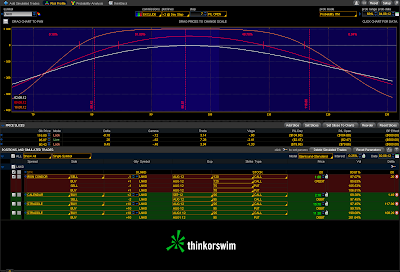

LNKD earnings trade 2.08.2012

- 02 августа 2012, 10:56

- |

Вчера не получилось с календарем на MA, пришлось продать Iron Condor и попами побояться.

Сегодня 02.08.2012 отчитывается социальная сеть профессионалов LNKD (LinkedIn).

Надеюсь не будет такого же epic fail, как с FB.

Сегодня план запустить один из двух трейдов, календарь или Iron Condor на LNKD.

Подготовка:

К большому сожалению LNKD не загружается в OptionOracle.

Копия

Сегодня 02.08.2012 отчитывается социальная сеть профессионалов LNKD (LinkedIn).

Надеюсь не будет такого же epic fail, как с FB.

Сегодня план запустить один из двух трейдов, календарь или Iron Condor на LNKD.

Подготовка:

- цена 95 стреддла AUG1 12 — $11.30

- цена 95 стреддла AUG 12 — $15.70

- максимальный геп был 9.02.2012, $13.57 или 17.76%. LNKD

К большому сожалению LNKD не загружается в OptionOracle.

Копия

== >> }{арошай трейдар - критичный трейдар. Часть 2. - Atlas... от EStrader.

- 15 июля 2012, 11:19

- |

Преамбула: см. ч.1 http://smart-lab.ru/blog/65193.php

И так:

http://smart-lab.ru/blog/video/65192.php but…

«Who is Mr. Atlasratings?»

Дык отон он:

http://www.linkedin.com/pub/dir/Andrew/Mccormick/us-91-Greater-Seattle-Area

Те источником оказался перекормленный бухгалтер из Сиэтла, который два месяца назад зарегил свой сайт и решил делать рейтинги и выводы:

Registrar: FastDomain Inc. Provider Name....: BlueHost.Com Provider Whois...: whois.bluehost.com Provider Homepage: Web Hosting, Domain Names, eCommerce — Bluehost.com

Domain Name: ATLASRATINGS.COM

Created on..............: 2012-05-28 19:05:06 GMT Expires on..............: 2013-05-28 19:05:06 GMT Last modified on........: 2012-07-13 17:19:38 GMT

Registrant Info: (FAST-18625937)

Andrew McCormick P.O. Box 30714 Seattle, Washington 98113 United States Phone: +1.2069204788 Fax..: Email: info@Atlasratings.com Last modified: 2012-07-13 15:11:48 GMT

Administrative Info: (FAST-18625938) MKC Global Investments Andrew McCormick P.O. Box 30714 Seattle, Washington 98113 United States Phone: +1.2069204788 Fax..: Email: info@mkcglobal.com Last modified: 2012-07-13 15:08:15 GMT

( Читать дальше )

И так:

http://smart-lab.ru/blog/video/65192.php but…

«Who is Mr. Atlasratings?»

Дык отон он:

http://www.linkedin.com/pub/dir/Andrew/Mccormick/us-91-Greater-Seattle-Area

Те источником оказался перекормленный бухгалтер из Сиэтла, который два месяца назад зарегил свой сайт и решил делать рейтинги и выводы:

Registrar: FastDomain Inc. Provider Name....: BlueHost.Com Provider Whois...: whois.bluehost.com Provider Homepage: Web Hosting, Domain Names, eCommerce — Bluehost.com

Domain Name: ATLASRATINGS.COM

Created on..............: 2012-05-28 19:05:06 GMT Expires on..............: 2013-05-28 19:05:06 GMT Last modified on........: 2012-07-13 17:19:38 GMT

Registrant Info: (FAST-18625937)

Andrew McCormick P.O. Box 30714 Seattle, Washington 98113 United States Phone: +1.2069204788 Fax..: Email: info@Atlasratings.com Last modified: 2012-07-13 15:11:48 GMT

Administrative Info: (FAST-18625938) MKC Global Investments Andrew McCormick P.O. Box 30714 Seattle, Washington 98113 United States Phone: +1.2069204788 Fax..: Email: info@mkcglobal.com Last modified: 2012-07-13 15:08:15 GMT

( Читать дальше )

Пять среднесрочных идей на Long от United Traders !!!

- 31 мая 2012, 00:06

- |

Идея №1

Delta Air Lines, Inc. (DAL) — LONG.

Причины:

— Вчера Imperial Capital установил таргет по бумагам авиакомпании на уровне $19 (текущая цена $11,83);

— Акции компании показывали устойчивый рост с начала года и во вторник обновили 52-недельный максимум;

— Торги среды также проходили, в целом, на позитивной стороне;

— Бумаге удалось закрепиться выше уровня годового максимума;

— В конце прошлой недели S&P повысило прогноз по компании на позитивный со стабильного;

— 17 мая на конференции BoA менеджмент компании заявил, что ждет сильных показателей от подразделений по всем регионам, а количество забронированных мест на лето поможет увидеть существенный прирост годовой выручки.

Вывод: скорее всего, при отсутствии внезапных негативных новостей, движение акций DAL в восходящем канале продолжится. Первая цель — $13.

( Читать дальше )

IPO Facebook: купить или не купить...

- 23 апреля 2012, 17:57

- |

Итак, на 17 мая 2012 года запланировано начало первичного размещения акций всемирноизвестной социальной сети Facebook. Будет проходить на NASDAQ.

Фундаментальный анализ перспектив КОМПАНИИ Facebook выходит за рамки данного поста. Подробнее про бизнес Facebook — тут.

Здесь же предлагаю рассмотреть, что может произойти с АКЦИЯМИ Facebook после размещения. Но может и не произойти — рыночный риск штука объективная. Цены активов могут как расти, так и снижаться.

Facebook — флагман социальных сетей и одна из самых динамичных крупных интернет-компаний мира. Давайте просто посмотрим, как вели себя акций IT-сектора после IPO в посление годы:

1. Социальная сеть профессионалов LinkedIn. IPO состоялось на NASDAQ 19 мая прошлого года. Крупнейшая социальная сеть для бизнес-контактов LinkedIn продала все 7,84 млн акций по цене $45 за бумагу. Во время торгов на бирже в первый день акции LinkedIn выростали до

( Читать дальше )

Фундаментальный анализ перспектив КОМПАНИИ Facebook выходит за рамки данного поста. Подробнее про бизнес Facebook — тут.

Здесь же предлагаю рассмотреть, что может произойти с АКЦИЯМИ Facebook после размещения. Но может и не произойти — рыночный риск штука объективная. Цены активов могут как расти, так и снижаться.

Facebook — флагман социальных сетей и одна из самых динамичных крупных интернет-компаний мира. Давайте просто посмотрим, как вели себя акций IT-сектора после IPO в посление годы:

1. Социальная сеть профессионалов LinkedIn. IPO состоялось на NASDAQ 19 мая прошлого года. Крупнейшая социальная сеть для бизнес-контактов LinkedIn продала все 7,84 млн акций по цене $45 за бумагу. Во время торгов на бирже в первый день акции LinkedIn выростали до

( Читать дальше )

Разбирайся в том, что торгуешь..LinkedIn Corporation

- 02 апреля 2012, 15:10

- |

Ticker: LNKD

Exchange: NYSE

Уже через месяц будет всеми долгожданное IPO крупнейшей социальной сети Facebook. Что от него ожидать не знаю даже аналитики. Предварительная стоимость компании явно завышена, если сравнивать с доходами и тем более с прибылями. Но в социальных сетях есть такое понятие как аудитория, которая наиболее полно отражает успешную деятельность одной компаний из этой области. Чтобы, примерно, понять как себя вести на IPO Facebook предлагаю разобрать несколько компаний из этого сектора. Одна из них — LinkedIn Corporation.

LinkedIn Corporation – социальная сеть для деловых людей. Основное направление сети – поиск новых связей для ведения бизнеса, построение карьеры, налаживание отношений с коллегами. Если в Facebook направлен на общение с друзьями, и изначально для этого был создан, то LinkedIn Corporation – общение в своей профессиональной области и, как правило, не рассчитано на общение с друзьями по поводу того, как прошла вечеринка и, кто с кем переспал на ней. Эта сеть более «холодная», регистрируясь LinkedIn вы не будете выкладывать свои пьяные фотки или фото с пляжа. Здесь им не место. Здесь вы должны быть в строгом костюме и на рабочем месте.

( Читать дальше )

Exchange: NYSE

Уже через месяц будет всеми долгожданное IPO крупнейшей социальной сети Facebook. Что от него ожидать не знаю даже аналитики. Предварительная стоимость компании явно завышена, если сравнивать с доходами и тем более с прибылями. Но в социальных сетях есть такое понятие как аудитория, которая наиболее полно отражает успешную деятельность одной компаний из этой области. Чтобы, примерно, понять как себя вести на IPO Facebook предлагаю разобрать несколько компаний из этого сектора. Одна из них — LinkedIn Corporation.

LinkedIn Corporation – социальная сеть для деловых людей. Основное направление сети – поиск новых связей для ведения бизнеса, построение карьеры, налаживание отношений с коллегами. Если в Facebook направлен на общение с друзьями, и изначально для этого был создан, то LinkedIn Corporation – общение в своей профессиональной области и, как правило, не рассчитано на общение с друзьями по поводу того, как прошла вечеринка и, кто с кем переспал на ней. Эта сеть более «холодная», регистрируясь LinkedIn вы не будете выкладывать свои пьяные фотки или фото с пляжа. Здесь им не место. Здесь вы должны быть в строгом костюме и на рабочем месте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал