SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера zet

«Фискальный обрыв» спровоцирует коррекцию

- 15 октября 2012, 13:20

- |

По словам Лоуренса Финка, генерального директора инвестиционной компании BlackRock ($3.6 трлн в управлении), в ближайшие 3-4 месяца инвесторы будут наблюдать крайне нервное поведение фондовых рынков. Основные факторы – это неуверенность в том, что Испания получит финансовую поддержку в правильные сроки. Другой фактор – грядущий «фискальный обрыв» в США, при котором произойдет сокращение госрасходов вместе с упразднением налоговых льгот «эры Буша» — по материалам AForex.

По словам Лоуренса Финка, генерального директора инвестиционной компании BlackRock ($3.6 трлн в управлении), в ближайшие 3-4 месяца инвесторы будут наблюдать крайне нервное поведение фондовых рынков. Основные факторы – это неуверенность в том, что Испания получит финансовую поддержку в правильные сроки. Другой фактор – грядущий «фискальный обрыв» в США, при котором произойдет сокращение госрасходов вместе с упразднением налоговых льгот «эры Буша» — по материалам AForex.По прогнозам Финка, фондовые рынки могут потерять 5-10% капитализации в финальные месяцы текущего года. Предстоящие 3-4 месяца – время крайней неопределенности. Ожидается, что рынок будет тестировать сам себя.

Самый главный рыночный страх в фокусе – это даже не Испания с ее трудно решаемыми задачами по оптимизации бюджета. Главный риск – это «фискальный обрыв», по итогам которого Америка может упасть на 3% своего ВВП в первом квартале 2013 года. По словам Финка, для такого отрицательного прогноза есть все основания – владельцы среднего и крупного американского бизнеса сокращают свои инвестиции уже сегодня. Планы по найму нового персонала в следующем году урезаны до минимума.

К слову сказать, сам Лоуренс Финк – фигура далеко не однозначная. На рынке ходят слухи, что Финк – кандидат №1 на пост Секретаря Казначейства США (вместо Тимоти Гайтнера) в том сценарии, если к власти придет Обама.

По материалам:http://ning.it/Px63di

- комментировать

- 7 | ★1

- Комментарии ( 2 )

ТОРГОВЛЯ САЙЗОВ."САЙЗЫ", "СКРЫТЫЕ". РАЗБОРЫ, ОТБОИ.

- 15 октября 2012, 11:31

- |

(Оригинал статьи находится по адресу: http://superscalper.ru/)

Как-то я уже писал, что видов скальпинга много. Есть стратегии, основанные на инфраструктурных особенностях (спред+рибейты), есть арбитражные, которые переплетаются с графическими стилями, когда мы ищем некие схожие паттерны на парах акций, есть торговля механическая, по поводырям. Но пожалуй нет ничего более очевидного и доступного, чем стратегия, которая в простонародье называется «Разбор Сайзов», или «Исполнение крупной заявки», еще слышал от западных коллег такой термин — «Size Ripping». Также есть масса вариаций названия самой крупной заявки от наших умельцев, как то — «Котлета» или «Вася» или даже «Плита», последнее, кажется, от торгующих фьючерс РТС.

Так в чем простота и доступность?

Во первых в поиске самих ситуаций. Есть масса фильтров, которые ориентированы на поиск заявки (ордера), которая стоит в первом уровне котировок (LEVEL I), в акциях, отобранных по определенным критериям, таким как объем, цена, волатильность и т.д. Есть большое количество сторонних программ, позволяющих искать такие «Котлеты». Подобный фильтр есть в платформе Arche.

Во вторых — сама техника трейда, она проста как два рубля: когда заявку начинают исполнять («выносят сайз», разг.) трейдер просто отправляет свой ордер в эту заявку и, получив позицию, надеется на сильное импульсное движение в сторону ПРОТИВОПОЛОЖНУЮ от направления заявки. Дальше уже дело техники и вопрос жадности. Иногда акции продолжают сильное движение после забора, иногда мгновенно возвращаются, после разбора. Последнее происходит, понятно, в следствии того, что трейдеры, кто рассчитывал на небольшой импульс, начинають бить по рынку и крыться, а желающих брать позиции лимитами ЗА УРОВНЕМ САЙЗА нет.

В третьих, как все уже догадались, это потенциальное соотношение риск/прибыль, дело в том, что если иметь быстрые руки, то вход на пробое почти всегда гарантирует мгновенный бумажный профит, а в случае неудачи, выход осуществляется в ноль или небольшой минус, обычно принимаемый равным 1-5 центам. Но тут, понятно, есть масса «НО ведь так не всегда!» и «А вот я помню зашел в разбор и меня там порвало...»)))). Есть, да, так что давайте рассмотрим разные ситуации и попробуем сформулировать ЧЕТКИЕ правила входа в «разбор сайза», которые позволят нам в 7 из 10 случаев оказываться правыми.

Ввиду того, что записать это все на видео не представляется возможным, пожалуй, это единственная ситуация, которую проще и лучше объяснить текстом и картинками, которые я для вас подготовил. Однако стоит помнить, что каждая ситуация «разбора сайза» УНИКАЛЬНА и есть лишь некоторые общие схожие признаки, которые позволяют отделять плохие ситуации от хороших.

( Читать дальше )

Как-то я уже писал, что видов скальпинга много. Есть стратегии, основанные на инфраструктурных особенностях (спред+рибейты), есть арбитражные, которые переплетаются с графическими стилями, когда мы ищем некие схожие паттерны на парах акций, есть торговля механическая, по поводырям. Но пожалуй нет ничего более очевидного и доступного, чем стратегия, которая в простонародье называется «Разбор Сайзов», или «Исполнение крупной заявки», еще слышал от западных коллег такой термин — «Size Ripping». Также есть масса вариаций названия самой крупной заявки от наших умельцев, как то — «Котлета» или «Вася» или даже «Плита», последнее, кажется, от торгующих фьючерс РТС.

Так в чем простота и доступность?

Во первых в поиске самих ситуаций. Есть масса фильтров, которые ориентированы на поиск заявки (ордера), которая стоит в первом уровне котировок (LEVEL I), в акциях, отобранных по определенным критериям, таким как объем, цена, волатильность и т.д. Есть большое количество сторонних программ, позволяющих искать такие «Котлеты». Подобный фильтр есть в платформе Arche.

Во вторых — сама техника трейда, она проста как два рубля: когда заявку начинают исполнять («выносят сайз», разг.) трейдер просто отправляет свой ордер в эту заявку и, получив позицию, надеется на сильное импульсное движение в сторону ПРОТИВОПОЛОЖНУЮ от направления заявки. Дальше уже дело техники и вопрос жадности. Иногда акции продолжают сильное движение после забора, иногда мгновенно возвращаются, после разбора. Последнее происходит, понятно, в следствии того, что трейдеры, кто рассчитывал на небольшой импульс, начинають бить по рынку и крыться, а желающих брать позиции лимитами ЗА УРОВНЕМ САЙЗА нет.

В третьих, как все уже догадались, это потенциальное соотношение риск/прибыль, дело в том, что если иметь быстрые руки, то вход на пробое почти всегда гарантирует мгновенный бумажный профит, а в случае неудачи, выход осуществляется в ноль или небольшой минус, обычно принимаемый равным 1-5 центам. Но тут, понятно, есть масса «НО ведь так не всегда!» и «А вот я помню зашел в разбор и меня там порвало...»)))). Есть, да, так что давайте рассмотрим разные ситуации и попробуем сформулировать ЧЕТКИЕ правила входа в «разбор сайза», которые позволят нам в 7 из 10 случаев оказываться правыми.

Ввиду того, что записать это все на видео не представляется возможным, пожалуй, это единственная ситуация, которую проще и лучше объяснить текстом и картинками, которые я для вас подготовил. Однако стоит помнить, что каждая ситуация «разбора сайза» УНИКАЛЬНА и есть лишь некоторые общие схожие признаки, которые позволяют отделять плохие ситуации от хороших.

( Читать дальше )

Низкий старт к 170000

- 15 октября 2012, 11:28

- |

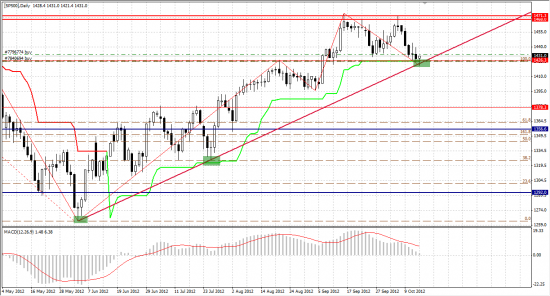

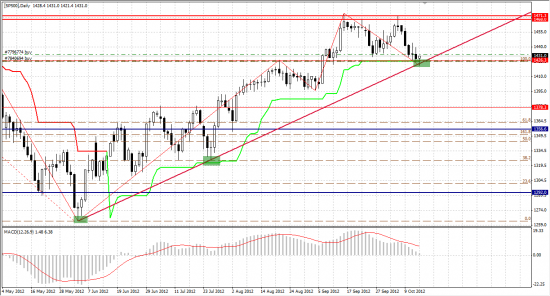

Сегодня s&p500 достиг своего минимума за последний месяц.

Оттолкнувшись от линии восходящего тренда началось формирование разворотной фигуры.

( Читать дальше )

Оттолкнувшись от линии восходящего тренда началось формирование разворотной фигуры.

( Читать дальше )

Циклы: таинственные силы, которые вызывают события

- 15 октября 2012, 11:17

- |

Тема мне показалась интересной и стал тратить часть свободного времени на перевод. Чтение всётаки не дает понимание всей точности мыслей автора.

Приглашаю всех желающих присоеденитсья и помочь кто-чем может.

notabenoid.com/book/32919

Даже первод одного абзаца — это большая помощь! Сам я в последсвии все это скомпаную с картинками.

Не так давно закончили певод 1 главы!

Желающие могут её почитать!

Если понравилось поплюсуйте что б подольше задержалась на главной

( Читать дальше )

Приглашаю всех желающих присоеденитсья и помочь кто-чем может.

notabenoid.com/book/32919

Даже первод одного абзаца — это большая помощь! Сам я в последсвии все это скомпаную с картинками.

Не так давно закончили певод 1 главы!

Желающие могут её почитать!

Если понравилось поплюсуйте что б подольше задержалась на главной

( Читать дальше )

Мировые рынки мысли на предстоящую неделю. Последние рубежи обороны быков.

- 14 октября 2012, 16:53

- |

Воскресенье. Время подумать о том что нас ждёт на предстоящей неделе. Ситуация сейчас не самая лёгкая с точки зрения определения движения. Т.к. все меньшие фреймы говорят о возможности отсока в понедельник. А большие о том, что этого самого отскока не должно быть.

Итак, сначала немного об ощущениях рынка, затем немного техники и общие выводы по позициям.

Ощущения рынка. На мой взгляд постоянно выходящие новости о КУЕ, ЛТРО и т.д. приелись трейдерам. Люди уже не готовы отыгрывать эти вещи агрессивно вверх. Особенно если видят что политики монетарного стимулирования не особо помогают экономикам.

Какое то время негативные данные игнорировались на ожиданиях нового КУЕ и прочих мер. И этот негатив локально оказался незаложен в рынок ИМХО.

На мой взгляд с экономикой ничего страшного не происходит, но коррекция назрела уже чисто технически и психологически и по большому счёту вопрос только в том как она будет проходить. Так что я на данный момент медведь.

( Читать дальше )

Итак, сначала немного об ощущениях рынка, затем немного техники и общие выводы по позициям.

Ощущения рынка. На мой взгляд постоянно выходящие новости о КУЕ, ЛТРО и т.д. приелись трейдерам. Люди уже не готовы отыгрывать эти вещи агрессивно вверх. Особенно если видят что политики монетарного стимулирования не особо помогают экономикам.

Какое то время негативные данные игнорировались на ожиданиях нового КУЕ и прочих мер. И этот негатив локально оказался незаложен в рынок ИМХО.

На мой взгляд с экономикой ничего страшного не происходит, но коррекция назрела уже чисто технически и психологически и по большому счёту вопрос только в том как она будет проходить. Так что я на данный момент медведь.

( Читать дальше )

Почему США объявят дефолт. Памяти тех, кто сейчас под кредитом.

- 14 октября 2012, 16:28

- |

Наконец-то в сети начали появляться блоги приуроченные к предстоящему Армагеддону. Большинство выступающих все-еще хорохорятся и это понятно. Так как 90% писателей топиков сами сидят на кредитной игле — забив свои кредитные лимиты под завязку покупкой машины, дома, вложениями в бизнес, вложениями в акции или в золото или в еще какую-то куйню. Из последних топиков, которые я встречал за неделю, только два были аргументированы за Армагеддон - мой и главы Голдман Сакс.

Все остальные — от простого кредито получателя, который заложил свою российскую хрущебу, до лучезарной главы МВФ Лагард, к сожалению, неправы, так как выступят компостом, для управляющих миром.

И так многие задаются вопросом, почему элитные банки США и корпорации выходили все эти годы в кеш? Но на самом деле главный вопрос не в этом. Главный вопрос — почему будет объявлен технический дефолт США и будет обнулена стоимость активов по всему миру.

Управляющие миром сделают это только для того, чтобы дезинформировать население мира — якобы именно из-за дефолта США акции Сбербанка будут стоить три рубля. На самом деле дефолт США будет лишь ширмой — одной из многих, которые укрывают этот мир.

( Читать дальше )

Все остальные — от простого кредито получателя, который заложил свою российскую хрущебу, до лучезарной главы МВФ Лагард, к сожалению, неправы, так как выступят компостом, для управляющих миром.

И так многие задаются вопросом, почему элитные банки США и корпорации выходили все эти годы в кеш? Но на самом деле главный вопрос не в этом. Главный вопрос — почему будет объявлен технический дефолт США и будет обнулена стоимость активов по всему миру.

Управляющие миром сделают это только для того, чтобы дезинформировать население мира — якобы именно из-за дефолта США акции Сбербанка будут стоить три рубля. На самом деле дефолт США будет лишь ширмой — одной из многих, которые укрывают этот мир.

( Читать дальше )

ROMANTIKA FLOOD

- 14 октября 2012, 13:12

- |

Знаю и верю

Нас мотает от края до края,

По краям расположены двери,

На последней написано: «Знаю»,

А на первой написано: «Верю».

И, одной головой обладая,

Никогда не войдешь в обе двери:

Если веришь — то веришь, не зная,

Если знаешь — то знаешь, не веря.

И свое формируя сознанье,

С каждым днем, от момента рожденья,

Мы бредем по дороге познанья,

А с познаньем приходит сомненье.

И загадка останется вечной,

Не помогут ученые лбы:

Если знаем — безумно слабы,

Если верим - сильны бесконечно!

Нас мотает от края до края,

По краям расположены двери,

На последней написано: «Знаю»,

А на первой написано: «Верю».

И, одной головой обладая,

Никогда не войдешь в обе двери:

Если веришь — то веришь, не зная,

Если знаешь — то знаешь, не веря.

И свое формируя сознанье,

С каждым днем, от момента рожденья,

Мы бредем по дороге познанья,

А с познаньем приходит сомненье.

И загадка останется вечной,

Не помогут ученые лбы:

Если знаем — безумно слабы,

Если верим - сильны бесконечно!

Простой способ предвосхитить разворот рынка

- 14 октября 2012, 12:20

- |

Фундаментальный анализ акций является довольно сложным способом определения наиболее выгодных моментов входа в рынок и предпочтительных объектов инвестиций. Инвесторам в этом случае приходится анализировать куда больше параметров экономики, чем приверженцам технического анализа. Но между двумя видами анализа все же существуют точки соприкосновения.

Вот один любопытный пример. Рассмотрим график индекса ММВБ недельки. На этом графике красными и синими стрелочками довольно точно отмечены моменты среднесрочных разворотов рынка. Но поразительно то, что сигналы были поданы фундаментальным анализом. Причем в самом примитивном его виде. Они основаны на изменении денежной политики Центрального Банка России.

Для получения этих сигналов достаточно раз в месяц обращаться на главную страницу сайта ЦБ РФ в раздел макроэкономических индикаторов. И в нем выбрать статистику по денежной базе М2. Сам по себе этот индикатор всего лишь показывает одну из составляющих денежной массы в стране. Его величина прямо или косвенно регулируется монетарными властями страны при помощи процентной ставки и количества бумажных денег в обращении.

( Читать дальше )

Вот один любопытный пример. Рассмотрим график индекса ММВБ недельки. На этом графике красными и синими стрелочками довольно точно отмечены моменты среднесрочных разворотов рынка. Но поразительно то, что сигналы были поданы фундаментальным анализом. Причем в самом примитивном его виде. Они основаны на изменении денежной политики Центрального Банка России.

Для получения этих сигналов достаточно раз в месяц обращаться на главную страницу сайта ЦБ РФ в раздел макроэкономических индикаторов. И в нем выбрать статистику по денежной базе М2. Сам по себе этот индикатор всего лишь показывает одну из составляющих денежной массы в стране. Его величина прямо или косвенно регулируется монетарными властями страны при помощи процентной ставки и количества бумажных денег в обращении.

( Читать дальше )

Хронический тильт

- 14 октября 2012, 10:50

- |

Я все понимаю, у меня есть вроде система в голове, мат ожидание и теория вероятности. Поясню: Я раньше играл в казино и к тому же более менее успешно по системе мартингейла, мог на не длинной дистанции удвоить или утроить счет на черном-красном способом удвоения, но все таки на длинной дистанции сливал, так вот, я про стопы, если бы в казино были сто пы, оно бы не выигрывало, я провожу паралели с рынком. Допустим- рынок это казино, но, есть история и его уровни, в частности в моем видении я беру болинджер и стохастик для видения разворота, по теории вероятности, рынок на этом уровне должен развернутьсяв предполагаемую мной сторону 50/50, типа как в казино, но у меня есть стоп, выйграть сто рублей или отдать 10, мат ожидание отличное. Но когда я в хожу в рынок, я забываю про все, это типа, когда любитель каратист при входе в бой забывает про все приемы и получает пиздюлей, вот так и я.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал