Избранное трейдера zaq789

Торговля без выходных.Позиция Союза Трейдеров.

- 14 февраля 2022, 12:17

- |

Позиция НКО “Национальный Союз Частных Трейдеров и Инвесторов” по поводу желания биржевой и брокерской индустрии ввести круглосуточную торговлю на российских биржах (ссылка на статью www.kommersant.ru/doc/5216137 ) :

- С точки зрения частного инвестора, Биржа должна быть прежде всего источником стабильного долгосрочного дохода. Для этих целей совершенно не понятно, зачем инвесторам возможность торговли по выходным. Пользы от этого для них совершенно никакой и никакого существенного влияния на долгосрочное ценообразование эти торги иметь не будут.

- Торги по выходным могут быть важны лишь для краткосрочных спекулянтов, которые воспринимают торговлю на биржах как казино. А равно для индустрии, желающей зарабатывать все больше комиссий с этих спекулянтов. Об этом говорит и риторика бирж и брокеров –они обращают ключевое внимание на вопрос ликвидности и срабатывания маржин-колов в выходные дни у игроков, использующих кредитные плечи. Очень прискорбно, что вместо того, чтоб ориентировать частных инвесторов на правильное долгосрочное инвестирование с умеренными рисками -индустрия по-прежнему ориентируется на привлечение к торгам краткосрочных игроков на повышенных рисках и старается всячески угодить этим совершенно вредным запросам.

- Кроме того, крайне маловероятными выглядят уверения брокеров и бирж в том, что они сумеют обеспечить достаточную ликвидность и работу маркет-мейкеров в выходные дни. Частные трейдеры многократно убеждались в том, что Московская Биржа не умеет обеспечивать ликвидность и работу маркет-мейкеров как во время дополнительных сессий на рынке акций ( мы все помним совсем недавние проблемы 14 декабря на утренних торгах Московской Биржи, приведшие к массовым маржин-колам участников рынка), так и в многолетних проблемах с ликвидностью на срочном рынке Московской Биржи, которые в том числе неоднократно были предметом судебных исков пострадавших частных трейдеров к биржевой индустрии.

- В условиях, когда биржевая и брокерская индустрия в нашей стране совершенно не умеет брать на себя ответственность за свои ошибки (примером тому в частности многолетние судебные разбирательства, которые ведет Союз Трейдеров по иску пострадавших трейдеров к Москоковской Бирже по итогам событий 20.04.20 с отрицательными ценами на нефтяные фьючерсы, при том, что в других странах индустрия взяла на себя ответственность за эту ситуацию в досудебном порядке), единственным эффектом от введения торгов в выходные будет искусcтвенное создание очередного минного поля для частных инвесторов и трейдеров при полной безнаказанности индустрии, в случае если что-то “опять пойдет не так”.

- И наконец, мы все понимаем, что большинство профессий и учреждений по выходным не работают, а отдыхают (это касается и крупнейших мировых фондовых площадок и практически всех банков), а работают по выходным прежде всего увеселительные и развлекательные заведения от казино и ресторанов до кинотеатров и различных шоу.Мы призываем как частных трейдеров и инвесторов, так и биржевую и брокерскую индустрию и особенно Регулятора в лице Банка России:

Давайте относиться к биржевой торговле все-таки прежде всего как к серьезной работе по выстраиванию благосостояния участников рынка, а не как к казино и развлекательному времяпрепровождению для одних и способу максимально стричь комиссию с этих азартных игроков –для других.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 170 )

31 факт из отчетности крупнейших компаний США, на которые инвестору стоит обратить внимание.

- 14 февраля 2022, 10:58

- |

В последние недели было много эмоций и спекуляций по поводу отчетности крупнейших американских компаний. Предлагаю спокойно и вдумчиво посмотреть на последние результаты крупнейших представителей индекса S&P500, чтобы понять реальные тенденции в бизнесе и экономике.

Аббревиатура FANGMAN используется в СМИ, чтобы перечислить семь крупнейших технологических компаний рынка:

• Facebook/Meta (FB)

• Apple (AAPL)

• Netflix (NFLX)

• Google/Alphabet (GOOGL)

• Microsoft (MSFT)

• Amazon (AMZN)

• NVIDIA (NVDA)

NVIDIA отчитается только 16 февраля, поэтому вместо нее добавим Tesla. Получается FANGMAT.

✉️Мои заметки с аналитикой по акциям в Telegram, во Вконтакте

Meta Platforms/Facebook — главное разочарование?

( Читать дальше )

Хватит паниковать. Войны не будет. Просто ФРС в понедельник поднимет ставку.

- 12 февраля 2022, 00:04

- |

В понедельник экстренное заседание ФРС, будут поднимать ставку. Иначе Байден будет виноват в высокой инфляции, а у него выборы/довыборы в ноябре. Проиграет выборы — импичмент обеспечен.

Панику с войной РФ-Украина начали амеры, продолжили европейцы. Цель отвечь от тяжелого состояния финансов США-Европы. За 10 лет до 2019 года амеры напечатали 200 трлн. долларов, в пандемию еще 100 трлн. долларов, всего сейчас в мире 300 трлн. долларов. Это гарантированная инфляция 50%. Но система ФРС пошла в разнос.

Для сведения. Нефть в год торгуется на 1,5 трлн. долларов, газ в два раза меньше. Оборот мировой торговли в год 40-45 трлн.долларов (весь оборот, по всем товарам, по всем странам). Еще 5-10 трлн. долларов в год нужны на инвестиции. ВСЕ! Для нормального функционирования мировой экономики долларов нужно всего 50 трлн. А напечатано в 6 (ШЕСТЬ!) раз больше — 300 трлн. долларов. Лишние доллары паркуют в акции (75 трлн. долларов), фьючерсы финансовые и облигации (75 трлн. долларов), товарные фьючерсы (75 трлн. долларов), остальное по карманам рассовали (кэш, крипта — 5 трлн. долларов, денежный рынок...).

( Читать дальше )

Как правильно перелить деньги со счёта на счёт?

- 10 февраля 2022, 15:00

- |

Вопрос, который не принято задавать своему брокеру.

Исходные условия

Два счёта, открытые у разных брокеров в разных странах на

a) одного и того же человека

b) двух разных людей

Задача

Аккуратно перелить часть средств с первого счёта на второй посредством биржевых сделок.

Причины

a)

— выравнивание балансов в соответствии с риск-лимитами на брокера/юрисдикцию

— ...

— оптимизация налогообложения

b)

— взаимозачёт

— ...

— какое ваше канцелярское дело?

Эволюция вариантов решения

1) Лонг+шорт ликвидного фьючерса «по рынку». Не прикопаешься, но нужно словить направленное движение цены.

2) То же, что [1], только через сведение своих заявок. Экономится спред и проскальзывание.

3) Продажа ликвидного опциона со второго счёта на первый по теоретической цене. Законно, но нужно знать запрещённое направление рынка.

4) То же, что [3], только цена сделки на X больше теоретической. Как правило, опционные ММ-роботы так и работают, получая X прибыли в первый же клиринг.

( Читать дальше )

Статистика угольной отрасли по итогам января 2022 года

- 03 февраля 2022, 17:39

- |

Решил поделиться статистикой угольной отрасли по итогам прошедшего месяца. Обзор будет включать в себя данные по ценам, объемам добычи и квотам на вывоз продукции в восточном направлении. Это первый подобный пост, прошу написать в комментариях, интересна ли вам такая информация.

Мировые цена на премиальный кокс. уголь

В январе долларовые цены на австралийский уголь обновили максимумы и скорее все будут тут как минимум до конца китайского Нового года.

В январе цены на уголь имели разнонаправленную динамику.

Снижение зафиксировано в ценах (в рублях за тонну) на:

1) концентрат К: 26639 -> 24268 или на 7,86%;

( Читать дальше )

Майнеру грозит штраф 5 млн$ за нелегальную электростанцию

- 02 февраля 2022, 10:27

- |

Канадский майнер Стивен Дженкинс установил 4 генератора по 1,25 МВт в провинции Альберта, запитавшись от старой газостанции компании MAGA Energy (Калгари)

Майнинг-ферма Стивена Дженкинса состояла из 4-х транспортных контейнеров с серверами для майнинга и проработала почти 1,5 года

В провинции Альберта 200 000 старых газовых скважин, закрытых по нерентабельности, Дженкинс нанял несколько местных бывших газовиков для обслуживания майнинг-фермы

Сам он сообщил, что на каждые 10 МВт электроэнергии майнинг-ферма генерировала 1,2 биткойна в день

Власти обнаружили майнинг ферму после жалоб местных жителей на сильный шум, который напоминал им звук взлетающего самолета

В итоге на Стивена наложен штраф 1 млн$ за незаконно полученную энергию и 4 млн$ за незаконную прибыль

Сам Стивен вину признал, за что штраф могут снизить

Канадский парень не единственный охотник за энергией провинции Альберта, Black Rock везет миллион майнинг-машин из Китая (25% мировой мощности) на месторождения природного газа в Альберте, и ведет переговоры с местными властями по их установке

Местные власти вроде не против — это инвестиции и рабочие места

Интересное о криптовалюте тут (https://t.me/criptosquirell)

Распадская. Обзор операционных показателей за 4-й квартал 2021 года. Прогноз дивидендов

- 21 января 2022, 17:59

- |

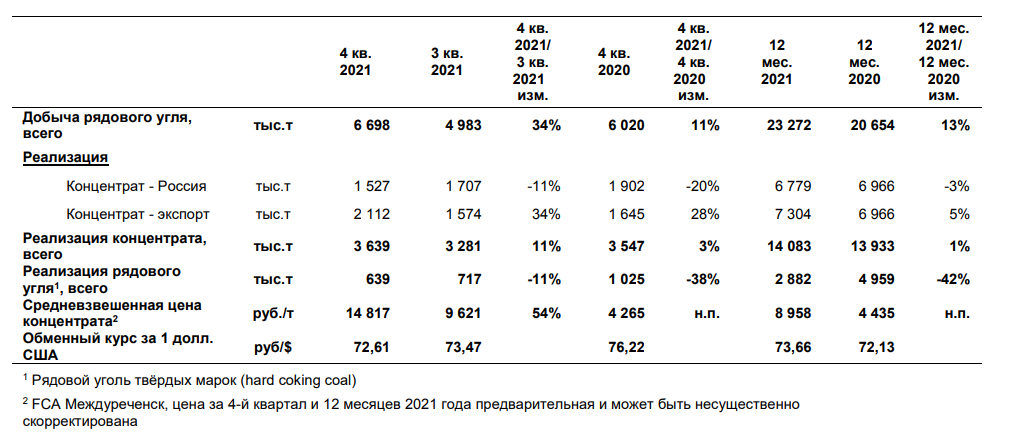

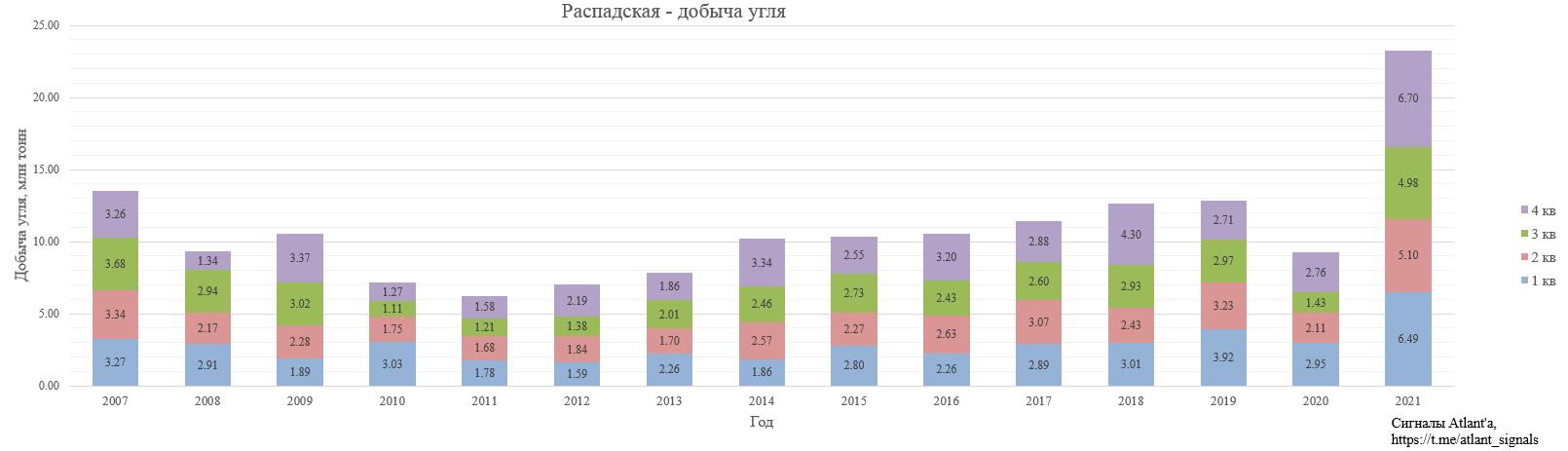

Распадская опубликовала производственные результаты за 4-й квартал. В итоге мы впервые увидели годовой результат с учетом, купленной в прошлом году компании Южкузбассуголь.

Суммарный объем добычи предприятиями Компании составил 6,7 млн тонн в отчетном периоде (+34% кв/кв), что в основном обусловлено выходом шахт «Распадская», «Осинниковская» и «Ерунаковская-VIII» из перемонтажей. Увеличение добычи продемонстрировали все активы, кроме шахты «Усковская», вышедшей в перемонтаж в конце года.

При этом относительно прошлого года у объединенной компании добыча выросла на 11%.

Если сравнивать с результатами до покупки ЮКУ, то рост относительно прошлого года составляет 142%.

( Читать дальше )

Ожидания дефицита базовых металлов

- 20 января 2022, 13:36

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Ключевой основой рынка базовых металлов за последние 18 месяцев были устойчивые условия совокупного дефицита. Теперь мы ожидаем продолжения этих фундаментальных тенденций в 2022 году — дефицит по всем ключевым видам рафинированных металлов. Мы предполагаем глобальный дефицит рафинированной меди в этом году на уровне 190 — 200 тыс. тонн. Рассматривая ситуацию на рынке никеля, мы ожидаем дефицит в 30 – 35 тыс. тонн. В то же время на рынке цинка мы предполагаем дефицит в 370 – 380 тыс. тонн. В первую очередь это связано с тенденциями роста спроса в прошлом году, а также сокращением поставок материалов в результате европейского энергетического кризиса, особенно на рынке цинка. Масштаб сокращений производства, объявленных в Европе во второй половине четвертого квартала, оказал значительное влияние на балансы данного металла в первом полугодии 2022 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал