Избранное трейдера waldhaber

Почему я плохой бизнесмен? Крах московской недвиги. Ким бомбанул мимо Японии.

- 18 сентября 2017, 16:55

- |

Антикризис №79 ( 18.09.2017), хронометраж:

00:00 оглавление

02:00 рекламный бриф

04:10 Российские вагоны в США!

05:25 С этой даты Мазда будет выпускать только электромобили

06:23 Кто у нас выиграет от мировой электромобилизации?

08:15 Идет самая жесткая зима за 100 лет

09:30 Форд Соллерс увеличивает штат на 20%

10:15 Кому Россия продала контракт на С400?

12:02 Инвесторы поверили в российское авиастроение

13:30 Сколько стоит потерять ключ от Nissan Teana?

15:13 Ким бомбанул ракету мимо Японии.

18:40 Джейми Даймон порвал биткоин, ненадолго.

24:30 Почему я плохой бизнесмен?

30:15 Что мне надо делать, чтобы стать хорошим бизнесменом?

37:00 Про обучение трейдингу?

42:05 А я на что трачу время?

44:00 Московская недвижимость рушится

49:00 Бюджет РФ улучшается

- комментировать

- ★8

- Комментарии ( 78 )

О торговых роботах замолвите слово

- 18 сентября 2017, 13:20

- |

В последнее время в моей ленте в фэйсбук, да и на смарт-лабе, все чаще и чаще появляются сообщения о том, что инвесторы все чаще интересуются торговыми роботами и совершают большую ошибку, так как это «путь к сливу счета» («мошенничество», «заблуждение», «профанация») (нужное подчеркнуть). Цифр и исследований в доказательство этого «утверждения» обычно никаких не приводится, а идет отсылка либо к Баффету, либо к «кухонной статистике»: «95% трейдеров сливают», либо, как у А. Мовчана, общие рассуждения на тему, кто может выиграть на финансовом рынке.

Что ж, отчасти приятно, что все больше потенциальных инвесторов интересуются торговыми роботами, потому что в растущие нулевые с «высот» buy&holdовских ПИФов, «канувших в лету» в кризис 2008-го, робототорговцев никто из пропагандистов долгосрочных инвестиций в России «в упор не видел». А робкие попытки самих робототорговцев напомнить о себе, встречали снисходительное: «ну-ну, наберите хотя бы пару десятков миллионов долларов инвесторских, тогда мы может с вами и поговорим, а пока играйте в своей песочнице».

( Читать дальше )

Кто не понял, тот поймёт или офшор платежом красен.

- 18 сентября 2017, 11:40

- |

--------------------

ЕС выделяет €120 млн на установку бесплатного Wi-Fi в в общественных местах в 8 000 населенных пунктах.

--------------------

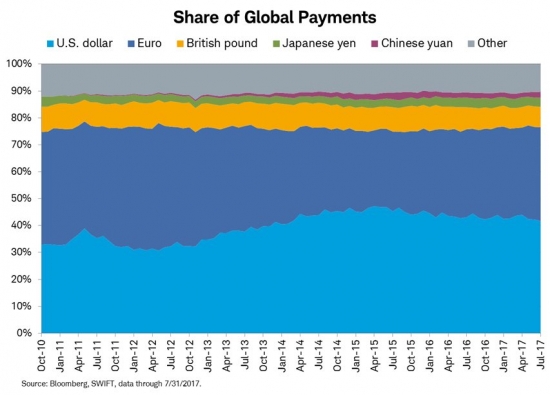

Доля основных валют в глобальных платежах:

Новые санкции против России, которые подготовил Минфин США, касаются финансирования Сбербанком и банком ВТБ оборонной промышленности. До 90% кредитования российских производителей оружия идет через эти 2 банка (В 2016 — 200 млрд руб).

--------------------

В течение 2017-2021 в мире будет установл 49 ГВт домашних солнечных электростанций и установл мощн достигнет 90

( Читать дальше )

Как заработать на рынке.

- 17 сентября 2017, 22:33

- |

Все многообразие стратегий, методов, типов анализа можно свести всего к 3 вещам на основании которых можно заработать:

- Знать, то что не знает рынок. Это не обязательно инсайд, но также и то, что выпало из фокуса рынка – например, бизнес, который скрыт от инвесторов и не принимается в расчет при расчете акционерной стоимости бизнеса. Ценные бумаги, которые висят на балансе у компании и т.д. Относительно небольшие компании, которые не имеют хорошее покрытие со стороны sell side аналитиков могут предоставлять подобные возможности. Для этого нужно уметь внимательно читать отчетность, иметь опыт и терпение.

- Анализировать лучше, чем анализирует рынок. Наиболее сложная категория, которая, пожалуй, доступна только для запутанных и сложных условий корпоративных действий (mergers, split off, etc.). На пример, я был свидетелем того, как рынок не правильно определил ex-dividend date для компании, которая выплачивала дивиденды более чем 20% от своей стоимости. Такое случается, но довольно редко. Другой пример – не правильная интерпретация фин. результатов компании (например, если торгуют алго на опережение), когда есть какие-то поправки к отчетности, изменение учета и т.д.

- Играть против основного сентимента рынка. Наиболее сложная с психологической точки зрения категория – это когда «житейская мудрость» толпы говорит, что Роснефть выиграет иск у Системы, будет «второй Юкос», а ты покупаешь. При этом оппонент безусловно прав, но он не понимает две вещи: 1) это знает весь рынок, а соответственно уже отражено в цене, 2) человек который покупает Систему, также получает бесплатный опцион. Пример не идеален, но думаю хорошо отражает именно эмоциональную составляющую и «житейскую мудрость» диванных аналитиков. Сентимент рынка может быть направлен и против определенного актива – например, рынка акций РФ в целом – большинство не видит перспектив, все плохо, в Газпроме воруют и т.д. Все верно, но это поверхностный анализ, более глубокий – найти скрытые опционы на рост, которые могут реализоваться. Невозможно предсказать, что будет в будущем (или возможно, но это как со сломанными часами – только два раза в сутки будет правильное время), но возможно понять где мы сейчас находимся в цикле.

( Читать дальше )

Фьючерсы и опционы: недостатки нелинейной торговли

- 17 сентября 2017, 21:03

- |

В прошлый раз написал топик о преимуществах нелинейной торговли. Но как мы знаем ничего идеального не бывает.

Какие же недостатки у нелинейной торговли:

1. Требуется большой опыт работы на рынке. Грубо говоря опционы это инструменты для профессионалов, и для того чтобы работать с ними нужен достаточно большой опыт работы с линейными активами, понимание процессов, происходящих на рынке, уметь проводить анализ, да и сами опционы. Необходимо чётко понимать что это за инструмент, какие они бывают, механизм их ценообразования, греки первого порядка (дельта, вега и тетта), базовые опционные стратегии их достоинства и недостатки, методы управления позицией. Новичкам крайне не рекомендуется с них начинать, можно к ним начать присматриваться после 3 лет плотной работы с рынком.

2. Малое количество информации в открытых источниках (литература, тематические сайты и форумы, паблики в соцсетях, записи вебинаров)

В них достаточно общая базовая информация. Её достаточно для того, чтобы освоить матчасть, но в торговле придётся набить немало шишек. Рекомендуется даже выделить отдельный счёт для работы с опционами и не работать с основными средствами, используя этот инструмент, потому что:

3. Риски при работе с опционами повышаются в 1,5-2 раза. Необходимо соблюдать риск-менеджмент и требования к нему повышены, потому что играет роль временной фактор. Если на линейном активе неблагоприятное изменение цен чаще всего ещё можно благополучно пересидеть, то с опционами такой фокус не пройдёт: если до экспирации он не выйдет в деньги, то просто сгорит и трейдер потеряет вложенные средства.

4. Временной распад. Может быть как другом, так и врагом трейдера, в зависимости от стратегии. В случае голых покупок является злейшим врагом трейдера. Причём распад ускоряется экспоненциально по мере приближения срока экспирации.

5. Низкая ликвидность. На большинстве инструментов, поэтому количество базовых активов сильно ограничено, на которых можно работать с опционами, также есть так называемые «ловушки», когда трейдер, из-за отсутствия ликвидности не сможет ликвидировать позицию. Про спреды думаю не надо рассказывать, а также про ограничения на объём капитала.

6. Высокие комиссии. Это прежде всего среднесрочный инструмент, так что «поскальпить» не выйдет. Комиссия в 10 раз превышает за аналогичную сделку по фьючерсу. Даже «навскидку». Можно посмотреть брокерский отчёт и немного удивиться.

7. Риск неограниченных убытков при продаже волатильности. Да такое может случиться, если произойдёт событие, как например 3 марта 2014г. Защититься от этого можно только соблюдая объём сделки (20% ГО и тетта не больше 1% в день). В этом случае конечно убыток будет значительный, но маржинколла скорее всего удастся избежать, хотя и это нельзя гарантировать. Вообще продавая волатильность нужно быть морально готовым понести такие убытки, либо не заниматься этим.

8. Требуется дополнительное ПО для анализа позиций и навыки работы с ним. К сожалению у бесплатных версий опционных аналитиков точность оставляет желать лучшего. Рекомендуется использовать сервис на option.ru. Если это критично, то это дополнительные расходы на обслуживание такого ПО.

9. Прозрачность расчёта ГО и вариационной маржи. ГО меняется в зависимости от цены и волатильности, это тоже стоит взять во внимание. Особенно это касается проданных опционов. Если вы попробуете поскальпировать на фьючерсах например, внутри открытой опционной позиции, то может выйти так, что сделку вы откроете, а закрыть без ликвидации опционной позиции не сможете, тк фьючерсы также учитываются при расчёте ГО. Поэтому на работу с опционами лучше всего выделять отдельный счёт.

10. Не все брокеры позволяют работать с опционами. Часто предъявляются требования к минимальному размеру счёта. В БД «Открытие», например такое ограничение — это 5000р, в ITInvest — 50000р. Welcome! Оптимальная сумма, как показывает практика — 50000р. Минимальная — 10000р

11. Автоэкспирация. Это как достоинство, так и недостаток в случае движения цены против позиции, когда опционы в деньгах. Невнимательность в этом моменте может привести к потере значительной части накопленной прибыли по позиции, поэтому рекомендуется применять хеджирование в такой ситуации, чтобы не потерять накопленную прибыль.

Вот пожалуй такой список недостатков. В заключение скажу, что торговля опционами это прежде всего другая торговля, к которой нужно адаптироваться. Быстрых результатов здесь достигнуть также не удастся. Нужно учиться учиться и ещё раз учиться. Зато опционы предлагают действительно интересные возможности для заработка. Всем удачных торгов и профита.

БЛАГОДАРЮ ЗА ВНИМАНИЕ !

Мнение о пузыре в недвижке

- 16 сентября 2017, 14:26

- |

_______________________________________________________________________________________________

Пузырь, это когда к себестоимости накрутка сотни и тысячи процентов.

Какая себестоимость метра сейчас? Полная, с учетом земли, коммуникаций, согласований, разрешений, проектной документации, рекламы, и тд… (это вопрос к оппоненту на 16.09.2017)

(Высокий) объем (недвижимости на рынке) это предложение, при чем тут ценовой пузырь?

пузырь не обязательно схлопывается быстро, о может рассасываться долго и мучительно. что сейчас и происходит с недвигой. номинально цены почти не растут. только на новостройки на этапе строительства (от котлована до сдачи).

на готовое и вторичку роста нет, где-то стагнация, где-то медленное сползание. на готовое в новостройках местами наблюдаю дисконт, но все в рамках стандартных акций (типа скидка 10% при полной оплате).

( Читать дальше )

Тише едешь, дальше будешь

- 15 сентября 2017, 17:53

- |

Полагаю, что чуток не по адресу:-) Но все равно, поздравляю всех с днем работников лесной промышленности!

По этому поводу вспомнилось, как я на заре своей голодной послеинститутской молодости работал на лесозаготовках. И, что удивительно, там мне было показана, в максимально доходчивой форме, очень важная житейская мудрость. Надо сказать, что к работе на фондовом рынке, это относится ну совершенно непосредственно.

Работал я мастером на лесосеках. Диплом о высшем образовании, еще пахнувший типографской краской, позволил мне сделать головокружительную карьеру и сразу стать ИТРовцем:) Знаний о лесном деле было чуть больше чем ноль, возраст чуть за двадцать, в подчинении около тридцати матерых лесных мужиков — машинисты, трактористы, сварщики, слесари… Вокруг тайга, снег, все время темно и холодно, мазутно, грязно, матерно. Люди — соль земли. Речь, однако, не об этом...

Работа мужиков-трактористов была организована сдельно. План на день- 150 кубометров, план на месяц около 2000 кубов. Остальное решай сам. Вот мужики и решали. Начало месяца — расслабон. Чаек, чифирок, ремонт. В деляну выезжаем числу к десятому. Норма же фигня, сто кубов не то что за день, до обеда натаскаю. Куда ломиться-то…

( Читать дальше )

Одураченный случайностью

- 15 сентября 2017, 12:00

- |

Еще раз убеждаюсь, что тех.анализ работает. Сегодня закрыл идеальную сделку по Объединенной авиастроительной корпорации открытую 25 августа 2017, обратил внимание на бумагу по причине любимой формации прижим (треугольник). Сделал поверхностный анализ по фундаменталу (Покупать ли ОАК (UNAC)?) и взял небольшим объемом. После этого вышли новости, что готовится объединение ОАК, «Иркута» и ГСС в единое юридическое лицо (Реформы в авиастроительной отрасли) — бумага улетела без остановки. Самое интересное, что еще до выхода новости на графике было видно — что-то происходит.

Одурачен ли я удачей или нет — решать вам.

Вывод: пользуйтесь графиком, торгуйте от стопа (заранее известна цена по которой будете выходить), рассчитывайте риски, следите за фундаменталом и будет вам профит!

( Читать дальше )

Зачем ЛЧИ? Анализ по мотивам Тони Робинса.

- 15 сентября 2017, 11:49

- |

Полез смотреть кто такой Тони — ну конечно, вспомнил. Просмотрел пару раз его выступление на TED.

Тони говорит, что цели — это ерунда. Они слабо мотивируют человека. И они слишком общие, мало кто их осознаёт в цифрах.

Например цель «быть богатым» — на сколько? А для чего?

Вот собственно Тони говорит, что надо всегда спрашивать — зачем мне эта цель. Что я получу?

И он предлагает сразу ответ, что за всеми, любыми целями стоят желания. И всё многообразие целей отображается всего в 6 желаний.

— Желание Стабильности

— Желание Разнообразия

— Желание Значимости

— Желание Социальных связей и любви

— Желание Роста

— Желание Делиться/Сотрудничать (contribute)

Ну, у каждого человека есть своя карта с приоритетами этих желаний. Кому-то более важно разнообразие, а кому-то — стабильность. Кому-то значимость, а кому-то любовь.

Это я всё к чему? Узнал, что оказывается можно участвовать в ЛЧИ с 250 тыс не с самого начала. Тогда я в принципе могу попасть туда. До октября мой «кассовый разрыв» закроется без проблем. И я там буду, просто немного не с начала.

( Читать дальше )

апдейт моих роботов, картинки, автоследование

- 14 сентября 2017, 15:20

- |

Основное изменение, как вы уже догадались, в том что я включаю автоследование, а иначе зачем пишут такие статьи? ;)

1. Я опять выгрузил недавно в эксель данные из тслаба по роботам чтобы посчитать разные метрики, как это было сделано в этих статьях

тут корреляция и начало smart-lab.ru/blog/264251.php

тут про эффект от лимитирования общей позиции https://smart-lab.ru/blog/264482.php

новые картинки будут ниже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал