Избранное трейдера Владимир

Измерение информации на рынке с помощью PIN. Часть 2

- 09 июня 2015, 12:48

- |

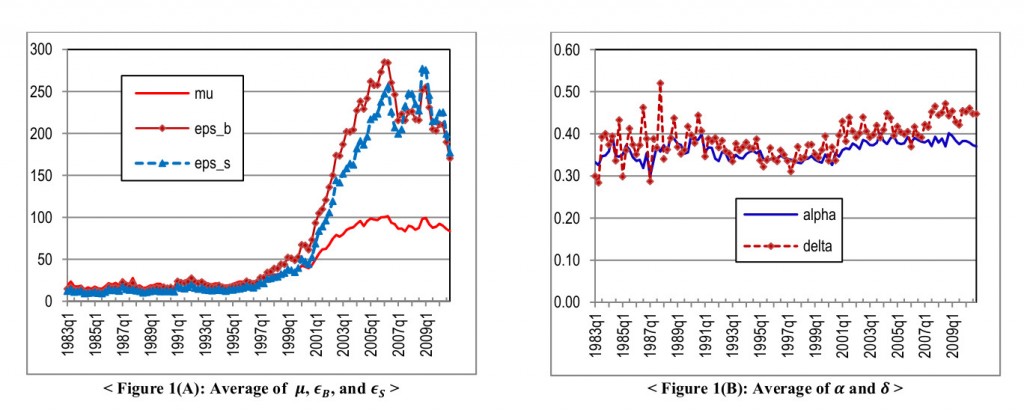

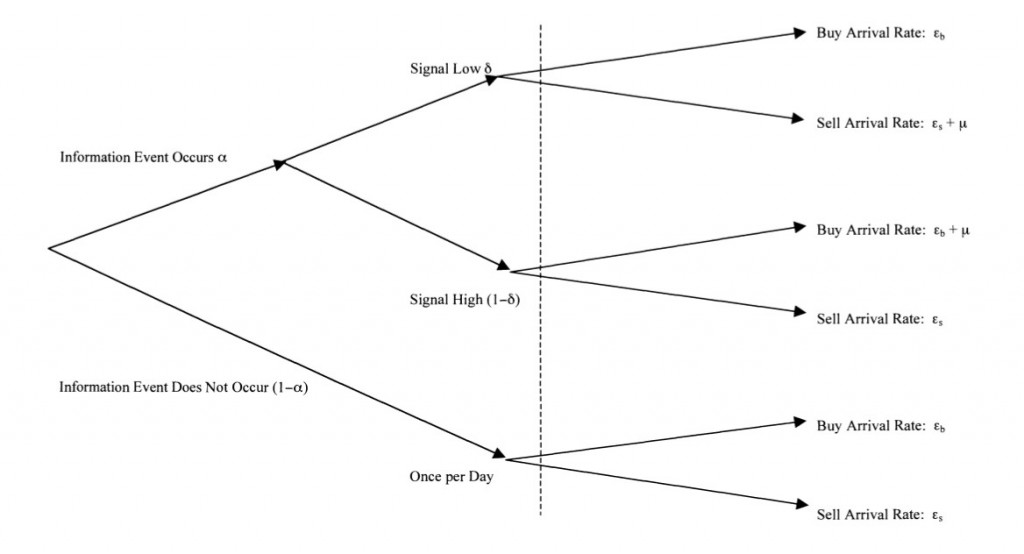

В прошлой части мы рассмотрели теоретическую модель, лежащую в основе вычисления вероятности присутствия на рынке информированных трейдеров PIN. Продолжим с эмпирической реализации этой модели.

Для уменьшения пространства параметров модели, обычно предполагают, что частоты прихода ордеров на продажу ϵs и на покупку ϵb равны. В день «хорошей новости» вероятность наблюдения последовательности сделок купли и продажи соответствует:

![Измерение информации на рынке с помощью PIN. Часть 2 \exp(-(\mu+\epsilon)T)\frac{[(\mu+\epsilon)T]^B}{B!}\exp(\epsilon T)\frac{(\epsilon T)^S}{S!}](http://mathurl.com/q2uamv5.png) , где B и S — число сделок купли и продажи соответственно.

, где B и S — число сделок купли и продажи соответственно.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 3 )

Измерение информации на рынке с помощью PIN. Часть 1

- 04 июня 2015, 12:47

- |

В нескольких статьях мы рассмотрим использование индикатора PIN, который представляет собой вероятность присутствия на рынке так называемых информированных трейдеров. Статьи основаны на работе Paolo Zagaglia "PIN: Measuring Asymmetric Information in Financial Markets with R". Так как вероятность информированной торговли зависит от сделок купли и продажи в течение рабочего дня, в данном цикле мы рассмотрим весь процесс, от обработки исходных данных и вычисления вероятности информированной торговли, до определения параметров лежащей в основе математической модели. Примеры будут сопровождаться кодом на языке R.

Рост в последние годы алгоритмической и высокочастотной торговли открыл тот факт, что динамика биржевых цен сильно зависит от микроструктуры рынка. В частности, некоторые трейдеры могут иметь доступ к приватной информации о торгах, в то время как другие довольствуются только публичными новостями. Риск того, то неинформированный трейдер может в какой-то момент времени столкнуться в качестве контрагента в сделке с информированным, является одним из параметров, определяющих цену актива. Таким образом, измерение вероятности того, что контрагент владеет ассиметричной информацией, позволяет правильно вычислить цену.

( Читать дальше )

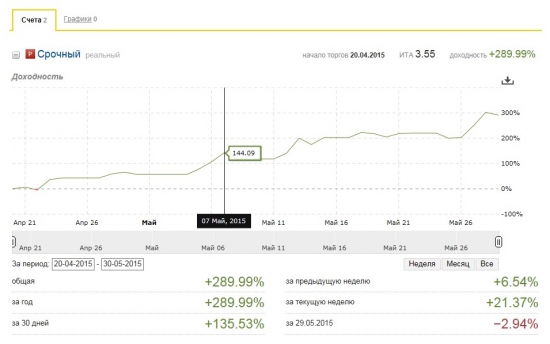

Системная торговля RIM5-SiM5. Май плюс 135%

- 31 мая 2015, 22:36

- |

Расчет сбалансированного портфеля фьючерсов

- 25 мая 2015, 17:56

- |

Зачем вообще торговать целым портфелем, если можно торговать увеличенным объемом одного фьючерса?

Дело в диверсификации. Если мы торгуем сразу 10 разными фьючерсами, вероятность максимальной просадки нашего счета снижается, так как вероятность того, что все 10 фьючерсов дадут максимальную просадку одновременно меньше, чем вероятность того, что один фьючерс даст максимальную просадку с большим в 10 раз объемом.

Сначала я просто взял равный объем, который готов выделить на каждый из 9 фьючерсов, которыми торгуют мои роботы, и разделил его на ГО каждого фьючерса, тем самым получив количество торгуемых лотов. Но очень быстро понял, что некоторые фьючерсы оказывают слишком большое влияние на мой портфель, так как оказалось, что ГО некоторых фьючерсов существенно, в разы ниже, чем у других. К примеру, ГО EDM5 составляет около 2000 при цене 1 лота около 56000. А ГО SIM5 — 5500 при цене около 50000. Разница в два раза. Как следствие, так как ГО EDM5 заметно ниже, его в портфеле было больше и он сильнее влиял на общий портфель.

( Читать дальше )

Наконец-то появились нормальные визуализации потока ордеров

- 15 мая 2015, 12:48

- |

Так уж сложилось, что из всех видов торговли в трейдинге меня привлекает торговля по потоку ордеров.

Этой теме я посвятил довольно много времени и глубоко её исследовал. Писал свой терминал, собирал сырые данные, анализировал их, исследовал API различных датафидов и терминалов: Rithmic, CQG, Nanex, NYSE API's, NinjaTrader API, Sierrachart API, Takion API и др.

Но помимо сбора данных остро стоит проблема их корректной визуализации. Так вот с этим моментом все обстоит очень плохо. Когда человек говорит «Я читаю ленту» в голове представляется картина с сумасшедшим потоком бегущих цифр перед глазами, успеть рассмотреть и уж тем более как-то проанализировать которые практически невозможно. Большая часть из этого потока просто пролетает мимо. Безусловно с опытом наблюдения что-то начинает получаться, но это в лучшем случае 20-30% обработанной информации из всего потока. А если мы говорим о наблюдении за книгой ордеров (стакан, DOM, Depth of market), то здесь все еще хуже. Большая часть информации при наблюдении за стаканом просто не видна, т.к. частота его обновления в ядре биржи может достигать тысяч событий в секунду, а частота обновления стакана на экране вашего монитора в лучшем случае составит 1 раз в 50 миллисекунд (или 20 раз в секунду). Соответственно между двумя изменениями цифр в стакане на мониторе, могут произойти десятки изменений в реальности.

( Читать дальше )

Модель скрытых состояний Маркова. Часть 1

- 12 мая 2015, 14:35

- |

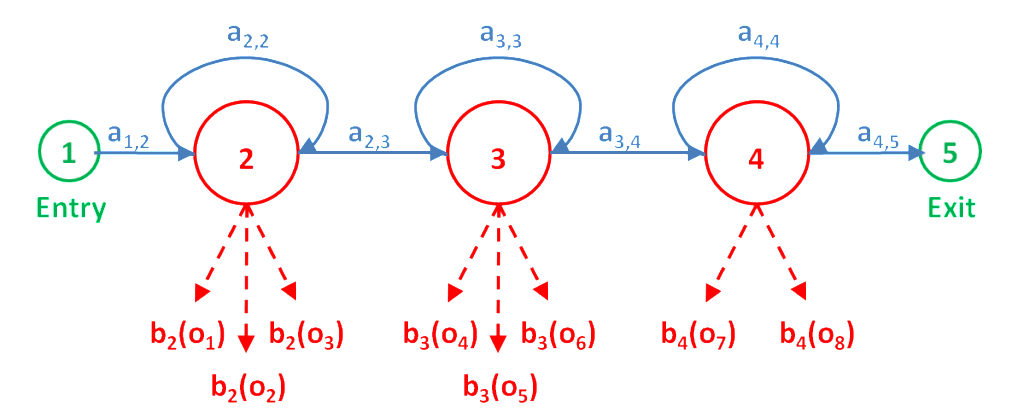

В данном цикле статей начинаем рассматривать модель Маркова, которая находит применение в задачах классификации состояния рынка и используется во многих биржевых роботах. Статьи основаны на постах, опубликованных в блоге Gekko Quant. Также будет рассмотрены практические алгоритмы на финансовых рынках. Код в цикле приведен на языке R. Вначале будет много теории, ее надо хотя бы попробовать понять, затем разберем практические примеры.

Рабочая среда распознавания основных паттернов.

Рассмотрим набор признаков O, полученный из набора данных d и класс w, обозначающий наиболее подходящий класс для O:

( Читать дальше )

Немного о форексе, ЕЦН и принципах работы

- 29 апреля 2015, 15:01

- |

Итак, Николай утверждал, что брокер GKFX позволяет торговать на ECN и даже видеть свои заявки в стакане. Я же ему сказал, что увидеть можно только в стакане самого брокера и иных способов это проверить нет. Реальная реализация биржи в рамках отдельно взятого брокера насколько я знаю есть у LMAX, Dukascopy и MB Trading. Но опять же, в рамках одного брокера. Все что это означает — что мы торгуете не только с сами брокером и его машиной маркетмейкинга но и с другими клиентами.

По поводу ЕЦН. Открою страшну тайну — на ЕЦН впринципе нельзя ничего вывести. Это не биржа. Там нет клиринговых услуг. Это средство обмена централизованной информацией о котировках и ликвидности У КОНТРАГЕНТОВ с которыми у вас есть договор. На бирже вы торгуете с любым участником биржи. А на ЕЦН вы не можете (даже как брокер) торговать с каким-то другим брокером, банком или хедж-фондом с которым у вас нет двухсторонних договоров, либо с которым нет договоров у вашего прайм-брокера.

( Читать дальше )

Мысли вслух

- 25 апреля 2015, 11:24

- |

Почему зарабатывающих трейдеров меньше, что мешает быть успешным

1. Терпеть профит труднее, чем лося

Лось когда-нибудь сдохнет от старости, а профит растворится без следа

2. Жадность

5 мин. назад профит был больше, дождусь когда опять будет не меньше

3. Страх

Пора покупать, но всё вокруг ужасно. Дождусь, когда внешний фон улучшится.

4. Отсутствие профитной торговой системы

А если таковая имеется не следование ей

5. Неуверенность

И как следствие пропуск входа в сделку.

6. Вход в сделку без надёжного сигнала , неуменее ждать

Сигнала нет, но поторговать хочется. Глупо пялиться в монитор без дела

7. Чрезмерные плечи

Они самое страшное зло и добро, которые способны бросить вас как в эйфорию, так и в страшное уныние. Причём эти состояния могут меняться очень быстро. Торговля постоянно с большим плечом, как постоянная ставка «на всё» в казино до момента пока не повезёт.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал