Избранное трейдера vito333

Бесплатный софт для визуализации и анализа сделок участников ЛЧИ-2016

- 13 октября 2016, 15:56

- |

В бесплатной версии платформы Jatotrader представлены возможности для визуализации и анализа действий участников ЛЧИ.

К легким неудобствам, в отличие от сервиса https://atikhonov.shinyapps.io/LCHI2016/ который мне очень понравился, отнесу то, что платформу нужно скачать и установить. Чтобы решить, нужно ли вам это делать, сначала посмотрите это короткое видео:

( Читать дальше )

- комментировать

- 277 | ★18

- Комментарии ( 31 )

Как правильно выбрать вид инвестиционного вычета

- 13 октября 2016, 12:30

- |

Ранее мы уже писали о новом виде налогового вычета — инвестиционном, но хотелось бы остановиться подробнее на этой теме, потому что есть в чем «запутаться». Поэтому, я решила еще раз рассказать об этом.

Порядок получения нового инвестиционного вычета регулируется статьей 219.1 Налогового кодекса. Итак, согласно этой статье можно получить три вида вычета

1) При продаже ценных бумаг, которые были вами приобретены после 1 января 2014 года и вы ими владели не менее трех лет, доход от продажи можно смело сократить на вычет. Размер вычета будет равен положительному финансовому результату от продажи ценной бумаги.

Такое правило действует только в отношении бумаг, купленных после 1 января 2014 года.

2) Вычет для тех граждан, которые открыли индивидуальный инвестиционный счет. И вот тут мы разделим этот «второй» вид вычета на два подвида (потому что они касаются только случая открытия индивидуального инвестиционного счета):

( Читать дальше )

Ориентиры для трендовых систем на нашем рынке

- 13 октября 2016, 10:02

- |

Немного размышляя о том, хорошие ли у меня трендовые системы, построил тривиальную систему на минутках, которая наращивает лонги и сокращает шорты, если цена выше 60-минутной скользящей средней, а также сокращает лонги и наращивает шорты, если цена ниже этой скользящей средней. Казалось бы, проще стратегию не придумать:) Пусть это будет самый очевидный бенчмарк, который трендовая система должна обогнать ну хотя бы в два раза, чтобы её запускать на реале.

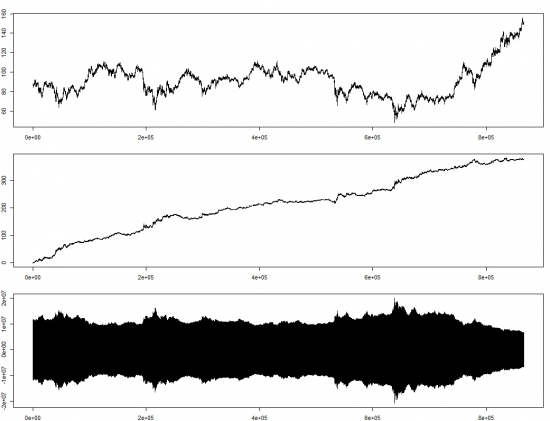

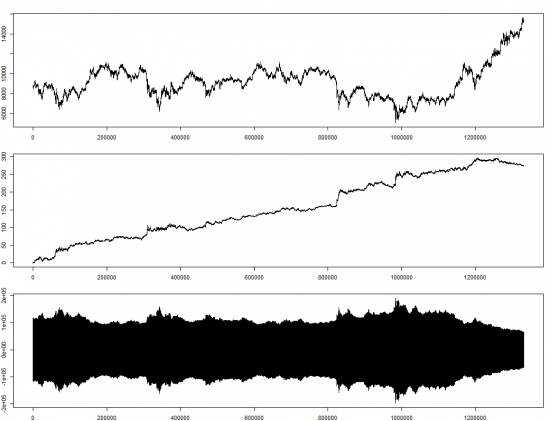

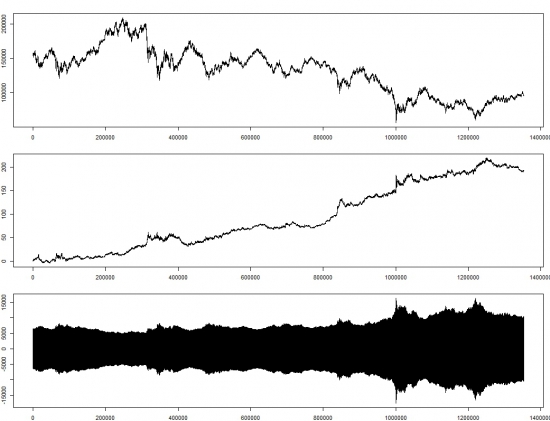

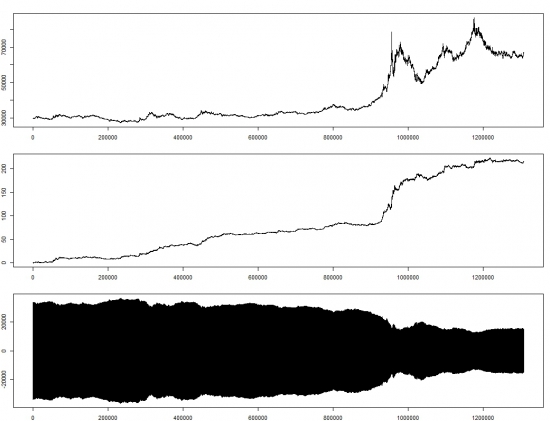

Верхний график — цены закрытия минуток.

Средний график — поминутная эквити в процентах.

Нижний график — размер открытой позиции в каждую минуту (в контрактах или в акциях).

Всё с января 2010 по сентябрь 2016.

Обыкновенные акции Сбербанка:

Фьючерс на Сбербанк-ао:

Фьючерс на индекс РТС:

Фьючерс на курс доллар/рубль:

Регулярные инвестиции в американский рынок. Исследование.

- 12 октября 2016, 21:46

- |

Те кто следит за моим записями знает, что я инвестирую на регулярной основе в рынок РФ. Ксати на этой неделе был дополнительно куплен Мегафон и на остатки ВТБ. Обновления доступны в профиле. ОПД уже 300 рублей в месяц с нуля за месяц работы. Общий счет превысил 90,000 рублей. Но сейчас речь не об этом.

После того как я закончу формирование первичного портфеля на РФ я обязательно выйду на рынок США. Во первых — страновая диверсификация, а во вторых — валютная. В предыдущих постах я показал, что регулярные инвестиции в СП500 обогнали по доходности все другие вложения в сравнении. (ммвб, $).

Прежде чем выходить на рынок США я отобрал несколько инструментов, которые меня заинтересовали. К сожалению, выходить на рынок США мне придеться через ETF, т.к. покупка отдельных бумаг весьма дорогая для меня в настоящий момент, а комиссия (если имеется минимум) будет огромной для меня в % от оборота.

Рынок США я рассматриваю именно как снижение рисков, а потому и портфель составлен соответствующим образом.

( Читать дальше )

Доклад «Оптимизация портфеля алгоритмических стратегий» на конфе смартлаба 24.09.16

- 30 сентября 2016, 12:00

- |

Доклад «Оптимизация портфеля алгоритмических стратегий»

1. Введение

В чем состоит цель подобной оптимизации? Представим, что у нас есть набор алгоритмов, каждый из которых обладает некоторыми статистическими свойствами, из которых наиболее важными для нас являются доходность и максимальная величина просадки. В основе каждого из алгоритмов лежат разные стратегии, которые, тем не менее, могут быть коррелированы между собой в разной степени, торговля также может вестись на разных инструментах. В качестве примера приведу характеристики стратегий, которые были разработаны нашей командой и применяются в боевых торгах в настоящее время:

Так как свойства каждого из алгоритмов отличаются, возникает проблема: каким образом распределить между ними доступный капитал для того чтобы:

1. Максимизировать доход при заданном уровне риска ( то есть максимальной величине просадки)

2. Минимизировать риск при заданной доходности

Если дать, например равные доли капитала каждому алгоритму, то, очевидно, что такое распределение не будет оптимальным, так как мы не учитываем характеристики, присущие стратегиям. Не будет оптимальным и тот случай, когда мы, например, выделяем капитал пропорционально относительной доходности каждого алгоритма, здесь мы игнорируем значения волатильности, то есть риска, стратегий.

2. Модель Марковица

Задачу оптимизации попробуем решить, применив теорию оптимального портфеля, разработанную Марковицем, точнее некоторые последующие ее модификации. Обычно данная теория применяется для долгосрочного инвестиционного портфеля, состоящего из различных активов, например акций. Кратко суть теории.

( Читать дальше )

Система на Brent или куда уйти после ограничений ЦБ

- 28 сентября 2016, 13:18

- |

После вчерашнего поста Александра Акулова поступило несколько обращений с просьбой выложить систему, торгующую нефть. А ведь действительно, после ограничений, которые введет ЦБ для доступа к ФОРТС может стать вопрос на какую площадку перейти и чем торговать. Хорошо, если к тому времени будет система, торгующая инструменты новой торговой площадки, например Brent или валюты.

Опять же… депозит в валюте)

Поэтому выкладываем три готовые системы, которые можно использовать для торговли или просто погонять тестером.

ПЕРВАЯ

Ловит тренды в направлении глобального тренда. Если идет тренд — зарабатывает, если тренда нет — болтается около нуля.

Система построена на Скользящих средних и Параболике, работает на дневках с 2010 г. (более ранние периоды не тестировались)

Годовая прибыль 33% без плеча

Макс.просадка -8%

Средняя сделка 1.9%

Профит фактор 2.15

Коэф.Шарпа 2.86

( Читать дальше )

Торговая система даром

- 09 сентября 2016, 09:15

- |

2. Смотрим дневки. По теоретическаму шортовому сигналу входим (пункт 3).

3. Вход производим набором (покупкой) синтетического дельта-нейтрального стреддла.

4. Зануляем дельту при снижении (фьючами). При росте ничего не делаем.

5. Держим недельный тренд.

Как?

Короли дивидендов

- 06 сентября 2016, 15:56

- |

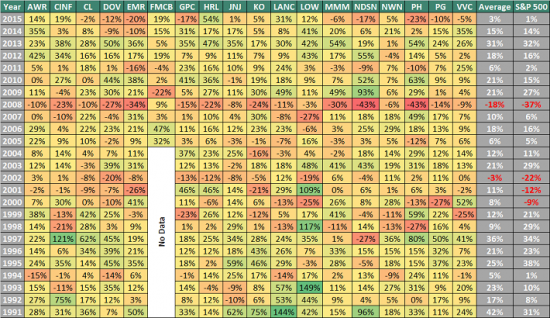

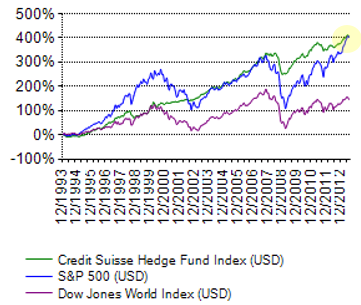

From 1991 through 2015, the S&P 500 Index has returned 9.8% a year. For every $1 invested in the S&P 500 at the start of 1991, an investor would have $10.45 (all returns in this article include dividends unless stated otherwise).

Investing in an equal weighted basket of the 18 current Dividend Kings in 1991 (and rebalancing each year) would have generated compound returns of 14.0% a year (over 4 percentage points greater than the S&P 500). Every $1 invested would have turned into $26.67.

‘Difference’ is the performance of an equal weighted portfolio of Dividend Kings versus the S&P 500

Hedge Fund Returns

в продолжение этой статьи — результаты хедж фондов за 20 лет

( Читать дальше )

Памятка по ликвидности в FORTS

- 01 сентября 2016, 12:12

- |

Памятка о том где лежат деньги, и где ликвидность на нашем срочном рынке

Топ 10 инструментов «Где лежат деньги» (31/08/16)

( Читать дальше )

Нельзя просто так взять и создать прибыльного торгового робота! Часть 2

- 24 августа 2016, 11:41

- |

Первая часть

Вторая часть

Вступление

Прошлую статью смартлабовцы критиковали за недостаточное количество технической информации. В данной статье я постараюсь более подробно описать техническую часть создания робота. Если данный вариант изложения информации вам понравится больше, чем прежний, напишите об этом в комментариях. Мне важно мнение каждого здравомыслящего человека!Послание тролям: флуд и другие неприемлемые комментарии будут удаляться без объяснения причин. Не тратьте свое время. И всегда думайте что пишете. Важно, чтобы ваш комментарий нравился не только вашему самолюбию, но и еще тем, кто будет его читать. Уважайте трейдеров и сообщество!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал