Избранное трейдера Gorazio

Как оценить торговую систему?

- 23 апреля 2019, 10:56

- |

Заметка продолжает вот этот ряд, наставляющий новичка на тяжкую правду: smart-lab.ru/blog/533326.php (как делать торговую систему), smart-lab.ru/blog/531726.php (трейдинг должен быть дедуктивным), smart-lab.ru/blog/532375.php (гипотезы надо не щадить), smart-lab.ru/blog/533056.php (за математикой желательна физика).

Как оценивать систему? То есть предположим, что уже есть система, на тестере. Есть важные показатели стратегии, есть не очень. Прибыльность, максимальный дродаун, максимальный период просадки – это всем понятно. Менее очевидно, но важны: средняя прибыль на сделку и профит-фактор. Если тестер показал меньше определенных значений, торговая система не работает. И неважно, какая там прибыль. Вообще неважно, хоть 500% годовых.

Средняя прибыль на сделку важна, потому что это показатель хрупкости системы.

Если у вас на стадии теста средняя прибыль вышла 0.02% на сделку, это, весьма вероятно, приговор. В конкретных цифрах это, например, средняя прибыль в 10 единиц с контракта ценой 50000 единиц. Такая прибыль висит на соплях. Если чуть подует ветерок – повысятся комиссии, спреды, чуть изменится рынок – она опрокинется. При этом тестер может нарисовать вам любую прибыль, но вы должны быть умнее его. Начиная от 0.1% уже терпимо для гиперликвидов (на Московской бирже последние десять лет это были фьючерсные контракты на доллар и индекс РТС, сейчас еще брент). Проверял – терпимо, работает. На менее ликвидных инструментах показатель должен быть сильно больше.

( Читать дальше )

- комментировать

- ★23

- Комментарии ( 24 )

Что есть почитать по индикаторам рыночным?

- 18 апреля 2019, 07:58

- |

Интересна история, кто их придумывал, зачем и при каких обстоятельствах. Какой индикатор придумали раньше, какой — позже, чтобы улучшить что-то, что уже было, но было недостаточно хорошим.

Интересна механика индикаторов, компоненты, как люди строят индикаторы, что пытаются найти, что находят, а что теряют, т.е. какие слабости у индикаторов.

Интересны истории создателей. Достигли ли они чего-нибудь? Зачем отдавали свои индикаторы в публичное пространство? Оставалось ли у них что-нибудь в загашнике?

Интересно какие индикаторы были придуманы самыми последними, какие самые свежие?

Может быть кто-то встречал подобную книгу или сборник статей? Я всё посматриваю в сторону

«CMT Level II 2019: Theory and Analysis 1st Edition». но ценник в $200 представляется негуманным, особенно с учётом того что я пока ни одной книги на английском не дочитал до конца, максимум на 70%, тяжеловато. Да и в книге интересен только раздел с индикаторами, а их там много и других не слишком нужных. Кто-то держал такую книгу в руках? Читал? Как вам? Может есть что-то ещё в этом духе, может и поинтереснее, поделитесь?

Как делать торговую систему?

- 12 апреля 2019, 12:01

- |

Еще одна памятка новичкам. Рядом с ней последние посты smart-lab.ru/blog/531726.php (трейдинг должен быть дедуктивным), smart-lab.ru/blog/532375.php (гипотезы надо не щадить), smart-lab.ru/blog/533056.php (за математикой желательна физика).

На всякий случай оговорюсь: речь сейчас про обычную трендовушку для инструмента, на котором она уместна. Уместность легко видится на простейших тестах (например, если в Si простой вход на мувингах с выходом по таймингу дает плюс — все, это наш инструмент, можно рыть дальше). В паттерны и хфт сейчас не лезем. Еще одна оговорка: у вас есть тестер, ряд исторических цен и желание с этим работать. Без этого не получится. И я бы сказал, наблюдается парадокс: ручная торговля может получиться, но… скорее всего у того, что перебрал в уме десятки МТС. То есть это то, чем можно заняться при желании — ради опыта, забавы, диверсификации — после алго, а не до и не вместо.

Торговая система это вход, выход и сайз. Иногда фильтр. Иногда выход не один. Все.

( Читать дальше )

Трейдинг: ищите физику!

- 11 апреля 2019, 10:51

- |

Продолжаем пятиминутки для новичков (может, и не только для них).

Началом можно считать посты smart-lab.ru/blog/531726.php (трейдинг должен быть дедуктивным) и smart-lab.ru/blog/532375.php (гипотезы надо не щадить)

За любой «математикой» на биржевом рынке всегда стоит его «физика».

В конечном счете деньги ставятся не на то, что «пересеклись скользящие средние», а на некие стоящие за этим процессы. Если за математикой не видна физика, это, во-первых, повод все-таки поискать физику, а во-вторых, усомниться в математике. Отличительная черта племени «алхимиков» в трейдинге: излишнее доверие к математике с презрением к физике. Они ищут своего рода волшебную формулу. Боллинджер не спас, так стохастик вытащит. Или периоды не те. Но волшебных формул не бывает. Они лишь обладают большей или меньшей полезностью в работе с физикой рынка, не более того, но и менее.

( Читать дальше )

Робот "Два Боллинджера" с исходниками

- 04 апреля 2019, 16:19

- |

Итак, робот на двух графиках Боллинджера.

Общий принцип:

1) На цену накладываются два графика Боллинджера: с периодами 20 и 120 (назовем их local и global).

2) В зависимости от параметра внутри робота, входим либо когда цена входит внутрь local-Боллинджера (ContrTrendFlag=1), либо выходит из него (ContrTrendFlag=0).

3) Дополнительный фильтр: Лонг только когда когда мы в верхней половине global-Боллинджера, шорт — если в нижней.

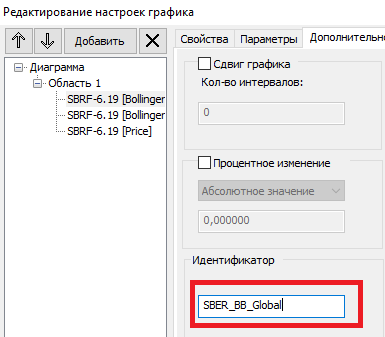

Данные робот берет из графиков, так что график должен быть открыт, и прописаны идентификаторы.

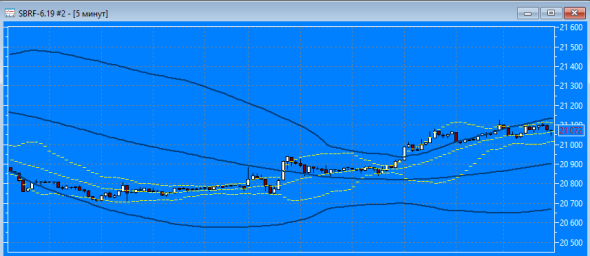

График с двумя Боллинджерами выглядит примерно так:

Настройки на цене и индикаторах не забудьте:

( Читать дальше )

Наблюдения новичка

- 22 марта 2019, 15:09

- |

Я когда-то услышал такую мысль применительно к торговле, дескать не надо пытаться запрыгнуть в поезд, когда он уже пролетает мимо и уходит в горизонт, то есть если условно говоря прибежал к монитору и там уже все куда-то летит, то скорей всего ты опоздал, и твой поезд ушел, жди следующего. Казалось бы он ведь летит, сколько он еще может пролететь вместе со мной в последнем вагоне. Я попробовал понаблюдать на участке в три года за самой простой (проще наверное некуда) системой, торгующей пробои в лонг. И вот эксперимент показывает, что если попытаться учитывать волатильность в момент входа, то можно получить совершенно разные три результата.

1. Волатильность никак не учитывается, и система совершает сделку в лонг при первом же сигнале.

( Читать дальше )

Куда уходят деньги. Теория вероятности по мотивам https://smart-lab.ru/blog/525822.php

- 06 марта 2019, 17:03

- |

По последнему обсуждению топика ch5oh

Делаю для того, что бы почтенная публика СЛ не выпадала из темы увидев диф уровнения и всякие страшности. Давайте пройдем вместе по всем этим закоулкам через законы Архимада, а не dS/dT.

Когда мы говорим о процессах вероятностных, мы пользуемся всем опытом человечества накопленный за века. И другого опыта у нас нет. Не изучать этот опыт себе дороже. Не зная простых истин, вы становитесь легкой добычей рынка, который, вы уж поверьте, базируется на этом опыте.

Итак, цена. Движение цены следует железобетонному закону математики. Как бы вы не искали фигуры, тренды и пр, кроме математики там ни чего нет. Закон номер один. Закон «пьяного матриса». Автор закона Энштейн и его друзья. Коротко звучит так. Если длинна шага матроса 1 метр, то, что бы пройти 5 метров в одном направлении, ему надо сделать 25 шагов. И это проверено. Для цены аналогично. Что бы цена изменилась на 5% надо 25 двжений по 1%. Одно движение один день. Поэтому относительное движение цены описывается просто формулой y=x^2. Упали на 10%, поднялись на 10% 0,1*0,1=0,01, 1% изменения. Тут все просто. Но. Как и пьяный матрос, цена может пойти на север или на юг. То есть два состояния, орел/решка. Поэтому, полученный результат мы разделим на 2. Y=(X^2)/2 и для нагладности умножим на -1, что бы ветви параболы направить вниз. Вы сами можете это сделать в экселе, поэтому картинок не будет.

( Читать дальше )

Математическое обоснование выбора стратегии профессиональной эволюции.

- 28 февраля 2019, 12:21

- |

2*5 – 2 = 8

3*5 – 3 = 12

10*5 – 10 = 40

10 > 3 > 2

40 > 12 > 8

Это, я что хотел сказать-то своим «математическим обоснованием» (которое, конечно, больше шутка, но как иллюстрация – очень даже наглядно) — лучше развивать сильные стороны, чем вытягивать слабые.

Крутой программист – будь крутым программистом, нравится трейдинг, будь крутым программистом в трейдинге, можно стать алго-трейдером с упором на технику, на инфраструктуру – на скорости исполнения, на отсутствие багов, на удобство взаимодействия с системой и аналогичное.

Крутой коммуникатор – продавай, нравится трейдинг – продавай, обучай, находи нужных людей и добивайся от них того, что тебе нужно.

Крутой аналитик – будь крутым аналитиком, нравится трейдинг – стань алго-трейдером с упором на аналитику, заведи себе крутые аналитические инструменты, развивай этот плюс, твои стратегии будут самыми робастными, портфели самыми диверсифицированными, закономерность самыми крутыми. Не надо пытаться отъедать хлеб у «крутого программиста», ты его никогда не переиграешь на его поле. И не надо, направлять усилия туда гораздо менее эффективно.

Да, понятно, если говорить про алго, надо уметь разное – и кодить, и архитектуру приложения придумать и аналитить и т.д., но вот на что делать упор – тут уже выбор каждого. Играть всегда комфортней на своём поле. И это эффективней. Да, есть синергетический эффект, но и он не отменяет «специализации».

Если что, из приведенной неполной классификации я – «крутой аналитик».

Недостаток итерационного бэктестера - возможность заглядывать в будущее (на самом деле нет).

- 18 февраля 2019, 23:38

- |

Серьёзно? А не судьба написать защиту от заглядывания, чтобы код стратегии физически не мог этого сделать.

Мой вот не заглядывает) — запретил)).

Всё-таки свой полностью контролируемый, не переусложненный, с нужным именно тебе набором функциональных возможностей софт — это круто!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал