Избранное трейдера Старик Рамуальдыч

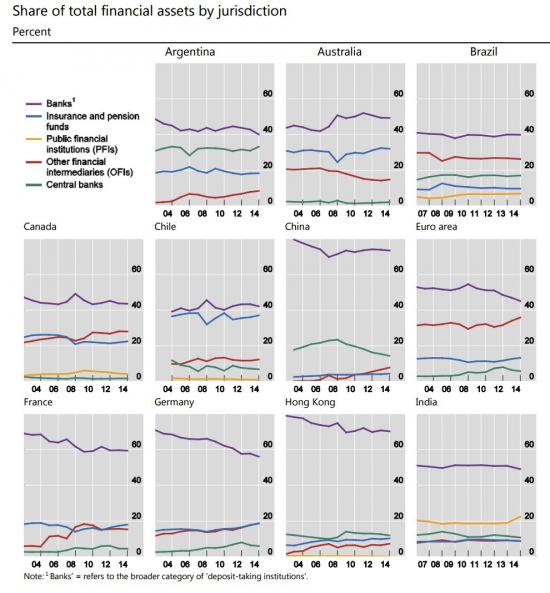

Структура фин систем мира // ТРИ картинки

- 19 ноября 2015, 18:06

- |

Источник «Global Shadow Banking Monitoring Report 2015» например тут

Обратим внимание на долю центробанка в Латинской Америке, Саудовской Аравии, России; на прочие фонды (похоже на офшоры какие-то — красным цветом) в Нидерландах и Ирландии или Канаде и Австралии, их прирост в Британии и Швейцарии (тихие гавани). Сигапур удивил, или там офшорам можно собирать депозиты и потому их отнесли к банкам что ли. Оказывается мир очень разный по стилю организации финансовых активов.

( Читать дальше )

- комментировать

- 30 | ★7

- Комментарии ( 0 )

Опционы для подростков. (крайняя, десятая история)

- 13 ноября 2015, 18:20

- |

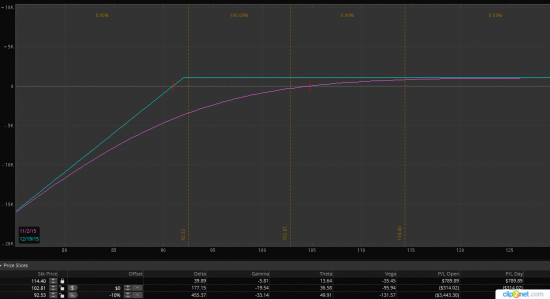

Рассмотрим некоторые нестандартные стратегии. Ну те, о которых я не читал. Но они имеют право быть. Первая это гибридная бабочка. Если это так можно назвать. Мы знаем активы которые входят в индекс. Как правило, они двигаются параллельно, но могут и возникать арбитражные ситуации. Как их различать вопрос отдельный. Здесь реализация с помощью опционов.

Я покупаю два спреда. На путах и на колах. Мишкин и Бычковый. Но на разных активах. РИ и Сбер. Примерно на одну сумму. Но так, что бы прибыль от РИ компенсировала убыток от Сбера и наоборот.

( Читать дальше )

Открытое письмо Сергею Елисееву по итогам презентации новой версии Option Lab.

- 13 ноября 2015, 16:11

- |

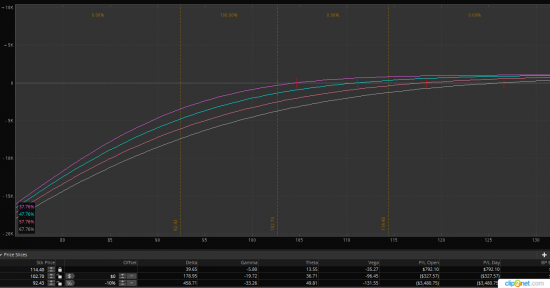

Меня спрашивают о софте для торговли опционами. Думаю, что очень интересен на Российском рынке Option Lab. Вчера была презентация. Были высказаны пожелания. Что бы они не забылись решил сделать топик и изложить свои предложения. Прошу присоединяться в комментариях. Ссылку отправлю Сергею Елисееву.

Что бы не забылось. Хотелки и пожелалки в Option-Lab Trade.

Instrumend desk. Жмем на правый глаз мыши, выскакивает меню, делаем добавить, выскакивает иконка. По логике, надо ввести код инструмента. А нет… В поле ни чего ввести нельзя. Надо нажать «…» потом появится меню и там вводим или выбираем. Как то странно.

Option Desk. Желательно подсвечивать стрчку с опционом ближайшим к цене БА. Центральный страйк. А так же подсвечивать другими цветами страйки на отклонении по сигме. Одна сигма, две сигмы и три.

Option chart strategy, Можно менять количество, цену, цену закрытия, убирать позиции. Но не хватает изменения Ticker. Приходится их таскать из доски отпционов. Или открывать сразу серию и потом галочкой выбирать. Было бы не плохо, если страйк и тип опциона можно поменять в чате.

( Читать дальше )

Опционы для подростков. (веселые картинки)

- 02 ноября 2015, 21:44

- |

Возьмем проданный пут.

Как он зависит от волатильности. Чем больше вола, тем нам хуже.

( Читать дальше )

Золото и циклы: текущая ситуация.

- 01 ноября 2015, 21:53

- |

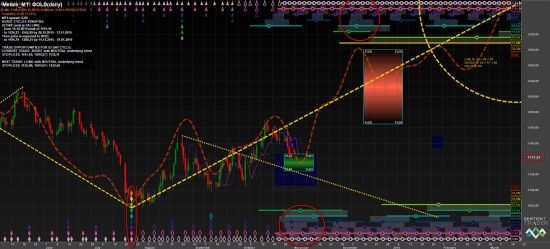

По циклам ожидаю в ближайщее время низы 15-ти недельного цикла, туда цена на данный момент и идет, а дальше вверх — верхи 15-ти недельного цикла, который должен случиться примерно в начале декабря 2015 года и дальше вверх. Следующая остановка примерно US$1250-1300 за унцию.

Большая картинка ТУТ.

Опционы для подростков. (часть восемь)

- 01 ноября 2015, 17:34

- |

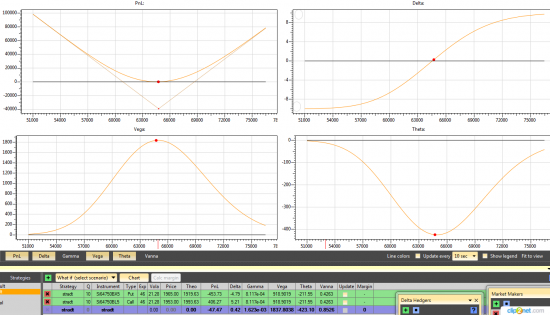

В свете сказанного посмотрим некоторые популярные стратегии

Купленный стреддл. Очень популярная позиция. Когда покупается на одном страйке пут и кол.

Куда бы не пошла цена, всюду плюс. Но под ценой пропасть в 40 тыс. Это эквивалентно торговли фьючем на пробой. Ставим заявки на границы канала и ждем. Если пробьет и уйдет, то ок. Если будет ерзать и цеплять стопы, то будем проседать. Где тут риски и какие они? Обычно, все боятся Тетту. Она растет и постоянно капает. Но это 400-600 рублей в день. За неделю, в среднем набежит 3,5 тысячи. А вот вега 1800 рублей. И достаточно 3% изменения волатильности, что бы получить 5,4 тысячи. Поэтому, главная тут волатильность. Такие стратегии используют на минимуме волатильности. Например, по рублю тот самый случай. Вола на уровне 21%. Обычно она от туда отскакивает. Соответственно, декабрьские опционы предпочтительнее. Там вега больше, а тетта меньше. Обратная ситуация на ED (евра-доллар) там вола с 14 на 17% прыгнула за день. И теперь будет падать. Вывод. При покупке стреддла главный риск это волатильность. Поэтому покупаются они при максимально низкой воле. Ориентируются на среднею, историческую волатильность. И на динамику IV, на ее минимумы в моменте.

( Читать дальше )

Мишка, будь бдителен!-:)

- 29 октября 2015, 13:35

- |

P.S Не будь топливом, продли свой депозит ещё на один день...

На чем делать роботов

- 28 октября 2015, 19:28

- |

коллеги кто что может посоветовать — подсказать

Исходные данные:

1) решил автоматизировать свою торговлю

2) количество входов по инструменту 1-2 в день/сессию

3) инструменты:

РФ — MXI и MIX, VTBR и VTB, Sber и SR, RTS, SI

CME — 6e, 6b, 6c, 6a, 6j, ym — в основном 6e и 6b или через МТ4 на спотовых аналогах

4) С# — не владею и желания потратить на его изучение как я понял по форумам около 1 года прежде чем что-то начнется получаться — пока точно нету!

5) нужно чтобы робот меня спрашивал можно входить или нет ( то есть полуробот )

6) брокер финам — квик или транзак коннектор

7) Примерное описание паттерна-сетапа на вход: поддержка превратилась в сопротивление или наоборот — это можно описать

8) направление входа — вручную определяю по 5 элементам ТС, как описать не знаю пока — вопрос времени

9) очень хочется на NYSE — но по времени только роботом — планирую днем делать ДЗ — вручную задавать роботу параметры на сессию

Далее изучая вопрос я понял что есть некий

( Читать дальше )

Нефть в рублях.

- 28 октября 2015, 18:13

- |

Рынок реально наш достал тупить на одном месте по 3-4 недели.

Классификация торговых стратегий

- 26 октября 2015, 20:08

- |

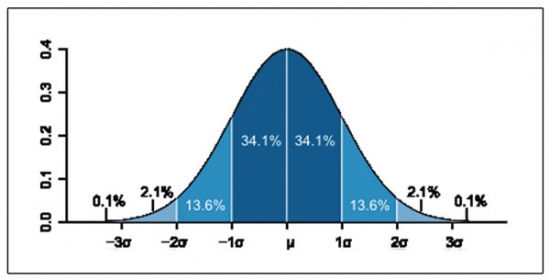

Поиск торговых стратегий построен вокруг нахождения закономерности способной приносить доход с определенной периодичностью. Если представить совокупность торговых стратегий, то абсолютное большинство из них торгуют ± 1 стандартное отклонение.

В реальности (для распределения цены), ± 1 стандартное отклонение дает еще большую концентрацию.

Изначальная предпосылка для успешной торговой стратегии – находится в плюсе большую часть времени делает невозможным долгосрочный торговый успех. Периоды с низкой волатильностью сменяются периодами с высокой волатильностью и то, что раньше казалось хорошей стратегией при низкой волатильности (усреднение, отсутствие стопов и т.д.) будет губительно при высокой волатильности.

Не претендую на истину, но классификация стратегии относительно волатильности является важным шагом для понимания самой торговой стратегии.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал