Избранное трейдера Станислав Алексеев

🔥 Пост, который будет полезен долгосрочным инвесторам | 🇷🇺 Подборка качественных компаний на рынке РФ

- 11 июля 2024, 08:46

- |

Компания | Цель | Потенциал роста

1. Ростелеком пр 🎯 104 📈 46%

2. Софтлайн 🎯 192 📈 43%

3. Диасофт 🎯 6262 📈 30%

4. Ростелеком об 🎯 104 📈 28%

5. ЕМЦ 🎯 850 📈 27%

6. Норникель 🎯 150 📈 20%

7. Мать и дитя 🎯 950 📈 15%

8. Ренессанс 🎯 99 📈 15%

9. Европлан 🎯 925 📈 11%

10. Роснефть 🎯 550 📈 8%

11. Фосагро 🎯 6000 📈 8%

12. Сбербанк 🎯 340 📈 8%

13. Интер РАО 🎯 4 📈 7%

14. Лукойл 🎯 7200 📈 7%

15. Позитив 🎯 3040 📈 7%

16. Алроса 🎯 70 📈 7%

17. Хэдхантер 🎯 4618 📈 6%

18. НЛМК 🎯 170 📈 5%

19. Полюс 🎯 12000 📈 5%

20. Абрау-Дюрсо 🎯 230 📈 4%

21. Инарктика 🎯 750 📈 1%

22. Глобалтранс 🎯 500 📈 0%

Как видите, не всегда всё дорого у меня 😁, просто когда реально дорого и идей нет — я об этом пишу, а не пытаюсь найти идеи в убыточных энергосбытах и прочих сомнительных историях.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 19 )

😐 На российском рынке пока скучновато

- 09 июля 2024, 17:04

- |

❗ Практически всё, что имеет потенциал роста больше 15% к концу года — с подводными камнями:

1. ЛСР — отмена льготки (результаты с 2п2024 могут быть намного хуже, чем раньше)

2. Эн+ — отсутствие дивов и мажоритарий

3. Сегежа — огромный долг и крайне неблагоприятная рыночная ситуация, которая делает практически невозможным его снижение в обозримом будущем

4. Полиметалл — делистинг с Мосбиржи

5. Евротранс — немалый долг и есть риски снижения маржи

6. МКБ — отсутствие дивдиендов

7. МТС Банк — вроде всё ОК, от отмены льготки не пострадает, но главное, чтобы темпы роста оправдали ожидания

8. Газпром — до конца 2025 года повышенный НДПИ и вряд ли будут дивы

9. МВидео — большой долг, который почти полностью нужно рефинансировать при текущих ставках

10. ТГК-1 — нет дивидендов

( Читать дальше )

ФОТО и ТЕЗИСЫ Смартлаба-2024: как прошла конференция в Питере. Что держат в портфелях докладчики?

- 23 июня 2024, 14:25

- |

Питер. Лето. Белые ночи. Что может прекраснее? В такой классной атмосфере прошла очередная конференция Смартлаба.

( Читать дальше )

Выступление Максима Орловского на конференции Смартлаба! Основные тезисы!

- 22 июня 2024, 14:02

- |

Максим Орловский выступил на конференции Смартлаба — основные тезисы выступления:

- Иногда нужно действовать очень быстро!

- Нужно рисковать, когда все дешево!

- 11,5 неплохие величины по юаню, но торопиться не надо! Сейчас валюту почти не трогаю! Были валютные бонды, но продал!

- Горизонт инвестирования не изменился, смотрю на 1 месяц вперед! Война — есть война, тебя жмут со всех сторон!

- Арктик спг-2 отложен на непонятно какое время! Новатэк сейчас — не совсем уверенная покупка! Очень важен Арктик СПГ-2!

- Юаневые бонды я бы не покупал сейчас, можно посмотреть на облигации хоум-кредит, альфа, ВТБ! Покупать под 5-6% не буду — мало!

- Объем продаж нерезидентов на бирже достаточно высок!

- Фондовый рынок позволяет победить инфляцию, опередить ее и сохранить свои деньги!

- Лучше возьму бонды Ростелекома, чем бонды МТС. МТС выдоен полностью!

- Ростелекома акции немного у меня есть!

- Цмт — такая себе компания, которая с инвесторами не особо общается- в них не воити не выйти!

- Сургутнефтегаз и Интер рао — отличные компании!

( Читать дальше )

Главные идеи Максима Орловского из нового большого интервью!

- 16 июня 2024, 15:44

- |

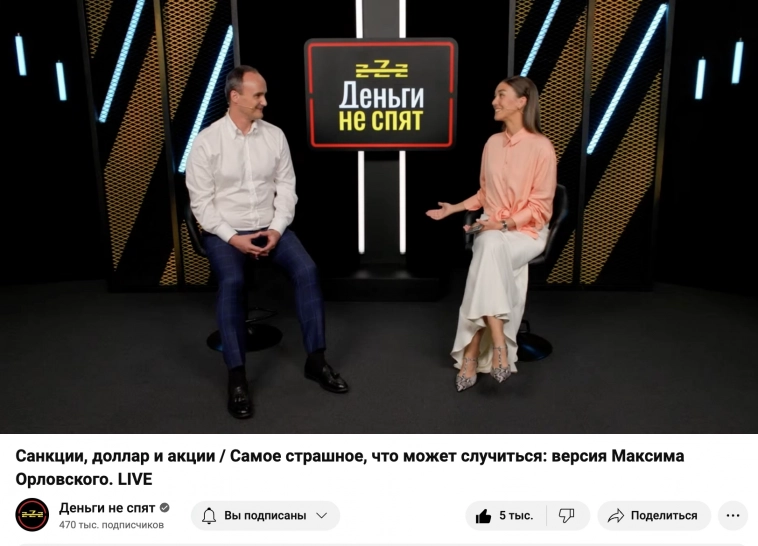

Максим Орловский – CEO Ренессанс Капитал, прислушиваюсь к его мнению о российском фондовом рынке.

Максим дал интервью проекту «Деньги не спят», делюсь с вами конспектом интересных мыслей.

👀 Паника 13 июня — «Более короткой паники я в своей жизни не видел. Ты только ставишь заявку, а цены уже вернулись к тем, где уже не так интересно брать»

🇷🇺 ОФЗ, ставка и инфляция — «Сейчас все зависит от того, где будет находиться процентная ставка. Очень много людей считали, что это ненадолго. Базовый сценарий, если инфляция не уходит у нас в ближайший месяц, мы увидим повышение ключевой ставки на 1,5, а может и на 2 процента. Реальная ставка и так высока, инфляция чуть-чуть превышает 8%, ставка – 16%. Реальная ставка – 8%. Это в принципе уже пограничная вещь. Бюджетный стимул, который был в этом году, скорее всего, продолжится в следующем году, и мы не увидим сокращения бюджетных трат и выхода на траекторию сокращения дефицита бюджета и возвращения к профициту. И риски, что инфляция может быть достаточно высокая, существуют. Особенно если нас будет ждать внезапное падение цены на нефть. Это самое страшное, что может быть».

( Читать дальше )

Когда покупать: личное мнение

- 01 июня 2024, 10:22

- |

Причин падения много:

— ожидание повышения ставки,

— ожидание роста налогов с 2025г.

— СВО: ожидание ударов оружием США и Германии по приграничным территориям.

Главное — не это, что уже было, а что дальше.

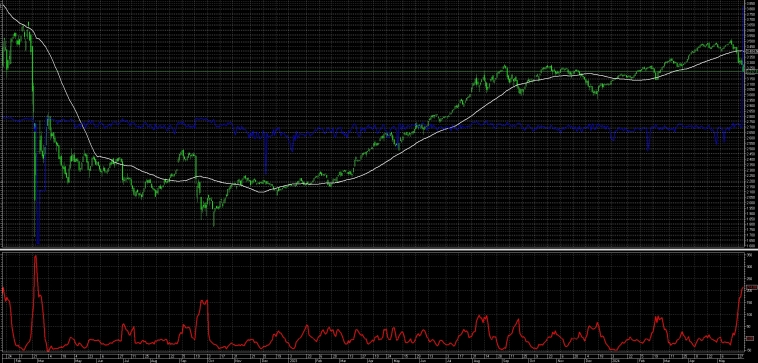

31 августа падение было на высоком объёме

(синий график — это объём, высокий объём подтверждает движение).

Думаю, будет ещё волна вниз,

когда рынок начнёт успокаиваться, можно будет покупать.

В сентябре на частичной мобилизации рынок упал на 28,5%

по индексу Мосбиржи

(с 2485 до 1775, считаю по максимумам и минимумам дней).

Сейчас падение с max (3521,72) на 9,5% (закрытие вечерней сессии 3186,73).

Думаю,

сейчас надо готовиться к покупке

Перед Вами — индекс Мосбиржи по дневным.

Красный график в нижнем окне — индекс волатильности Чайкина (10, Exponential)

Этот индикатор полезен именно для покупки на коррекции.

Падение волатильности с максимума — это точка входа.

Волатильность по Чайкину выросла.

Думаю, будет ещё одна волна вниз и когда после роста волатильности рынок начнёт успокаиваться,

( Читать дальше )

Юр. лица в шорте практически по всем фьючерсам на акции - Альфа-Инвестиции

- 15 мая 2024, 12:38

- |

Где смотреть шорты

Объём коротких позиций в самих акциях узнать сложно: биржа такой информацией публично не делится, а у каждого брокера свой собственный пул ценных бумаг и клиентов, которые их шортят.

На помощь приходят данные срочного рынка. Самые ликвидные акции торгуются в виде фьючерсов и опционов, и в карточке инструмента можно видеть, сколько физлиц и юрлиц сейчас находится в этих контрактах.

Например, по Сбербанку открыто почти 730 тыс. позиций во фьючерсах, из которых юрлица (в основном банки и брокеры) держат 75 тыс. в лонге и 267 тыс. — в шорте. Иначе говоря, 78% ставит на падение.

Какие акции шортят

Для большей полноты сверим данные по фьючерсам с опционами. Если шорт (ставка на падение) преобладает в обоих сегментах, это повод задуматься, что сейчас в портфелях у крупных инвесторов-институционалов.

Для них фьючерсы и опционы — это прежде всего инструмент хеджирования. Чаще всего высокая доля шорта говорит о том, что крупные игроки уже инвестировали в данную бумагу, и теперь они ожидают коррекцию.

( Читать дальше )

Чем дополнить Теханализ чтобы торговать как маркетмейкер.

- 30 апреля 2024, 16:29

- |

Поведенческие финансы сразу выводят нас на тему Финграмотности и Биржевой Грамотности. Они отличаются как раз тем, что изучает поведенческая экономика и поведенческие финансы. Финграмотность построена на законах экономики и финансов, а биржевая грамотность зиждется на одном единственном постулате — “На бирже нельзя верить никому”.

🚩 Стоит ли откупать сейчас бумаги?

- 24 февраля 2024, 13:02

- |

И вот вы прочитали пост выше, успокоились и снова поверили в российский рынок. Что дальше? Если будет рост, значит нужно покупать прямо в понедельник?

Не все так просто и этому я посвящу текущий пост.

🟣Диверсификация. Забудьте об этом слове, когда вы работаете с российским рынком. Дело не в СВО, это просто особенность фондового рынка РФ, которую знают все мои клиенты — старички. Российский рынок — это песочница, в котором при формировании определенной технической модели или ряда моделей весь рынок и активы будут формировать плюс минус одно и тоже.

А значит у вас практически нет возможности разложить депозит по бумагам и ждать, что хотя бы что-нибудь стрельнет. На российском рынке это всегда работало по другому — есть опережающие и отстающие активы, которые двигаются с рынком и лишь единицы могут двигаться отдельно от масс.

Таким образом открыв 10 сделок, большая часть в среднесрочной динамике будет двигаться в одну и туже сторону, но с разной динамикой. В тренде важно выбрать то, что растет быстрее, а вот в коррекции, когда вы обычно решаете оставить на инвестицию, падать будет все, т.к. рынок в целом двигается вниз.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал