Избранное трейдера Sozidatel

Иллюзия успеха.

- 31 декабря 2025, 11:07

- |

Многие инвесторы, трейдеры, аналитики, инфо цыгане и около рыночники регулярно публикуют потрясающие результаты своих портфелей, выкладывают скрины красивых доходностей, но есть один подвох, они показывают вам фрагмент пазла с нужной стороны. Кто-то публикует +100.000 рублей прибыли за одну сделку, кто-то показывает доходность 50% за месяц, другие 70% доходности за год, другие хитрят выкладывая доходность в долларах(на скрине выше стрелочками показал, как счёт может расти и падать одновременно в зависимости от курса валюты), но никто из них не покажет всю картину целиком.

( Читать дальше )

- комментировать

- 1.6К | ★3

- Комментарии ( 28 )

⭐️Индекс Московской биржи полной доходности показал +2,94% за 2025 год. Ничего, 2026ой будет лучше! 🤟

- 30 декабря 2025, 22:23

- |

По результату основной сессии последнего торгового дня, индекс Московской биржи полной доходности показал +2,94% за 2025 год. Широкий индекс Московской биржи без учета дивидендов закрылся на отметке 2 766,62 (-4,04%) Мы пока в бондах, но скоро надо будет менять сторону

2024 год показал такой же, околонулевой результат (менее 2% полной доходности). Можно ли говорить, что время акций скоро придёт? Что потенциал растёт? Что иксы неизбежны? Ведь мы покупаем акции в тех же обесценивающихся рублях? В той же инфляционной валюте! Ведь все говорят, что рубль в реальности теряет не росстатовские 6% а 15-20…. ежегодно

( Читать дальше )

ПАО «ИНАРКТИКА»: Куда ушли дивиденды? Анализ отчетности за 1 квартал 2025 года

- 01 мая 2025, 10:32

- |

Публичное акционерное общество «ИНАРКТИКА», специализирующееся на управлении холдинговыми активами, опубликовало отчетность за первый квартал 2025 года. Данные вызывают вопросы у инвесторов: почему доходы от дочерних компаний сократились почти вдвое, куда исчезли дивиденды и на что направлены новые инвестиции? Разбираемся в цифрах и перспективах компании.

1. Финансовые показатели: тревожные сигналы

Выручка рухнула на 47%

В 1 квартале 2025 года выручка составила 500,3 млн руб. против 945,3 млн руб. за аналогичный период 2024 года.

Основное падение произошло за счет снижения доходов от дочерних компаний (с 935 млн руб. до 490 млн руб.).

Почему это важно?

ПАО «ИНАРКТИКА» получает львиную долю прибыли от дивидендов своих «дочек» — ООО «АКВАКУЛЬТУРА» (99,99% акций) и ООО «Архангельский водорослевой комбинат» (100%). Резкое сокращение поступлений может означать:

( Читать дальше )

Пример анализа банковской компании

- 21 марта 2024, 21:41

- |

👀Анализируем вместе!

Для наглядного примера анализа компании из финансовой отрасли выберем самый большой и популярный банк России – 🏦 СБЕРБАНК.

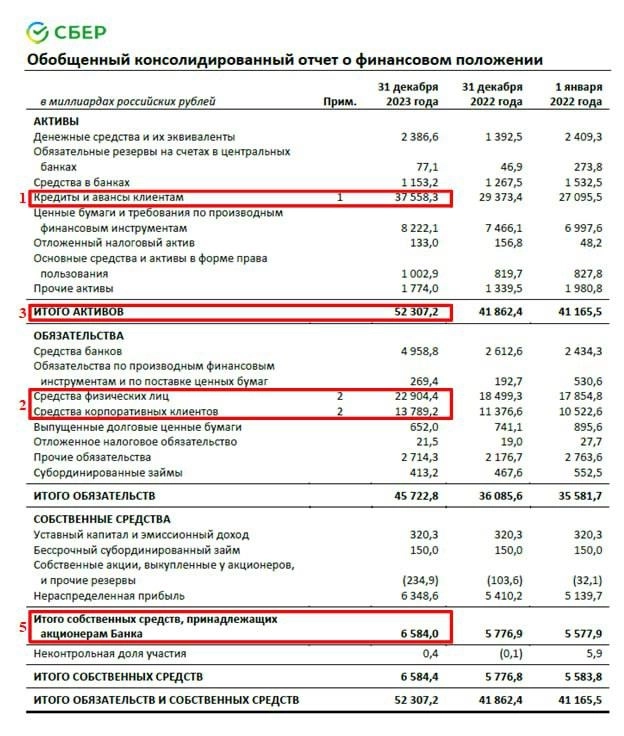

Показатели кредитного портфеля (отмечены цифрой 1 на фото, далее — (1) и средств клиентов (2) представлены в отчете о финансовом положении компании.

На основе данных показателей можно рассчитать LTD.

LTD = (1)/(2) * 100% = 37.558/(22904 + 13789) * 100% = 102,3%.

✔️Из приведенной статистики на картинке за последние 4 года видно, что значение LTD растёт и на данный момент кредитный портфель даже больше средств клиентов в банке.

С одной стороны — это хорошо, ведь именно кредиты приносят доход банку, но с другой стороны это увеличивает риски, связанные с возможными невыплатами клиентов.

Также немаловажно оценить рост активов банка (3). Если во времени данный показатель увеличивается, значит бизнес развивается и растёт.

Для расчета показателей рентабельности активов (ROA) и рентабельности капитала (ROE) потребуется значение прибыли за отчетный период (4), которое можно найти в отчете о прибылях и убытках.

( Читать дальше )

Русагро - комплекс проблем в 2022 году

- 17 апреля 2023, 22:09

- |

Условная защита сельхоз сектора не всем пошла на руку в 2022 году. Нарушение логистических цепочек и проблемы с импортозамещением — это меньшая проблема. К доходной части отчета у меня вопросов нет. Негатив кроется в расходной его части. Давайте пробежимся по нему и выявим недостатки.

Итак, выручка компании за 2022 год увеличилась на 8% до 240,2 млрд рублей. Единственный просевший сегмент — это Сельскохозяйственный. Остальные сегменты показали прирост, воспользовавшись положительной конъюнктурной динамикой масложировой продукции и на российском рынке сахара.

Цена майских фьючерсов на белый сахар в апреле достигла максимума более чем за 11 лет, составив $705,4 за тонну. Это позволяет рассчитывать на сохранение динамики роста сегмента и в первом квартале текущего года.

Операционку мы уже с вами разбирали, затронув объемы продаж и цены реализации. Сегодня я хочу поговорить о финансовых статьях и критических отклонениях в операционных расходах, ведь себестоимость увеличилась всего на 8,9%.

( Читать дальше )

Идея в акции Татнефть. Фундаментальный разбор с объяснением.

- 19 марта 2023, 16:09

- |

Покупайте акции компаний, владельцам которых срочно нужны деньги!

Смысл данной фразы заключается в том, что бы найти компании основным акционерам которых срочно потребуются деньги в ближайшее время и дожидаться выплатыдивидендов.

В последние месяцы не утихают обсуждения о дефиците бюджета, не секрет, что наше государство в данный момент сильно нуждается в деньгах, по всем понятным причинам. Последняя нашумевшая новость, это рекордная за всю историю рекомендация Сбера о выплате 565 млрд. рублей в виде дивидендов, что равно более 200% от чистой прибыли за 2022 год. В чём причина? А причина в том что Правительству России основному владельцу Сбера, требуются деньги.

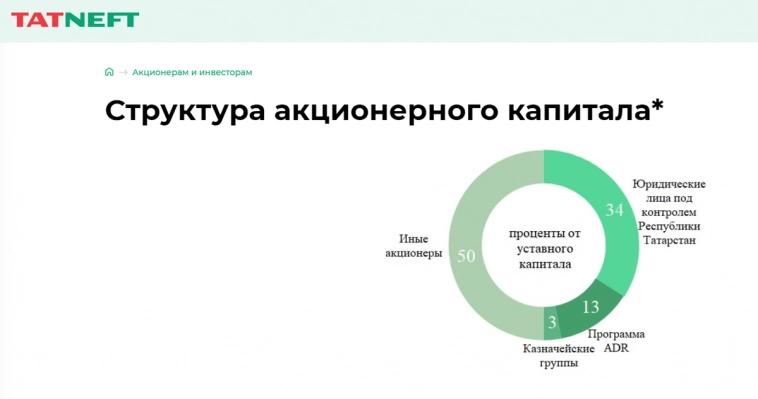

Республика Татарстан является крупнейшим акционером Татнефти с долей в 34%

Татнефть 17 марта предоставила отчёт по МСФО за 2022 год. Чистая прибыль составила 284,903 млрд руб. (+43% г/г). EPS = 131р (прибыль на акцию) при текущей цене акции 347р PE=2.6 (окупаемость лет) эта окупаемость даже выше чем прогнозная прибыль за 2023 год у Сбера, который устремился ракетой вверх.

( Читать дальше )

Обзор строительного рынка РФ

- 03 марта 2023, 13:18

- |

Я решил подобрать более профессинальный взгляд на рынок, что может быть очень полезным для инвесторов/трейдеров при принятии решения в отношении акций девелоперов, торгующихся на бирже, или в отношении своих инвестиций в недвижку.

Сразу оговорюсь, что больше информации вот на этом канале, в том числе и по вышеобозначенной тематике.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал