SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера sisco (Васечкин)

Дивергенция...

- 02 февраля 2012, 00:34

- |

Дивергенция – это несоответствие между ценой и индикатором. Определяется дивергенция, как отказ индикатора подтвердить более высокий максимум или более низкий минимум цены.

Наиболее распространенный вид дивергенции – правильная, которая по сути является моделью разворота.

Правильная дивергенция – это несоответствие между ценой и индикатором, которое прогнозирует вероятность изменения тренда.

Критерии правильной дивергенции:

- Более высокий максимум цены и более низкий максимум индикатора, который прогнозирует разворот тренда вниз (медвежья дивергенция);

- Более низкий минимум цены и более высокий минимум индикатора, который прогнозирует разворот тренда вверх (бычья дивергенция).

( Читать дальше )

- комментировать

- 73 | ★51

- Комментарии ( 17 )

Японские свечи (на заметку)

- 18 января 2012, 09:37

- |

Японские свечи.

Так-как они появились в средние века, то естественно и подход к отображению был соответствующий. Японские графики выглядят как обычные восковые свечи, которые выложили на стол, и оставили фитили с обоих концов.

Проводя анализ японских свечей, японцы считают, что максимум и минимум цены на определённом временном диапазоне, маловажны (но всё же учитываются). Огромное значение они придают ценам закрытия и открытия.

Анализ свечных графиков (отдельных свечек, и групп смежных свечей) позволяет предсказать в каком направлении рынок пойдёт в дальнейшем.

Важно:

нельзя (крайне не желательно) использовать один лишь свечной анализ, его нужно комбинировать с другими инструментами технического анализа (линии, уровни поддержки сопротивления; фигуры графического анализа)…

( Читать дальше )

Огромное количество книг по трейдингу!!!

- 02 ноября 2011, 18:53

- |

В наличии есть архив с большим количеством книг по трейдингу!

Весь архив лежит здесь:

files.mail.ru/HUCDQ2

Также было бы хорошо услышать отзывы, если вы уже что-то читали!

Список книг:

( Читать дальше )

Весь архив лежит здесь:

files.mail.ru/HUCDQ2

Также было бы хорошо услышать отзывы, если вы уже что-то читали!

Список книг:

( Читать дальше )

Арбитраж – риск по-другому

- 24 октября 2011, 09:34

- |

Наверное любой, кто интересуется финансовыми рынками, хоть раз да слышал о таком явлении как арбитраж. Часто арбитраж определяется как безрисковое извлечение прибыли. На самом деле это не так. В любой арбитражной операции содержится некоторая доля риска, но природа этого риска иная по сравнению с классической спекуляцией. Что же такое арбитраж, какие формы он может принимать, и чем он отличается от других стратегий работы на финансовых рынках?

Классический вариант

В классическом виде арбитраж предполагает покупку ценной бумаги на одном рынке для немедленной ее продажи на другом, чтобы получить прибыль за счет расхождения в ценах. Естественно для этого надо покупать дешево, а продавать дорого. Акции некоторых компаний могут торговаться сразу на двух биржах. Напр., бумаги многих отечественных фирм торгуются одновременно на ММВБ и на лондонской LSE в форме американских депозитарных расписок (ADR). Время от времени могут возникать ситуации, когда рублевая стоимость акции на двух площадках может сильно расходиться. Напр., Лукойл на ММВБ может стоить 1751 рублей, а на LSE 1700 рублей. В этом случае, если быстро купить ADR в Лондоне и продать акции в Москве, можно успеть «поймать» около 3% доходности (в реальности меньше – с учетом комиссий).

( Читать дальше )

Классический вариант

В классическом виде арбитраж предполагает покупку ценной бумаги на одном рынке для немедленной ее продажи на другом, чтобы получить прибыль за счет расхождения в ценах. Естественно для этого надо покупать дешево, а продавать дорого. Акции некоторых компаний могут торговаться сразу на двух биржах. Напр., бумаги многих отечественных фирм торгуются одновременно на ММВБ и на лондонской LSE в форме американских депозитарных расписок (ADR). Время от времени могут возникать ситуации, когда рублевая стоимость акции на двух площадках может сильно расходиться. Напр., Лукойл на ММВБ может стоить 1751 рублей, а на LSE 1700 рублей. В этом случае, если быстро купить ADR в Лондоне и продать акции в Москве, можно успеть «поймать» около 3% доходности (в реальности меньше – с учетом комиссий).

( Читать дальше )

Детализированный отчёт по «голубым фишкам».

- 19 октября 2011, 16:14

- |

Решила начать тут вести свой блог.

Сегодня хотела сделать небольшой обзор по «голубым фишкам».

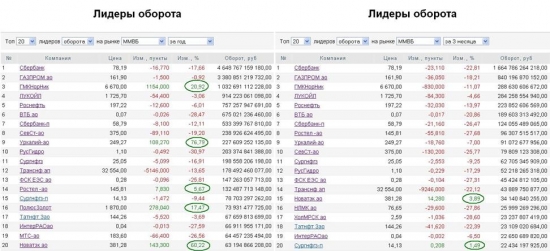

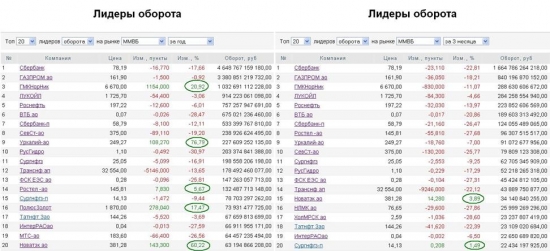

Итак, рассмотрим лидеров оборота за 1 год и за 1 квартал.

Первое, на что хотела обратить Ваше внимание, что с вместо потерявших ликвидность акций ПолюсЗолот и МТС-ао, в список «голубых фишек» вошли бумаги НЛМК ао иХолМРСК ао.

Далее предлагаю Вашему вниманию детализированную табличку. В ней я свела в общий файл наиболее значимые значения «голубых фишек»:

Ну, при таком падении в 2011 году, отрицательные значения «Разница между max. 2011 и min. 2011, в %» и «Разница между max. 2011 и последним значением, в %» в общем-то, очевидны.

Особенно хотела выделить акции Ростел –ао, ФСК ЕЭС ао, НЛМК ао и ХолМРСК ао, которые снизились от максимумов 2011 года

( Читать дальше )

Сегодня хотела сделать небольшой обзор по «голубым фишкам».

Итак, рассмотрим лидеров оборота за 1 год и за 1 квартал.

Первое, на что хотела обратить Ваше внимание, что с вместо потерявших ликвидность акций ПолюсЗолот и МТС-ао, в список «голубых фишек» вошли бумаги НЛМК ао иХолМРСК ао.

Далее предлагаю Вашему вниманию детализированную табличку. В ней я свела в общий файл наиболее значимые значения «голубых фишек»:

Ну, при таком падении в 2011 году, отрицательные значения «Разница между max. 2011 и min. 2011, в %» и «Разница между max. 2011 и последним значением, в %» в общем-то, очевидны.

Особенно хотела выделить акции Ростел –ао, ФСК ЕЭС ао, НЛМК ао и ХолМРСК ао, которые снизились от максимумов 2011 года

( Читать дальше )

Почему человек шортит рост / Ответы на ваши вопросы.

- 12 октября 2011, 21:17

- |

Есть такая особенность.

Сначала человек приходит на рынок и первое что он делает … покупает активы. Это естественно. Так изначально устроен мозг обывателя, купить дешего продать дорого.

Затем этот новоявленный торговец при падении рынка попадает в необычную для его психики ситуацию. Его активы (акции) падают он смотрит как уменьшается его депо и испытвает боль. Здесь тоже всем все понятно.

Потом трейдер который уже понял что ...

Так он и делает! Он пытается отыгратся на остальных игроках стоящих уже вверх, чтобы они испытывали боль, а он уже будет наслаждаться своей могущественностью. Ведь немногие ВООБЩЕ исользуют такую штуку как шорд.

( Читать дальше )

Сначала человек приходит на рынок и первое что он делает … покупает активы. Это естественно. Так изначально устроен мозг обывателя, купить дешего продать дорого.

Затем этот новоявленный торговец при падении рынка попадает в необычную для его психики ситуацию. Его активы (акции) падают он смотрит как уменьшается его депо и испытвает боль. Здесь тоже всем все понятно.

Потом трейдер который уже понял что ...

"- блиин, да лучше бы я все это дело отшортил чем покупал этот зачуханный рынок. Вот чуть отскочит закрою свой лошиный лонх и палюбэ встану в шорт и далее буду наблюдать как все валится красными ножиками внис, как будут литься бычьи слеза, а я буду смотреть на это и тихо улыбаться."

Так он и делает! Он пытается отыгратся на остальных игроках стоящих уже вверх, чтобы они испытывали боль, а он уже будет наслаждаться своей могущественностью. Ведь немногие ВООБЩЕ исользуют такую штуку как шорд.

( Читать дальше )

Признаки манипуляции рынком.

- 12 октября 2011, 16:48

- |

Виды признаков (признаков, необязательно непосредственно самого факта) манипулирования рынком по версии ЕС (лайт версия, с упрощениями).

1) Признак №1.

a) Размер ордера или производимой транзакции представляет значительную часть дневного объема по данному финансовому инструменту, в частности, когда такая деятельность ведет к значительному изменению цены финансового инструмента.

b) Выставляемый ордер или транзакция, проводятся лицами, удерживающими значительную позу на покупку или продажу, ведущие к значительному изменению цены финансового инструмента или связанного деревиатива.

c) Произведенная транзакция не ведет к изменению выгодополучателя, чаще всего на малоликвидных рынках (т.е. происходит фиктивный переход ценных бумаг из одних рук в другие при фактическом сохранении контроля со стороны конечных бенефициаров)

d) Открытие ордеров ведет к развороту по инструменту в течение короткого времени и отражает значительную часть дневного объема по ценной бумаге, что может быть связано со значительным изменением цены.

( Читать дальше )

1) Признак №1.

a) Размер ордера или производимой транзакции представляет значительную часть дневного объема по данному финансовому инструменту, в частности, когда такая деятельность ведет к значительному изменению цены финансового инструмента.

b) Выставляемый ордер или транзакция, проводятся лицами, удерживающими значительную позу на покупку или продажу, ведущие к значительному изменению цены финансового инструмента или связанного деревиатива.

c) Произведенная транзакция не ведет к изменению выгодополучателя, чаще всего на малоликвидных рынках (т.е. происходит фиктивный переход ценных бумаг из одних рук в другие при фактическом сохранении контроля со стороны конечных бенефициаров)

d) Открытие ордеров ведет к развороту по инструменту в течение короткого времени и отражает значительную часть дневного объема по ценной бумаге, что может быть связано со значительным изменением цены.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал