Избранное трейдера sergik99

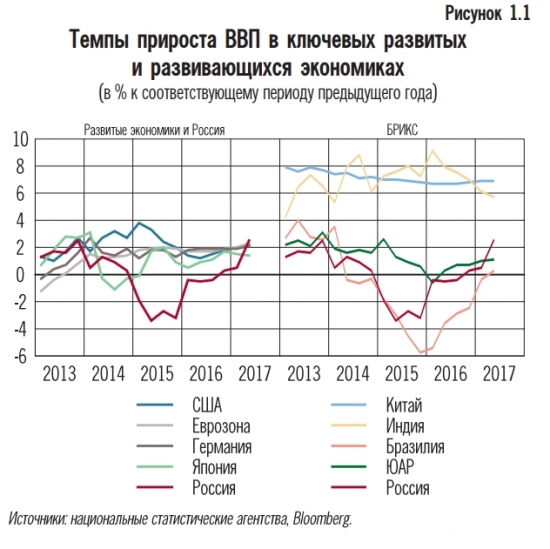

Тренды российской экономики

- 30 сентября 2017, 23:31

- |

www.forecast.ru/_ARCHIVE/SocMon/2017/Mon082017.pdf

Чтобы на Росстате долго не искать. Картинки кликабельны, увеличиваются по клику.

( Читать дальше )

- комментировать

- 48 | ★10

- Комментарии ( 3 )

А что, если инвестировать в акции только в период низкого Р/Е?

- 30 сентября 2017, 10:38

- |

Майкл Батник, владелец ресурса theirrelevantinvestor.com поднимает щекотливый вопрос о времени инвестирования в акции и последующих результатах.

Оригинал No Seriously, What If You Only Invested In Stocks When They Were Cheap?

Представим себе, мы решили заручиться поддержкой параметра Р/Е и инвестировали в акции только в то время, когда коэффициент Р/Е только ниже среднего (синяя линия) или только выше среднего параметра (красная линия). А в остальное время будем держать деньги наличными. И сравним результаты с общим индексом.

Ок, — скажете вы, — почему мы берем такой странный параметр Р/Е? Он довольно расплывчатый. Надо бы взять САРЕ в качестве ориентира. И почему мы в период бездействия не вкладываем деньги во что-то другое, в инструменты фиксированной доходности?

( Читать дальше )

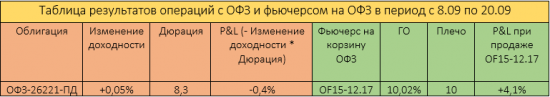

Игра в Вангу: как выбрать ОФЗ оптимальной дюрации с помощью форвардных ставок?

- 25 сентября 2017, 19:00

- |

Инвесторы, знакомые с кривой доходности, отлично знают, что из неё можно узнать ожидания рынка по будущим коротким ставкам. Но Ваши ожидания могут отличаться от ожиданий рынка, не так ли? И если Ваш вью по коротким ставкам отличается от мнения других инвесторов, на этом можно заработать. Один из вариантов – купить ОФЗ или фьючерсы на ОФЗ, но как понять, какую длину нужно приобретать, и как вообще посчитать эти форвардные ставки? Прямо сейчас всё это мы и разберём.

Пример из прошлого

Представим, что сегодня 20.12.2016 и мы хотим вложить деньги в ОФЗ на 2 года. При этом на рынке нам приглянулись 2 бумаги: ОФЗ 26208 (2.25 года на тот момент) и ОФЗ 26205 (4.5 года).ОФЗ 26208: дюрация – 2 года, YTM_2y – 8.29%

ОФЗ 26214: дюрация – 3 года, YTM_3y – 8.46%

Как же выбрать между ними, исходя из данных о форвардных ставках?

Важно понимать:

1. Дюрация в годах, которую мы взяли как входные данные, означает, что купонная облигация ведёт себя так же, как бескупонная со сроком до погашения, равным этой дюрации.

( Читать дальше )

Промсвязьбанк: казнить нельзя помиловать

- 22 сентября 2017, 09:17

- |

В комментариях к моему посту Дмитрий К задал вопрос о моем отношении к Промсвязьбанку. В рамках комментария получилось слишком громоздко, так что решил вынести в отдельный пост. Времени было не очень много на ответ, поэтому он может показаться несколько поверхностным. Если у кого-то есть дополнительные соображения/информация, прошу в комменты.

Дмитрий К., к Промсвязю я престрастен, меня с ним связывают давние отношения. Если смотреть трезво, то есть и про- и контра-.

Очень веским аргументом «за» для меня было то, что они летом разместили своих субордов на 500 млн долл при двухкратной переподписке. Причем, как я понял, размещение было на сторонних инвесторов. Во время истерики с Открытием (август)ни какого кардинального уменьшения остатки по текущим и срочным счетам не показали (физики чуть уменьшились, юрлица наоборот принесли заметно). На примере с Открытием мы видим, что именно резкий исход клиентских денег может уложить на бок практически любой банк. Пока что остатки указывают на стабильную базу у Промсвязя.

За последние пять дат ни доходные, ни высоколиквидные активы не показали в динамике чего-то угрожающего. По выданным межбанквским кредитам ситуация тоже стабильная.

Заметное увеличение прошло в августе по вложениям в корпоративные облигации нерезидентов (+23 млрд.) Что за нерезиденты такие- бог весть и сразу после увеличения капитала это сильно смахивает на приобретение бумаг какой-нибудь связанной стороны. Существенные факты посмотрел за этот период, вроде нету. Зато полно валютного свопа с санируемым Автовазбанком. Кроме того, есть еще одна ложка дегтя- летом Sergio Fedosoni публиковал статью по поводу того, что значительная часть промсвязевских высоколиквидных активов представлена остатком на корсчете в том самом санируемом Автовазбанке и может быть далеко не так ликвидна. Статью очень рекомендую:

smart-lab.ru/blog/409137.php

От себя лишь добавлю, что с тех пор доля размещенных на НОСТРО-счетах активов никак качественно не поменялась.

Еще минус- довольно высокая доля просрочки в портфеле- более десяти процентов. Из тех банков, которые я для себя мониторю, хуже только у РСХБ, БИНа и ФКО (после того как там стала работать временная администрация). Плюс отношение просрочки к размеру капитала меня тоже напрягает- почти 48%. Худшие результаты показывают ФКО (79%), РСХБ (54%), Интеза (49%). Как ни странно, не далека от этих уровней спесивая Альфа (45%). Для сравнения, у Сбера 12.6%, у Райфа 18.3%, у Юникредита 21%

Не взирая на выпуск субордов, Н1 не изменился качественно и потихоньку сползает вниз с июня (хотя норматив по-прежнему выполняется с запасом).

Еще ложка дегтя. Индикатором оценки рынком риска по банку обычно бывает цена на его облигации (увеличение риска ведет к удешевлению облигаций и росту их доходности). В последнюю неделю на точечных, но заметных оборотах доходность 13-го выпуска рублевых бордов (гашение в феврале 18го) выросла до 24% годовых, а 06го выпуска (не суборд, оферта совсем рядом, в октябре до 109% годовых). Не взирая на высокую доходность котировки не похожи на дефолтные- например, по 06му выпуску последняя 98% от номинала. Кроме того, все падение 06го выпуска произошло на мизерном обороте около 50 тыс рублей — вполне возможно что просто психанул какой-то слабонервный инвестор, начитавшись Смартлаба. Суборды же падают у всех крупных частников :) Вообще рублевые бонды Промсвязя не самый ликвидный инструмент и скачки их котировок могут объясняться общей нервозностью на рынке. Паникеры продолжают кошмарить людей и индуцируют наиболее слабонервных своей истерикой.

( Читать дальше )

ФРС зажестила: доходности ОФЗ подрастут в ближайшее время

- 21 сентября 2017, 15:59

- |

ФРС вчера не подняла ставку, однако объявила о начале сворачивания программы количественного смягчения уже в октябре. Также американский ЦБ рассказал о намерении повысить один раз ставку в этом году: в последнее время рынок оценивал вероятность такого события в 40-45%. Риторика ФРС была для многих инвесторов неожиданно жёсткой, так как данные по инфляции почти всегда оказывались ниже прогнозов. Такие итоги заседания усилят доллар, который в последнее время наконец начал укрепляться против валют развивающихся стран, и снизят цены на US Treasuries. Влияние на ОФЗ в краткосрочной перспективе будет умеренно негативным, однако другие факторы могут поддержать госбумаги до конца года, о чём далее.

Недельная инфляция продолжает приятно удивлять: Росстат не зафиксировал рост уровня потребительских цен на прошлой неделе. Если ситуация будет оставаться такой же до следующего заседания ЦБ 27 октября, шансы на очередное снижение ставки будут высоки. Однако теперь более пристального внимания требует темп роста потребительского спроса: если потенциал его увеличения будет слишком высок, то даже низкая текущая инфляция может быть недостаточной для уменьшения ставки. Хотя стоит помнить, что ЦБ будет считать цель по инфляции достигнутой, даже если она будет только «около или вблизи 4%». Так что важным будет именно то, насколько сильно увеличение потребительского спроса поднимет рост уровня цен.

( Читать дальше )

Центробанк о денежно-кредитной политике

- 18 сентября 2017, 22:29

- |

Вот свеженький.

www.cbr.ru/publ/ddcp/2017_03_ddcp.pdf

Коротко самое интересное.

---

---

( Читать дальше )

Forbes: Плата за успех: почему Уоррен Баффет выигрывает пари на $1 млн?

- 15 сентября 2017, 23:55

- |

www.forbes.ru/milliardery/350011-plata-za-uspeh-pochemu-uorren-baffet-vyigryvaet-pari-na-1-mln

Как обанкротился банк С в 2008м

- 15 сентября 2017, 08:28

- |

Вспомнил, открыл текст, перечитал, посмеялся, поохал, не удержался и расшарил

Часть первая. Гном.

… В мае 2008 мы начали делать очередную квартальную перекладку на сентябрь. Продажа путов ОТМ давала уже 8й прибыльный квартал подряд, и светил приличный полугодовой бонус.

Лимиты за последний год увеличивали 4 раза, и сейчас мы были готовы продать до ХХХХХХ путов на Ри.

Стратегия была предельно простая:

продажа ОТМ пута в 70% случаев давала простую экспирацию без денег. Еще в 25% случаев цена припадала, и мы перекладывались на пут пониже (иногда более крупным сайзом). Тогда экспирация была верняком вне денег.

Ну и бывали моменты, когда чтобы, покрыть лось, надо было продать слишком много более далеких ОТМ, и тогда продавались опции следующих серий. Такое роллирование было нашей козырной картой, при объяснении стратегии начальству.

Седой (наш непосредственный начальник) еще как-то шарил в опционах, хотя дальше греков типа дельты которая «анноит» и теты которая «капает» его познания не простирались. Начальнице седого, зам пред правления «Суслику», было до опционов как папуасу до генной инженерии. Впрочем, ей было достаточно мнения седого, что парни знают что делают и контролируют риски. А также, что наша группа из двух парней была самым стабильным и прибыльным звеном в банке за последние 18 месяцев.

( Читать дальше )

Нейросети: как искусственный интеллект помогает в бизнесе и жизни

- 13 сентября 2017, 18:28

- |

Оригинал опубликован на blog.dti.team

Читать предыдущее исследование: Интернет вещей

В работе Oxford Martin School 2013 года говорилось о том, что 47% всех

рабочих мест может быть автоматизировано в течение следующих 20 лет. Основным драйвером этого процесса является применение искусственного интеллекта, работающего с большими данными, как более эффективной замены человеку.

Машины теперь способны решать все больше процессов, за которые раньше отвечали люди. Кроме того, делают это качественнее и во многих случаях дешевле. О том, что это значит для рынка труда, в июле этого года говорил Герман Греф, выступая перед студентами Балтийского федерального университета им. Канта:

“Мы перестаём брать на работу юристов, которые не знают, что делать с нейронной сетью. <...> Вы — студенты вчерашнего дня. Товарищи юристы, забудьте свою профессию. В прошлом году 450 юристов, которые у нас готовят иски, ушли в прошлое, были сокращены. У нас нейронная сетка готовит исковые заявления лучше, чем юристы, подготовленные Балтийским федеральным университетом. Их мы на работу точно не возьмем.”

( Читать дальше )

О вреде поспешных выводов и пользе ожидания.

- 08 сентября 2017, 22:45

- |

Большинство предпочитает краткосрочные спекуляции, теряя деньги и принимая на себя риск показать итоговую доходность в лучшем случае ниже рыночной доходности, или даже ниже доходности по безрисковым активам, а в худшем случае отрицательную доходность. Долгосрочные инвесторы в качестве главной награды, могут рассчитывать или на рыночную доходность, или на доходность, превышающую среднюю по рынку.

Долгосрочная доходность может оказаться выше накопленной за этот период инфляции.

Таков мой тезис, и скорее всего многие оспорят его, ссылаясь на свою успешную спекулятивную торговлю за период в несколько лет. Я не буду по этому поводу ломать копья.

Продолжаю. Долгосрочное нахождение в том или ином активе минимизирует беспокойство инвестора по поводу вышедшей плохой отчётности компании за квартал или полугодие, или даже за год, если бизнес компании привлекателен с фундаментальной точки зрения, и если есть понимания того, что у любой фирмы бывают сложные периоды. Если же такого понимания нет, и нет желания и дальше находиться в акциях разочаровавшей инвестора компании, то поспешное закрытие позиции может стать серьёзной ошибкой, и обернуться потерей части капитала. Вот пример из недавнего прошлого, подтверждающий, что год на год не приходиться, и что преодолев некоторые объективные трудности, компания вновь начнёт показывать неплохие результаты, и публиковать хорошую отчётность. Я о Группе Черкизово.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал